みずほ銀行バンコック支店メコン5課が発行する企業向け会報誌 『Mekong 5 Journal』よりメコン川周辺国の最新情報を一部抜粋して紹介

縫製業依存脱却の兆しが見えてきたカンボジアの製造業

佐藤 暢史|プノンペン出張所長

拡大する中国の影響力と 米国との関係改善

カンボジア経済における中国の存在感が急速に高まっている。

直接投資の80%以上は中国資本による投資と言われており(英国からの投資の大部分は中資系によるブリティッシュ・ヴァージン・アイランドからの投資)、不動産開発、インフラ建設、リゾート開発、縫製業の新規進出など幅広い分野で中国の影響力が強まっている。製造業においては米中貿易摩擦回避を目的として、中資系の縫製業がカンボジアへ生産拠点を移転させるケースなども増加している。

このような状況下、2021年6月、フン・セン首相は米国シャーマン国務副長官と会談、米国によるメコン川流域の開発支援など経済支援について合意した。米国としてはカンボジアの過度な親中路線を牽制する一方、カンボジアとしても中国以外の先進国からの経済支援獲得のメリットは大きい。

縫製業に大きく依存する製造業

平均年齢25歳を下回る若年層の労働力や安価な労働コスト、外資規制や通貨規制が少ないこと等により、従来から労働集約型製品の製造拠点としてカンボジアへ進出を検討する企業は多い。

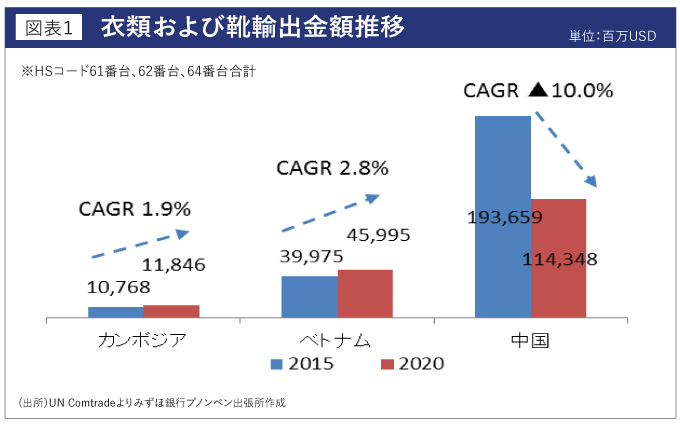

その中でも主力産業として堅調に拡大を続ける縫製業、製靴業であるが、フン・セン政権の野党弾圧を問題視するEUは、20年8月より特恵関税の一部(衣類と履物の一部、旅行用品および砂糖)を停止した。20年貿易統計速報値において、コロナの影響も大きいと考えるが、EU向け輸出金額は19年比18%減少した。

一方、米国向け輸出金額は19年比19%増、21年1月~4月も前年同期比24%増の25億1930万ドルに増加するなど堅調に推移している。米中貿易摩擦回避を目的とした中国からの生産シフトや、直近ではコロナ影響の改善による衣料品需要の増加等が要因として考えられる。

カンボジア、ベトナム、中国からの衣類および靴(HSコード61・62・64番台)の輸出金額推移によれば、カンボジアCAGR(年平均成長率)1・9%増、ベトナム2・8%増、中国10・0%減の実績であり、中国からベトナムやカンボジアへ生産がシフトしている状況が窺える(図表1)。

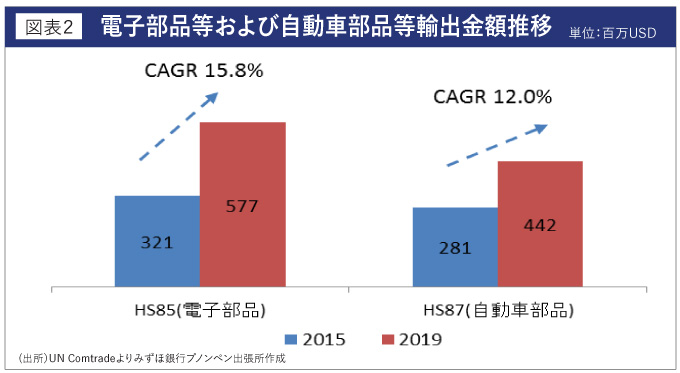

自動車部品や電子部品の輸出が拡大

縫製業や製靴業以外の生産拠点としての新規進出社数は多くはないものの、近年、自動車部品や電子部品などの輸出金額は着実に拡大している。 自動車部品等(HSコード87番台)と電子部品等(同85番台)の15年と19年との輸出金額を比較すると、電子部品CAGR15・8%(USD256百万)増、自動車部品12・0%(USD161百万)増の実績であり、日系企業を中心に中国やタイなどからカンボジアへの生産シフトが相応に進んでいると言える(図表2)。

ここ数年で電力供給が改善しているほか、電気料金引下げも進んでおり、自動車部品や電子部品などについても、生産検討可能な品目が拡大していると考える。物流インフラの改善も計画通り進んでいけば新規進出が増加し、衣類・靴以外の輸出金額が飛躍的に拡大するポテンシャルは十分にある。

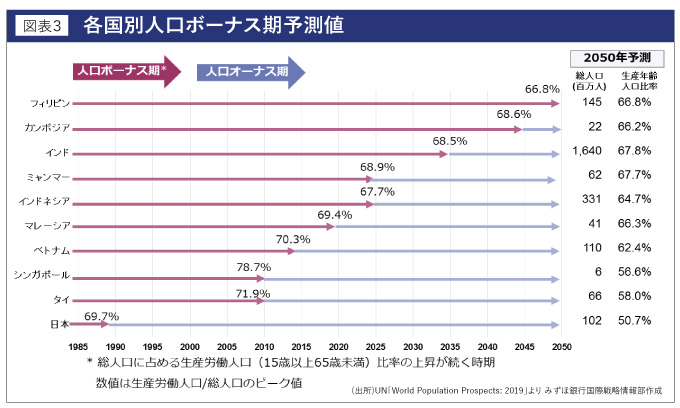

自動車産業を中心としたタイ+1

タイからカンボジアへの生産シフトが加速するポテンシャルは近年高まっている。まず人口オーナス期に転じたタイは労働コスト上昇とワーカー需給逼迫が顕在化しつつある(図表3)。

第2に、前述の通り電力や物流などカンボジアのインフラが大きく改善しており、従来よりもリードタイムや製造コストが採算に合致する可能性が高まっている。

ワイヤーハーネスやシートから電装品などへ製品ラインナップを拡大させるためには、インフラだけでなく、ワーカーの質の改善も重要である。カンボジアでは内戦などの歴史的経緯からマネジメントやエンジニアなど質の高い人材が限定的であるが、人材教育についてはタイとカンボジアの拠点同士で相互交流を行う等によりワーカーのスキル向上を図る日系企業も多い。

自動車部品メーカーがカンボジアへ進出する場合、タイ生産拠点とカンボジア生産拠点を並存させることにより、タイ工場は高付加価値製品を生産し、労働集約型製品を徐々にカンボジア工場へシフトさせ製品ラインナップの拡充を図ることが「タイ+1」のモデルケースである。

新投資法が起爆剤となるか

21年夏には新投資法が施行される予定となっており、今回の投資適格プロジェクト(Qualified Investment Project : QIP)において、各種税制優遇と投資優遇分野が見直されるほか、国内調達に関する付加価値税(VAT)免除の新設など製造業の誘致を強く意識した内容が検討されている。

現在特定分野における投資優遇措置は農業や縫製業に限定し、VAT免除などの優遇を受けることができるが、自動車やエレクトロニクスなど対象業種が拡大すれば、カンボジアへの縫製業以外の製造業進出の追い風となるであろう。

月間USD市場推移 Monthly Market

7月の為替相場動向

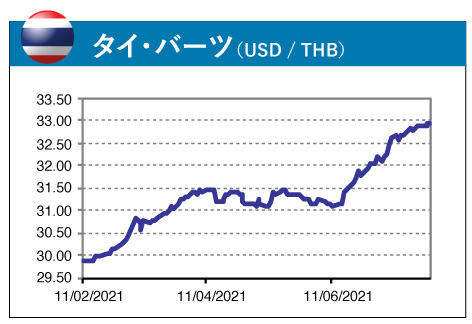

6月に続き年初来高値を更新し、2018年11月以来の水準へ上昇。月初、米6月雇用統計発表後は一旦ドル高が弱まるも、その後は引き続きタカ派シフトがサプライズとなった6月FOMC(連邦公開市場委員会)が尾を引いたほか、タイ国内で感染拡大が抑制できていないことが嫌気され、バーツ売りが継続。ワクチン接種が進展している欧米でもデルタ株感染拡大が確認され株式市場の重石となる中、アジア新興国に対するアペタイトは低下、32.50を抜けた後も上昇が続く。流石に約3年ぶり高値となる33バーツを目前にすると利食い売りに押される場面も見られたが、32バーツ後半で底堅い動きを示した。

8月の為替相場動向

注目されていた7月FOMCはFRB(連邦準備理事会)がテーパリング開始を早めると市場に予想させるほどの内容でなく、8月下旬にあるジャクソンホール会議までドルは動きにくいか。一方、8月中にはタイの新規感染者数2万人/日の到達も十分に考えられ、ドルバーツは引き続き年初来高値更新がメインの動きと予想。

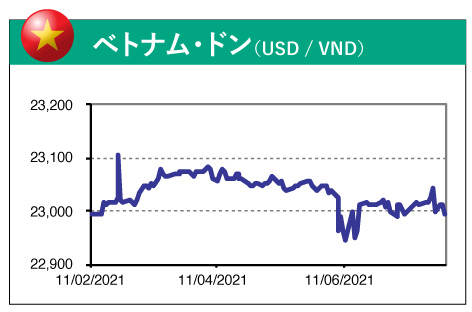

7月の為替相場動向

23,000~23,020を中心に狭いレンジでの推移となった。月初、23,015レベルでスタートし、海外からの資金流入フローによるVND買いとベトナム国内での新型コロナ感染者急増を懸念したVND売りが交錯する形で、月を通して狭いレンジ内での推移に留まり、結局、同レベルでクローズした。

8月の為替相場動向

緩やかなVND安を予想する。足許、ベトナム国内での新型コロナ感染者数は高止まりしており、ホーチミンなど南部を中心にロックダウンが実施されている。一部の工場が閉鎖されていることも、経済の停滞や貿易収支悪化という観点でVND売り要因となるだろう。

みずほ銀行バンコック支店メコン5課

E-Mail : mekong5@mizuho-cb.com

98 Sathorn Square Office Tower 32nd-35th Floor, North Sathorn Road, Silom, Bangrak, Bangkok 10500 Thailand

\こちらも合わせて読みたい/

ダウンロードができない場合は、お手数ですが matsuoka@mediator.co.th までご連絡ください。

※入力いただいたメールアドレス宛に、次回配信分から定期ニュースレターを自動でお送りしております(解除可能)