東南アジアにおける代替肉・植物肉市場

- この記事の掲載号をPDFでダウンロード

メールアドレスを入力後、ダウンロードボタンをクリックください。

PDFのリンクを送信いたします。

東南アジアにおける代替肉・植物肉市場のステージ

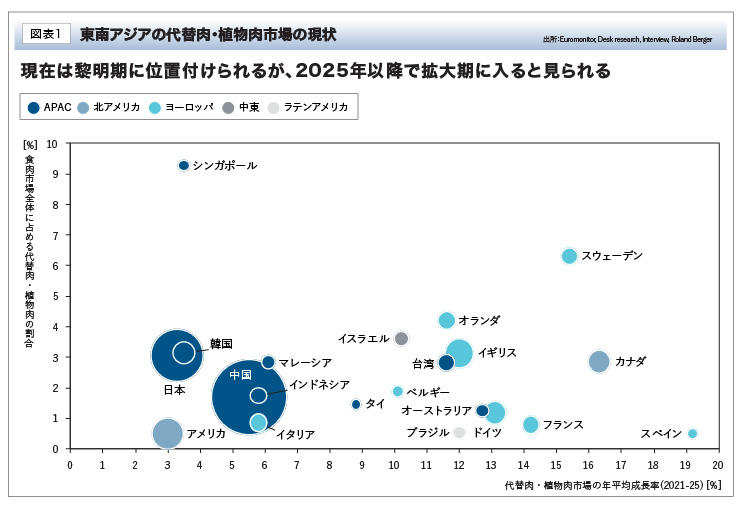

世界的なSDGs意識の高まりに牽引され、代替肉・植物肉(Plant-Based Meat、以下「代替・植物肉」)が事業機会として注目されている。食文化や味の好み、宗教観の違い等もあり、その浸透度合いは国・地域による差異が存在するが、その中でも中国と日本は市場規模として抜きん出ている(図表1)。

東南アジアはどうかと言うと、浸透度が高いシンガポール以外についてはまだまだこれからという位置付けだ。市場規模としては、人口の多いインドネシアで3億米ドル程度、マレーシアやタイはまだ1~2億米ドル程度だ。東南アジア食肉市場全体に占める割合も1~3%と浸透度はまだまだ低い。だが、実は食肉市場に占める代替・植物肉割合1~3%という値は、欧州各国も同じような水準である。しかし注目すべきは欧州各国が現在、同市場が年平均成長率10~20%という高水準にある点だ。まさに拡大期に入っていると言えよう。他方、東南アジアに目を戻すと2025年に向けての成長率は毎年6~8%台に留まる。東南アジアの同市場はまだまだ黎明期にあると見られている。

東南アジアにおける同市場の夜明けは遠いだろうか。筆者はそう遠くないと推察している。なぜなら、現地で各関連企業と会話するなかでは非常にホットなトピックであることを強く感じられるのだ。ローカルの大手財閥はすでに自社での代替・植物肉商品は展開しており、関連スタートアップの勢いもある。それらに目をつけて投資機会を積極的に探す外資企業も数多く、いい案件がないかという問い合わせも我々に増えている。市場規模として数値に現れる直前、まさに拡大期に向けての夜明け前といった様相を感じている。25年以降は間違いなく伸びるだろう。その時間軸を是とするならば、日系企業にとっても今が東南アジアにおける代替・植物肉事業の“仕込み”の時だと考える。

代替・植物肉市場のプレイヤー構造

次に代替・植物肉事業を展開するプレイヤーを見てみる。図表2は、東南アジアを含めたAPAC(アジア太平洋)で展開する主なプレイヤーだ。大きくはグローバルFMCG(日用消費財)系、ローカル財閥系、独立系の3つに分かれる。

グローバルFMCG系で言えば、Nestlé傘下のSweet Earth等が代表格だ。もともとは10年ほど前に個人経営事業として設立されたが、17年のNestlé買収を機に拡大を続けている。大豆ベースの「マインドフル・チキン」は米国を中心に人気を博しているが、APACへの展開も進めている。UnileverはThe Vegetarian Butcherを有し、グローバルではBurger King等へ代替・植物肉を提供している。APACにおいても、外食産業等のB2B向けが中心であり各国の食文化や味付けに合わせたローカライズも積極的に行っている点も強みだ。

ローカル財閥系としては、CP Foodsがコロナ禍の21年にMeat Zeroブランドを発表し、同市場に本格参入を果たした。代替・植物肉を用いたソーセージやハンバーガー、ガパオ等を120~160円という低価格で展開。1万2千店舗という、タイで圧倒的な流通網のセブンイレブンを活用して売り出している。今後はタイのみならず、他のアジア各国や欧米への投入も計画されており、彼らとしての本気度が伺える。

独立系の代表格は言わずもがなのBeyond MeatとImpossible Foodsだろう。どちらも米国出自の代替・植物肉プレイヤーであるが、すでに東南アジア市場への進出も果たしている。特にImpossible Foodsは、シンガポールでフードデリバリープロバイダーであるDeliveroo、及び現地レストランチェーンとのパートナーシップも行う等、差別化できるビジネスモデルを積極的に模索している。また、Omnifoodsといったアジア出自の独立系プレイヤーも登場している。

日系企業にとっての参入オプション

以上のように、現在の東南アジアにおける同市場はグローバルFMCG系が欧米マーケットから地理的展開を果たし、すでに参入・事業拡大を進めている。特に、ローカル財閥系と独立系もそれぞれ自らの流通ネットワークを活かしたり、テクノロジーを差別化要因にしたりなどし、対抗している構図だ。

そういった状況下で、日系企業の目線で見た事業機会はどこにあるのか。一つのキーは、日々新たなスタートアップが誕生している独立系だろう。有望な代替・植物肉スタートアップへの投資によって、来る東南アジア同市場の拡大期に備えるというのが最も現実的なオプションだと考えられる。

-

Roland Berger下村 健一

一橋大学卒業後、米国系コンサルティングファーム等を経て、現在は欧州最大の戦略コンサルティングファームであるローランド・ベルガーに在籍。プリンシパル兼アジアジャパンデスク統括責任者(バンコク在住)として、アジア全域で消費財、小売・流通、自動車、商社、PEファンド等を中心にグローバル戦略、ポートフォリオ戦略、M&A、デジタライゼーション、事業再生等、幅広いテーマでのクライアント支援に従事している。

-

TEL:+66 95 787 5835(下村)

Mail:kenichi.shimomura@rolandberger.com

17th Floor, Sathorn Square Office Tower, 98 North Sathorn Road, Silom, Bangrak, 10500 | Bangkok | Thailand

- この記事の掲載号をPDFでダウンロード

メールアドレスを入力後、ダウンロードボタンをクリックください。

PDFのリンクを送信いたします。

人気記事

アクセスランキング

新着ニュース

バックナンバーを探す

キーワードから探す

イベントカレンダー

タイ・ASEANの今がわかるビジネス経済情報誌