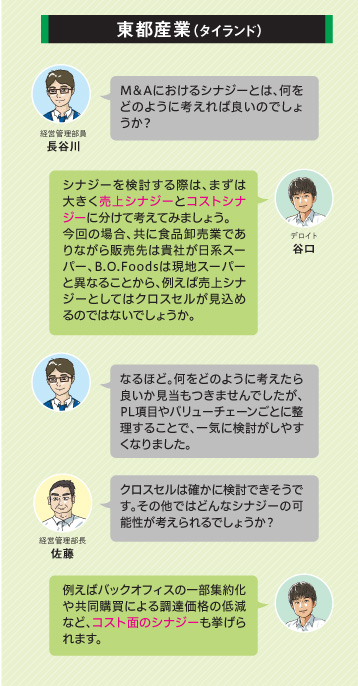

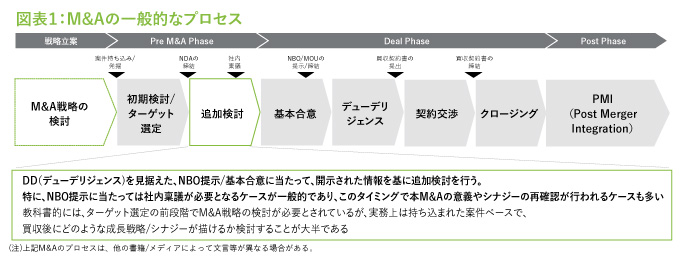

B.O.Foodsへの投資に関する社内稟議に向け、佐藤と長谷川は連日準備を進めていた(図表1)。

本件投資を進めることは社内でも概ね合意できていたものの、正式にNBOを締結しDDに進むためには本社取締役会での決裁を得る必要があった。また決裁に当たっては、本件投資の意義及びシナジーについての説明が求められた。

具体的には、B.O.Foodsは顧客基盤・業績とも安定していることから東都産業の買収後も売上は安定的に推移することが見込まれる一方、本件買収後にどのようなシナジーが見込まれるか、東都産業及びB.O.Foodsの協業によってグループ全体の価値をいかに高めていくかが改めて問われていたのである。

佐藤は、Deloitte谷口と部下である長谷川の会話を聞きながら考えていた。

「確かにこれまで東都産業(タイランド)は日系スーパー向けに食品を卸すことが中心だったが、タイでは日本食の人気が以前より高い。これまで現地の人にとって日本の食材は価格がネックだと考えていたが、B.O.Foods卸先の中には高所得層をターゲットとしたスーパーチェーンも含まれていたはずだ。それらスーパーへ東都産業で取り扱っている日本の食材を卸すことができるかもしれない。また逆に、B.O. Foodsで取り扱っているローカル食材は、これまであまり触れる機会のなかった日本人にとって新鮮に映るかもしれない」。

そういえばオーナーであるソムチャイ氏と当初面談した際も、現地の食材を日本人にもっともっと広めていきたいと熱く語っていたのを今になって思い出した。お互いの会社の取り扱い商品をうまく紹介し合うことができれば、新たな収益基盤の獲得に繋がりそうである。

佐藤はDeloitte谷口に問いかけた。

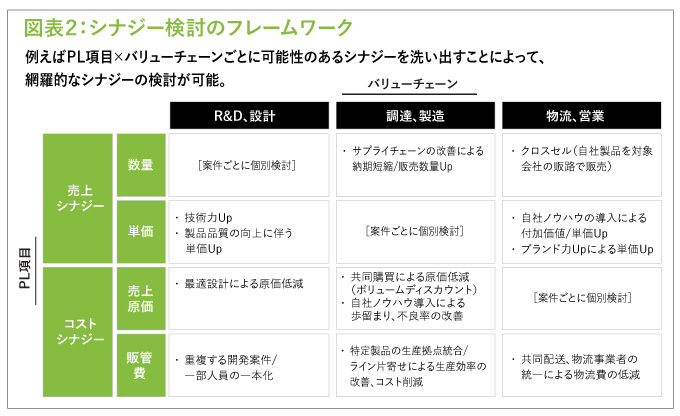

「クロスセルによる売上シナジーに関して、営業部含めてもう少し具体的な商品や販売先について議論を詰めていきたいと思います。その他にはどのようなシナジーが考えられるでしょうか」。

「シナジーというと売上シナジーに焦点が当たりやすいですが、買収後にまず取り掛かりやすいのは共同購買などのコスト面でのシナジーです。ちなみに、このようなM&A戦略はターゲット選定に先立って検討すべしというのが教科書的な教えです。他方、0から戦略を考えても絵に描いた餅で終わることが多く、実務上は出てきた案件ベースに、その会社を買収することでどんなことができるかといった買収戦略を考えるケースが多いです」と谷口は答える。

その後、佐藤と長谷川は営業部、管理部門等との議論を重ねながらクロスセルによる売上シナジー及び人事総務や財務経理等のバックオフィスの一部集約に関するコスト削減シナジーについて稟議書にまとめた。丁寧に議論を重ねたこともあり、B.O. Foods買収後に実現可能と思われる具体的なシナジー案を整理でき、無事に本社からの決裁を取ることができた。

「何とか終わりましたね。副社長からも、実際に買収後の事業運営についてイメージできたと、お褒めの言葉をいただきました」と嬉しそうに話す長谷川に対し、「まだ、これからが本番だよ」と佐藤はあくまで冷静であった。

NBOの提示後にはいよいよDDが始まる。B.O.Foods買収に向け、これからが本番であり、DDの中で本件買収を中止せざるを得ない大きなイシュー(問題)が見つかる可能性もある。佐藤は心の中で自分自身にそう言い聞かせながら、改めて気を引き締めた。 (続く)

用語解説と実務上のポイント

※1 NBO(Non-Binding Offer)

NDA(秘密保持契約)調印後、開示された機密情報を元に、買い手候補は売り手に対して初期的な意向を表明することとなる。また、それにあたって買い手が提出する法的拘束力のない意向表明のことをNon-Binding Offerと言う。なお、案件によってLetter Of Intent(LOI)と呼ばれることもある。

※2 DD(Due Diligence/デューデリジェンス)

Due Diligenceとは、買い手企業がM&Aを実施するにあたり、対象会社または対象会社事業の実態を把握するために行う企業の調査手続き。一般的に売り手と買い手が合意に向けてお互いに協力し合うことを誓う基本合意締結後に行われる(NBOの提出をもって代替とすることも多い)。なお、DDはDue(当然の、正当な)、Diligence(精励、努力)という意味である。

※3 シナジー

シナジー効果とは日本語で相乗効果という意味であり、M&Aにおけるシナジーとは、買収する企業及び買収される企業が統合して運営される(同一グループとなって一体運営される)場合の価値が、それぞれの企業ないし事業を単独で運営するよりも大きくなる効果を指す。フレームワークに基づくシナジー例は図表2参照。

-

Deloitte Touche Tohmatsu Jaiyos Co. Ltd. 谷口 純平

2016年にデロイトトーマツ入社。20年よりタイ駐在となり、現在は日系企業向けM&Aや事業再編等の各種サービス提供。

-

Deloitteは会計・財務・税務・M&A等のサービスを世界各国で行うプロフェッショナルグループの一つであり、当方自身は主にタイの日系企業様向けにM&Aやリストラクチャリング/再編に係るサービス提供を行っております。

Deloitte Touche Tohmatsu Jaiyos Co. Ltd.

Financial Advisory

AIA Sathorn Tower, 23rd – 27th, Floor11/1 South Sathorn Road Yannawa, Sathorn

Tel:080-296-0250

E-mail:jumtaniguchi@deloitte.com

\こちらも合わせて読みたい/

ダウンロードができない場合は、お手数ですが matsuoka@mediator.co.th までご連絡ください。

※入力いただいたメールアドレス宛に、次回配信分から定期ニュースレターを自動でお送りしております(解除可能)