はじめに

2018年のタイの名目国内総生産(GDP)は5050億米ドルで、ASEANではインドネシアに続く第2位の地位にありました。

自動車産業を中心とした製造業を軸に底堅い成長を依然として続けており、経済規模においてもASEANで確固たる地位を築いています。また、一人当たりGDPも7274米ドルと同地域ではシンガポール、ブルネイ、マレーシアに続く第4位、近年は中間所得層の伸びを見込んだ消費を取り込もうとするサービス業の市場参入も目覚ましい状況です。

このようにタイの経済は順調に発展を遂げていることから、ビジネス環境や関連する情報もそれなりに整備されています。この環境下でビジネスを行う日本企業にとって、『右も左もわからない』といった状況になることは、もはや無いのではないかと思われます。他方、経済の成熟が進んだ結果としてのタイ市場での競争激化や、日本・タイ双方で進む会計・税務を取り巻く法規制の詳細化を背景として、タイにおいても会計・税務情報のさらなる精緻化への対応要請は非常に速いスピードで進んでいます。

そんな中、日々の業務をこなしながら、こういった要請に対応できる『使える』情報を必要十分に獲得するというのは、タイに関しては逆に情報が多すぎるがゆえに、実は簡単な作業ではありません。

そこで本稿は、会計・税務業務対応に『使える』情報を提供することを目的とします。

タイ税務項目まとめ タイにおける税務について

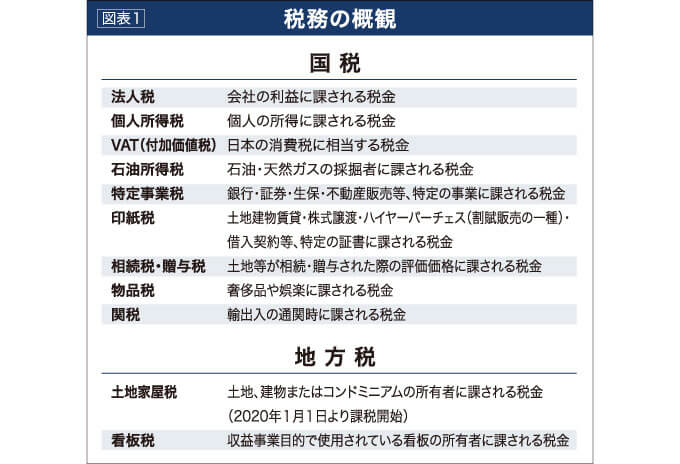

本稿では『法人税』『個人所得税』『付加価値税(VAT)』について解説しています。タイにおける税務の概観は図表1のようになっています。

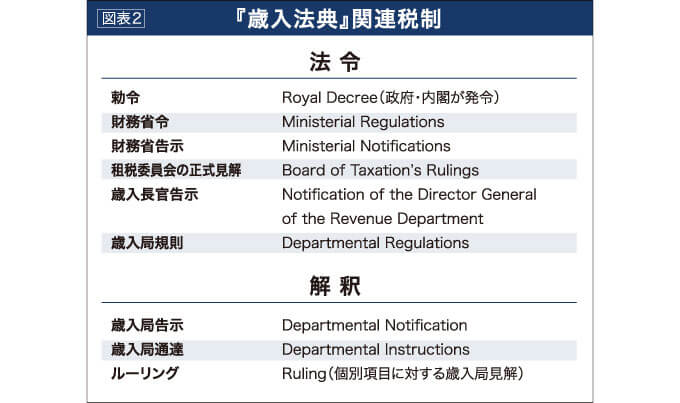

また、国税のうち法人税、個人所得税、VATを含む『歳入法典』関連税制については、詳細規定として図表2のような詳細なルールもあります。

また、一部税制には、二国間の徴税に関する条約である租税条約も関連してきます。

理解しておこう 年間業務概観

まずは基本として、タイにおいて1年間の業務を実施した場合に発生する会計及び主要な税務費目に関する業務の概要を説明します。この作業の流れを理解することで、タイ人スタッフとのコミュニケーションの円滑化が進み、将来発生しうる業務への予見性が持てるようになることが期待できます。

タイにおいて株式会社(非公開会社・非BOI企業)の年間業務として必要となる会計・税務に関する業務のうち、会計全般、及び税務に関して特に重要な『法人税』『個人所得税』『VAT』をまとめたものが下の図表3です。

毎月の業務と暦年(カレンダー年、1月1日~12月31日)の業務については会社ごとの決算日に関係なく同時期に発生しますが、中間決算日後の業務と期末決算日後の業務については、会社ごとの決算日によって時期が変わります。

自社の決算日に合わせた業務カレンダーを作成すると、業務が網羅的に把握できて便利です。

弊職が経営コンサルタントとしてよく受ける御質問と回答案をQ&A方式でまとめ、日系企業に関連すると思われる会計・税務上のポイントに関する情報提供を行います。すべてのポイントを網羅できるわけではありませんが、事例をベースにした内容ですので、自社の経営に適用できる内容があるのではないかと思料します。

① タイで取得できる他社財務情報とその使い方について

Q タイで他社の財務情報が取得できると聞いたのですが、何がわかるのでしょうか。また、その使い道は何でしょうか。

A タイでは商務省のデータベースから登録企業の貸借対照表などを閲覧でき、取引先、調達先の信用調査に活用できます。

タイでは商業登記局のデータベース(※1)から、調査したい会社の社名や登記番号を入力することで、商業登記局に登録している会社情報を無料で取得できます。こちらのデータベースはタイ語版に加え英語版も具備されており、英語での情報取得も可能です(ただし、タイ語版と英語版の整合性に関しては要確認。また、全ての内容が英語に翻訳されているわけではありません)。本項執筆時点で、例えば図表4のような情報が入手できます。

なお、財務諸表と国籍別株主構成については、適切に登記されている限り複数年に渡っての情報取得も可能です。

また、その使い道として、例えば財務諸表数値を用いて他社との経営数値比較を行い、自社の経営に関する客観的な分析を行うというのは言わずもがなですが、タイにおいてはいわゆる日本における取引先・調達先に関する『信用調査』についても、一義的にはここで得られる情報を用いて自社で実施することが想定されていることに留意してください。

つまり、日本においては会社の財務諸表数値が上場会社を除いて比較的入手しにくい状況です。代わりに、いわゆる信用調査会社が財務諸表数値を入手してその分析を行っています。これに対し、タイにおいては会社の財務諸表数値がデータベースを通じて容易に入手できることから、信用調査についても基本的にそのデータ入手者で実施することが想定されているということです。そういった意味でも、タイにおいてはこのデータベースを活用することで自ら情報を入手し、分析するということに非常に意味があるということが言えそうです。

② 利益を出す方法について

Q 財務諸表分析を通じて利益を出す方法を考えるべきだ、と言われますが、その分析についての考え方、及びその分析を踏まえて利益を出すための手法の例などはあるのでしょうか。

A 利益を出す方法自体は限られています。財務諸表分析は、次の一手を考えるための重要な過程と言えます。

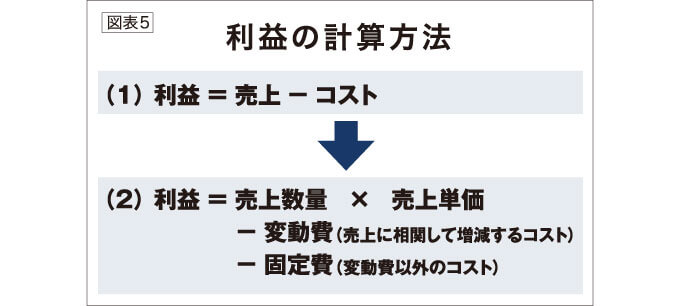

言うまでもなく、利益は図表5(1)の通り計算されます。

これをもう少し分解すると、図表5(2)の通り示すことができます。

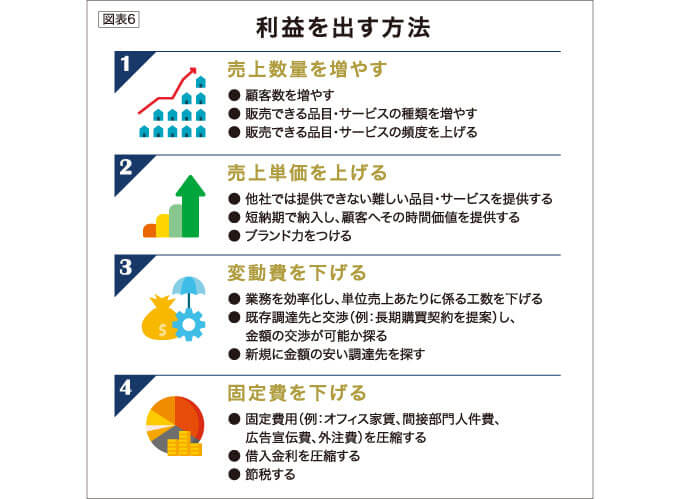

以上を前提にすれば、利益を出す方法は4つしかなく、その達成手法の例として図表6のようなものが考えられます。

こういってしまうと非常に単純ですが、多くの場合それぞれの項目について同時に達成することが難しい現実があります。

例えばブランド力をつけて売上単価を上げようとすれば、そのブランド力を確保するためにオフィスも良い場所に構える必要があるかと思われます。言い換えると、オフィス家賃という固定費の増加を意味し、売上単価の上昇による利益増加を相殺してしまうかもしれません。

それぞれのバランスを鑑み、効率よく利益増加に資する手を打つことが経営者には求められます。

財務諸表分析は勿論それ自体で利益増加につながるわけではありませんが、打ち手に対して想定された結果が得られているかどうかを理解し、次の手を考えるための重要なプロセスです。

経営者にとって、こういった視点で財務諸表分析を行い、継続的に利益増加のための方策を考えていくことが求められていると言えるでしょう。

③ 親子ローンの金利設定方法について

Q 日本にある親会社からの借入を行うことを検討しています。その際に金利を設定する必要があると思うのですが、年利何%なら問題ないでしょうか。

A 特別な決まりがあるわけではありません。ただ、設定した金利に対して合理的に説明できる必要があります。

結論から言うと、『年利何%なら良い』というルールがあるわけではありません。

そもそも、金利について『問題がある』と言ってくるのは通常日本の税務署か、タイの歳入局のどちらかです。

•日本の税務署

金利が低すぎると、本来とれるはずの利息に比べて少ない利息しか取れていないことになり、結果として利益が減り、税金が少なくなる。

•タイの歳入局

金利が高すぎると、本来払うべき利息に比べて多い利息を払っていることになり、結果として利益が減り、税金が少なくなる。

どちらにも問題ない、と思われる年利を設定すればよい、というのが回答になります。

ただ、実務的には例えば次のようなポイントを考慮するのが重要かと思います。

当てはまる項目が多い方がより問題ないと思われる可能性が高くなるイメージです。

•設定した金利について、以下のポイントに照らして妥当であるという説明が可能。

1 タイ子会社がタイの金融機関から同様の借入をする場合と同様の金利である(現行、1年ローンが7・0%程度)

2 1が不明である場合、日本本社が日本の金融機関から同様の借入をする場合と同様の金利である(現行、1・0% 〜3・0%程度)

3 2が不明である場合、借入と通貨・期間等が同様条件の国債の金利と同様の金利である(現行、個人向け円国債の利率は0・05%(最低金利))

•当該親子ローンについて契約書が存在し、条件が明示されている。

•当該金利の設定の背景について、説明できる資料・社内ポリシーがある。

上記の参照される金利を見て頂くと、金利の設定幅がある程度あり得ることがおわかりいただけると思います。設定した金利について合理的な説明がつけられるかどうか、ということに留意して、金利を設定するようにしてください。

④ 減価償却期間の設定方法について

Q 機械を購入し、これについて減価償却期間を決定しようと思っています。タイでは減価償却期間が5年だと聞いたのですが、必ず5年でなければならないのでしょうか?

A 実は減価償却5年というルールはタイにありません。想定される耐用年数に基づいて設定することになります。

減価償却期間は何年でもかまいません。さらに言えば、企業の置かれた事業環境や、当該機械の耐久性等に鑑み、5年以外の使用期間を見込んでいるのであれば、5年より長かろうと短かろうと、その期間を減価償却期間として設定すべきです。

付け加えると、機械とその機械を構成する部品についても、それぞれ特性が異なるために使用期間が違う(例えば機械は10年間持つが、部品は5年毎に交換する)といった事情がある場合、その機械と部品についても別の有形固定資産として認識し、減価償却期間も別に設定する必要があります。

そもそもタイにおいて機械を含む有形固定資産の減価償却期間が5年と設定されることが多いのは、税務上のルールで仮設家屋、建物以外の有形固定資産に関する減価償却費を税務上の費用にできる最大額が5年間で償却するとした場合の金額だから、という理屈によります。

いずれにしても5年間で償却しなくてはならない、というルールにはなっていないということであり、そういった意味でも、減価償却については個別の資産ごとに、その想定される耐用年数に基づいた減価償却期間を設定すればよい、ということになります。

なお、細かい話になりますが、減価償却費に関する会計上のルールは何なのか?と思われた方は、左ページのコラムをご覧ください。

⑤ 退職給付引当金の取扱いについて

Q 今年になって公認会計士から、急に退職給付引当金の計上をしなければならない、という連絡が来ました。これはどのような理由によるものでしょうか。また、どのように対応するのがよいでしょうか。

A 近年、退職に関する法令改訂が相次いでいます。今年は解雇補償金などが引き上げられたため、対応が必要になったものと思われます。

そもそも退職給付引当金とは、企業が従業員に対して将来支払う退職金等をあらかじめ見積もって、会社の負債として計上する引当金を言い、タイでも『合理的な見積』に基づき計上することが求められています。この点、従前の通りタイでは定年退職を規定していない会社については、退職のタイミング、及びその退職金を合理的に見積もることが難しかったことから、実務上退職給付引当金を計上しないことも多くみられました。

他方、ここ数年でこの退職に関する法令が改訂されており、現状のルール上、次の通り規定されています。

•会社が定年退職を規定していない場合、定年は60歳とする

•60歳を超えた従業員が退職する場合、会社は法定の解雇補償金(定年に伴う解雇と考える)を支払う必要がある。

また、2019年に入り、新たな改訂がなされ、従来は解雇補償金の最大額は給与の三百日分(10年以上勤務した者が退職した場合)とされていたものが、最大額を給与の四百日分(20年以上勤務した者が退職した場合)になりました。

このため、たとえ定年退職を規定していない会社であっても、60歳以降、年齢を理由に従業員が退職する場合、最大四百日分の退職金(解雇補償金)を支払う必要があるということになりました。

おそらく御社のケースは、従前は定年退職を規定していない等の理由で合理的な見積もりを行うことが難しかったために退職給付引当金の計上を求められていなかったところ、これが理論上は見積もり可能になったこと。

かつ、解雇補償金の最大額が増加したことにより、退職給付引当金を計上した場合の金額的影響も大きくなる可能性が生じたことにより、計上を求められるようになったものと推測されます。公認会計士とどのように計上するのがよいか協議のうえ、適切に計上することが求められます。

⑥ 駐在員人件費の取扱いについて

Q 弊社は日本から駐在員を受け入れていますが、この度税務調査が入り、駐在員の人件費について親会社に対するサービス料支払いとみなし、源泉税とVATを納付しなくてはならない、という指摘を受けました。今までそんなことを言われたこともなく、どうしたものか困っています。

A 最近、一部地域で増えている相談です。各ケースごとに専門家と相談して、歳入局と交渉する必要があると思われます。

今年に入り、特に東部アユタヤ近郊に所在する日系企業からよく受ける相談事項です。企業により多少の違いはありますが、歳入局側の理屈はおおむね次の通りです。

•日本からの駐在員は、親会社によるマネジメントサービスというプロジェクト提供のために派遣されている日本の親会社の構成員である。

•このようなプロジェクトを1年間で6ヵ月以上実施している場合、親会社はタイ国内に恒久的施設(PE)があると判断され、親会社はタイにおいて法人税を納付する義務、及びタイ子会社はこれに関連する源泉徴収を行う必要がある。

•駐在員への支払いは人件費という外形をとっているが、実質的には親会社へのプロジェクト提供に対する対価であると解される。このため、タイ子会社は、この駐在員への支払いはタイ国内におけるサービス提供に対する対価として、VATを納付する義務がある。

さて、これに対してどのように対応すればよいのか、というのは実は難しい点になります。歳入局の理屈は、『駐在員は結局は親会社の従業員だ』という点に基づくものになりますので、直接的にはこれへの反証、つまりは『駐在員は親会社の従業員ではない』という説明ができればよいということになります。

他方、これをするためには究極的には当該駐在員の親会社との雇用関係を切らなければならない、すなわち、出向(通常、親会社と子会社双方に雇用契約が残る)ではなく、転籍(親会社との雇用関係は維持せず、子会社とのみ雇用関係が存在)とする必要がありますので、現在の日系企業における出向契約を前提にした駐在員派遣実務を考えれば、非常に難しいのではないかと思われます。

このため、おそらく『駐在員は親会社の従業員ではない』ことを立証できないまでも、『駐在員はタイ子会社の従業員である』ということを主張するということになると思料されます。

このためには、タイ子会社と当該従業員との雇用契約を準備することや、駐在員に関する何らかのタイ子会社から親会社

への支払い(例:日本側で支払っている人件費相当額についての負担金支払い)がある場合、この名目に関する明確化等の対策をとる必要があるかと思料されます。

ただ、いずれにしてもこの方法で歳入局側が納得をするか否かは不明であり、粘り強く交渉することが求められます。

⑦ 輸出取引に関するVATの取り扱いについて

Q 弊社は以下の取引の実行を考えています。

商流:弊社(タイ子会社)➡日本親会社➡タイの取引先A社

物流:弊社(タイ子会社)➡タイの取引先A社

つまり、商流上は日本の親会社をかませますが、物流はタイ国内で完結する物品販売の取引、ということです。この場合、弊社が日本の親会社に向けて発行する請求書に、VATを含める必要はあるでしょうか?

A タイ国内でのみ物品が動く場合、商流に関係なくタイにおける物品の販売と見なされ、VATを含めて請求することになります。

VATを含める必要があります。VATのルール上、『タイ国内における物品の販売・サービス提供・物品及びサービスの輸入』が普通税率(7%)が課される課税取引とされており、御社の取引はタイ国内で物品が動く取引として、タイ国内における物品の販売として解されます。このため、商流上は輸出取引になっていたとしても、物品が物理的に輸出されているわけではありませんので、物品の輸出に適用されるゼロ税率(0%)は適用できず、通常の取引と同様、7%のVATを含めて請求を行う必要があります。

なお、通常このVATは日本の親会社側では還付申請を行うことはできませんので、単純にコストになります。タイの取引先との間で値決めをする場合も、あらかじめこのVAT相当額をコストとして見込んでおかないと親会社側で損がでることにもなりかねませんので、全体のスキームを考えたうえでの価格設定を行うことが重要です。

ちなみにサービス取引に関するVATに関する考え方は以下の通りです。

『タイ国内で遂行され、タイ国外で使用されるサービス』➡0%課税取引

以下の条件をすべて満たす場合に該当するとされる。

•サービスがタイ国内で遂行される。

•サービスの結果がすべて外国で使用される。

•外国のサービス利用者から対価を受け取っている。

『タイ国外で遂行され、タイ国外で使用されるサービス』➡VAT対象外

•上記に当てはまらない場合は、普通税率として、VAT7%がかかる。

『サービスの結果がすべて外国で使用される』とはどういうことなのか(例:タイにおける投資判断を行うためのレポートをタイで作成し、日本に送付し、日本で意思決定がなされる場合)など、実務上は意思決定が難しい場合も多いのですが、まずは概念を押さえておき、少なくとも説明ができるようにしておくのが肝要です。

いかがでしたでしょうか。本稿で記載した事項はあくまで一般的な内容です。もし個別のケースでもしわからないことがあればぜひ信頼できる専門家に相談されてみてください。本稿が皆様のタイでの事業発展に寄与することを祈念しております。

会計と税務の違いとは?

会計と税務は同じようで違う概念です。簡単に言うとルールが違います。

わかりやすい例として交際費に関するルールがあります。会計上は、いくら交際費を使ったとしても、その交際費として使った金額が財務諸表上『旅費交通費』といった他の内容とを示すものとしてではなく、『交際費』という費用として計上されている限り問題ないと考える、というのがルールです。

他方、税務上は、もし交際費を使えば使うほど、利益が減って税金が安くなる、という仕組みにならないようにするため、交際費として使った金額のうち、年間売上高か資本金額のどちらか多い方の0.3%(かつ、最大1,000万バーツまで)までしか費用にしてはいけないと考える、というのがルールです。

ここで議論している減価償却についても、実は会計と税務でルールが違います。

会計上は、実際に使用する耐用年数を適切に見積もって、その期間に渡って減価償却をすればよい、というルールになっているのに対し、税務上は、資産区分毎に耐用年数を規定し、この期間より短い期間で減価償却をした(結果として、減価償却額が大きく計算された)としても、税務上規定された耐用年数に基づいて計算された減価償却額を超える分については、税務上の費用にしてはいけないと考える、というのがルールです。

では、会計と税務でルールが違うなら、会計ではOKだが、税務ではNG(逆もまた然り)といった場合もあるのでは?と思われる方がいらっしゃるかと思います。まさにその通りで、実務上は

①、会計ルールで一回まず数字を作る ⇒ 財務諸表ができる

②、①で作った数字を、税務ルールに合うよう調整する ⇒ 税務申告書ができる

ということをやっています。この減価償却のルールも会計・税務で違いますので、もし双方のルールに同時にそぐわない結果になった場合は、調整をすることになります。その調整の詳細についてはここでは議論しませんが、まずは会計と税務はルールが違うので、調整が必要な場合がある、ということを覚えておくと良いでしょう。

【注書】本稿は、一般的な事項についての情報提供を目的として作成されたものであり、実際の遂行にあたっては、多くの場合関連法規の検討、並びに専門家との協同が必要になります。このため、執筆者並びにその所属先は、本稿の利用に起因する如何なる直接的・間接的な損害に対しても一切の責任を負いかねます。また、本稿記載の情報は作成時点における調査に基づいたものであり、随時更新される可能性がありますことをご了承ください。

会計・税務特集の読み解き 過去号もチェック!

『ArayZ』における弊職による会計・税務特集は2016年から続いており、おかげさまで今年で4回目になります。過去の会計・税務特集も併せて読むと、何か良い気づきがあるかもしれません。特に今回の特集でカバーされていないQ&Aについては、2018年8月号のQ&Aでカバーされているかもしれません。

2016年5月号 年間業務を総まとめ! ざっくり分かる 知っ得 タイの法務・会計・税務

※過去記事内の記載事項は各記事作成時の法規制に基づいた記載になっており、それ以降の改正を反映していません。その点はご留意の上ご利用ください。

協力:

BizWings (Thailand) Co., Ltd.

Room 1201, 12th Floor, Q House Building, 66 Asoke Montri Road, Wattana, Khlong Toei Nuea, Bangkok

TEL:02-258-5592

Mail:junnosuke.kurachi@bizwings.

URL:www.bizwings.co/

倉地 準之輔CEO & Founder

1980年生まれ。大学在学中に公認会計士二次試験合格後、あずさ監査法人(KPMG)入所。外資系企業勤務を経て、2013年来タイ。外資系会計事務所のジャパンデスクにて日系企業向けコンサルティング業務に従事した後、2015年10月にBizWings (Thailand) Co., Ltd.を設立。主に日系企業向けに管理業務に関する経営コンサルティング業務を提供し、現在に至る。公益財団法人東京都中小企業振興公社タイ事務所経営相談員。公認会計士(日本)。東京大学経済学部経営学科、米ケロッグ経営大学院卒業(MBA)。

*東京SMEタイ事務所にて無料で倉地氏に相談できます

倉地氏の担当は、木曜13時~17時。

詳細は、「東京SMEタイ」で検索。ホームページ上のMENUから「サービスのご案内」→1.現地経営相談の「詳細はこちら」へ。

※倉地氏は、東京SMEタイ事務所の経営相談員として木曜の午後在籍。

※経営相談は、相談に対する助言・アドバイスを行うものであり、公社は経営責任を負うものではありません。

ダウンロードができない場合は、お手数ですが matsuoka@mediator.co.th までご連絡ください。

※入力いただいたメールアドレス宛に、次回配信分から定期ニュースレターを自動でお送りしております(解除可能)