「Thailand 4.0」時代における、

企業の対応とビジネス・モデル転換の方向性

後藤恵美

Manager

2009年にPwCアドバイザリー株式会社 (現PwCコンサルティング合同会社)に入社、日本において電力会社の海外事業を連結決算早期化の面で支援する他、経済産業省をはじめとする政府機関の海外調査業務に従事。2016年1月にPwCコンサルティング・タイランドにジャパンデスク・マネージャーとして赴任。自動車業界を中心とするタイ国日本企業の業務プロセス改革の他、日本政府によるアセアン地域経済協力プロジェクトに参画している。米国公認会計士。

++66 (0)2 844 1109(直通)

++66 (0)63 213 9806(携帯)

megumi.m.goto@th.pwc.com

1 タイ政府が推進する新たな経済モデル

タイは現在、世界銀行の定義による上位中所得国(一人当たりの国民総所得(GNI)が4126USDから1万2745USDの国)に位置しています。1980年代後半から1990年代半ばにかけて、外資誘致により製造業の生産拠点として労働集約型の産業構造でGDP成長率8%超の高度成長を遂げ、2005年に上位中所得入りを果たしています。

その後10年を経た2015年時点の一人当たりGNPは5426USDです。

タイの20ヵ年国家戦略では、2036年に高所得国(同定義で一人当たりGNI1万2746USD以上)入りするという野心的な目標が掲げられています。同戦略では、「Thailand 4.0」として今後20年にわたって推進する産業構造の高度化構想が示されています。

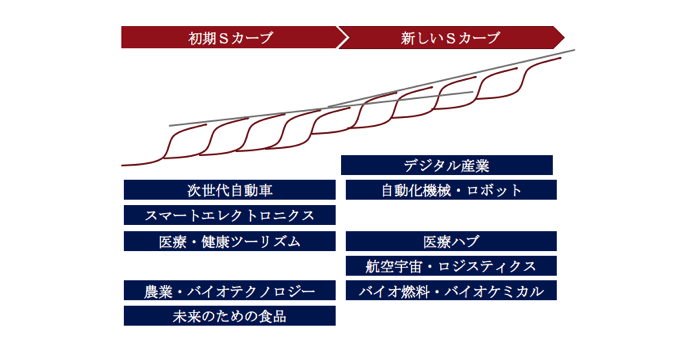

労働集約型から知識集約型への産業構造の転換を加速させる同構想のもと、タイ投資奨励委員会(BOI:Board of Investment)は、イノベーションにより付加価値を創出するターゲット産業として、短期・中期的視点(初期Sカーブ)で5産業、長期的視点(新しいSカーブ)で5産業を指定しています(図表)。

これらのターゲット産業を税制面から推進するため、BOIにより2017年1月25日に改正投資奨励法4号が発効されました。同改正法では、条件を満たした投資事業に対し、最大13年の法人税免税期間が付与されます。さらに同年2月14日に発効された特定産業競争力強化法では、最大15年まで法人税免税期間が付与されます。(ただし、投資奨励法と特定産業競争力強化法の両方を申請することは認められていないため、どちらかを選択することになります。)

また奨励企業には、税制上の優遇措置以外に、さまざまな恩典が与えられます。これには、事前調査に従事する外国人や奨励プロジェクトに従事する外国人技術者・専門家への労働許可、奨励事業を行うための土地の所有、外貨送金等が含まれます。

BOI, National Economic and Social Development Board (NESDB)資料をもとにPwC作成

2 「タイ全国電子決済マスタープラン」にかかる企業への影響

デジタル経済がタイで浸透するための環境整備として、タイ政府は、個人および法人による決済行為を現金ベースから電子ベースに転換する計画である、「全国電子決済マスタープラン」を策定しています。これを受けて、2017年6月19日にはタイ歳入局より、タックス・インボイスの電子化(e-Tax Invoices)および領収書の電子化(e-Receipts)の準備、提出、保管に関する規定案が公表され、現在、公聴会で立法へ向けた検討が進められています。同規定案の概要は以下の通りです。

個人および法人がe-Tax Invoices、

e-Receiptsを適用するための要件

① 歳入法典 Section77/1(6)に定める付加価値税(VAT)の登録事業者であること、あるいは歳入法典Section105(1)に定める領収書の発行責任者であること

② 歳入局から承認された証明書を保有していること

③ 内部統制が整備されており、作成されるe-Tax Invoice および e-Receiptが正確で信頼できるものであることを証明できること

④ Eメールによるe-Tax Invoiceの提出を歳入局から承認されたVAT事業者ではないこと

e-Tax Invoice および e-Receiptsの準備

VAT事業者はデジタル署名を付した電子様式でタックス・インボイスおよび領収書を準備しなければなりません。e-Tax Invoice および e-Receiptsの内容は法令に従い、全ての必要事項が記載されたものでなければなりません。またe-Tax invoiceには、請求明細を記載し、デビットノート、クレジットノートを含みます。

e-Tax Invoice および e-Receiptsの提出

VAT登録業者はe-Tax Invoice および e-Receiptsを作成後、取引先および歳入局へ提出しなければなりません。

① 取引先へのe-Tax Invoices および e-Receiptsの提出は、電子商取引法Section15~24に準拠しなければなりません

② 歳入局へのe-Tax Invoices および e-Receiptsの提出は、電子商取引のためのICT (Information and Communication Technology) 基準にかかる電子取引開発庁(ETDA:Electric Transaction Development Agency)の奨励に準拠しなければなりません。歳入局はXML様式によるe-Tax Invoices および e-Receiptsしか受領しません

e-tax invoice および e-receiptsの保管

e-Tax Invoices および e-Receiptsの発行者および受領者は、 2017年の歳入局規則に基づき、受け取ったe-Tax Invoices および e-Receipts の控えを電子媒体で保管しておく必要があります。

2.内部統制を強化する デジタル署名の取り扱いを含む電子書類の作成、提出、保管に関するガバナンス、管理体制を整備する

3.業務プロセスを明確にする 取引先との交渉窓口となる関連部門や、e-Tax Invoiceおよびe-Receiptsの作成を担当する会計・財務部門の業務プロセスを標準化し、組織内で共有する

4. 必要なITシステム環境を整備する e-Tax-Invoice および e-Receiptを作成・保管するために必要なシステム要件を明確にし、必要なソフトウェアおよびハードウェアの構築やそのメンテナンスを行う

免責事項:本稿は、一般的な情報の提供を目的としたもので、専門コンサルティング・アドバイスとしてご利用頂くことを目的としたものではありません。本稿は、基本的に2017年9月1日時点の税法および実務に基づいて作成されたものですが、情報の内容は法令・経済情勢等の変化により変更されることがありますのでご了承下さい。

PricewaterhouseCoopers

Legal & Tax Consultants Ltd.

15th Floor Bangkok City Tower, 179/74-80

South Sathorn Road, Bangkok 10120, Thailand

Tel: 0 2344 1000