5. 源泉所得税について

(1)概要

日本では、典型的には従業員への給与や、利子・配当の支払い等の際に源泉徴収が必要となります。一方、タイでは国内のほとんど全てのサービス取引並びに国外の会社などへの支払に源泉徴収がなされます。

源泉所得税は、所得の支払いが行われた月の翌月7日までに歳入局に申告・納付する必要があり、VATと同様、月次での処理を求められます。

(2)対象

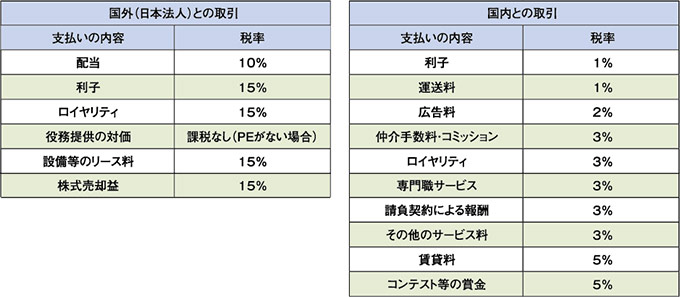

ただし、支払の相手先が外国企業の場合の源泉徴収税率は、国内企業どうしの税率に代えて、以下の税率が国内法上規定されています。この税率や取扱いは原則として日タイ租税条約でも変わりません。

(3)区分判断が難しい支払い

源泉徴収の実務で判断が難しい支払いとして、タイ国内に関するもので「請負契約による報酬」があります。請負契約の定義はタイ民商法に「ある仕事を完成させることを約し、注文者がその仕事の結果に対して報酬を与えることを約した契約のことである」とほぼ日本の民法と同様の定義がされており、この要件を満たせば建設工事、金型製造、自動車修理、印刷、コンピューターシステム設計など多種多様な業種に対する支払いが徴収対象となっており注意が必要です。

このほか日本法人に対する支払いで判断が難しいものとしては、その支払いが「ロイヤリティ」に該当するのか、「役務提供の対価」に該当するのかの区分があります。「ロイヤリティ」に該当しますと、15%の源泉徴収をしなければなりませんが、「役務提供の対価」に該当する場合には日タイ租税条約により、支払い先の日本法人がタイ国内に恒久的施設(PE)を保有していない限り源泉徴収をする必要がありません。

日タイ租税条約ではロイヤリティとは「文学上、美術上もしくは学術上の著作物の著作権、特許権、商標権、意匠、模型、秘密方式もしくは秘密工程の使用もしくは使用の権利の対価として、又は産業上、商業上、もしくは学術上の経験に関する情報の対価として受領する全ての種類の支払金」と定義されていますので、日本親会社からタイ子会社に対して、技術指導料の名目で一定の報酬が支払われる場合には、ノウハウの移転を伴うか伴わないかにより扱いが異なります。即ちノウハウの移転が伴う場合にはロイヤリティに該当し、15%の源泉徴収が必要となります。

タイの税務調査ではロイヤリティという概念が広くとらえられる傾向にあり、契約書に技術という文字が入っている場合であったり、技術者や専門家を派遣する契約であったりする場合には、実態としてノウハウの移転がない場合であっても歳入局にロイヤリティとして見做され15%の源泉所得税の徴収漏れを指摘されることがままあります。

また、そのほかの販売コミッションやマネージメントフィーなどの日本法人側で発生した役務提供の対価に関しては、源泉所得税15%を徴収するか否かの問題にはなりませんが、タイ法人の事業に関連するか否かという点で、法人所得税上の損金性を否認されるリスクがありますので注意が必要となります。

6. 源泉所得税の還付のしくみと未還付問題

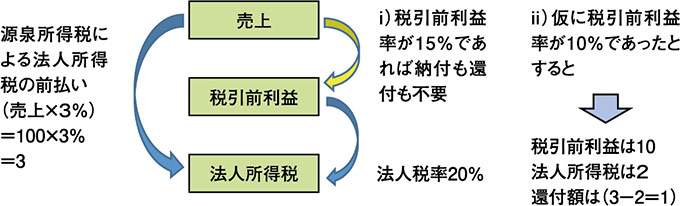

例えば、請負契約に基づくサービス提供をした企業は、報酬額の3%の源泉所得税をサービス受領者が報酬を支払う際に歳入局に納めるため、残り97%を受領します。企業は確定申告の際に、法人所得税額から、予め差し引かれた源泉所得税を控除した額を納めます。

源泉所得税は毎回必ず取引先が代理して徴収し支払われるため、企業の利益が低い場合や赤字の場合には源泉徴収された税額が支払超過となることがままあります。この場合は還付請求することが可能ですが、VATと異なり翌期以降に過払い額を繰り越して相殺することはできないので、納税申告書の提出期限の日から3年以内に還付請求をすることになります。

しかし、これもVAT還付の際と同様、税務調査の壁が立ちはだかります。税務調査によって新たな税務上の問題点が指摘され還付金額以上の追徴税額を課されたり、帳票の不備を指摘され結局源泉所得税額が取り戻せないという事態に陥る可能性が多々あり、赤字企業にとってまさに泣きっ面に蜂といった事態が起こりえます。

この源泉所得税未還付の問題でさらに深刻となるのが、売上のほとんどが請負契約とみなされ、源泉徴収の対象とされる建設業者や金型製造業者などの業種です。請負契約による報酬に対する源泉所得税率は3%ですので、現状の暫定法人所得税率20%において、還付とならないためには税引前利益率が15%を超える必要があります。

次の簡単な計算根拠をご参照下さい。

この税引前利益率15%という数値は建築業者や製造業者にとってはあまりに高い数値であり、結果としてほとんどの該当業者は毎年のように下記の金額の還付申請をすることになります。

【毎年の源泉所得税の還付金額】

売上×(15%ー実際の税引前利益率)×法人税率

売上高が10億バーツにも及ぶ該当企業の場合、実際の税引前利益率を5%〜10%程度と仮定すると1千万バーツから2千万バーツもの還付が毎年発生することになります。これは税引後純利益額の12.5%から50%に相当し、その企業にとってかなりの金額的インパクトがあることになり、源泉所得税の還付が滞ることはビジネス上大変大きな障害となります。輸出企業のVAT還付が日本の輸出企業における消費税の還付と同じしくみである一方、こちらの請負契約業者における源泉所得税還付の論点は日本にはないタイ特有の論点です。

次ページ:タイの税務調査

ダウンロードができない場合は、お手数ですが matsuoka@mediator.co.th までご連絡ください。

※入力いただいたメールアドレス宛に、次回配信分から定期ニュースレターを自動でお送りしております(解除可能)