それは1本のメールから始まった。

「B社の件について、正式に検討を進めてほしい」

東都産業(タイランド)の経営管理部長である佐藤は本社から届いたメールを眺めながら安堵のため息を漏らす。

「ようやくもう1件、前に進みそうですね」

部下である長谷川が嬉しそうに声をかけてきた。

佐藤、長谷川が駐在している東都産業(タイランド)は2004年のタイ進出以降、主に日系スーパー/レストラン向け食品卸売り業で順調に売上を伸ばしてきた。

新型コロナウイルスによってタイ経済も大きな影響を受けているものの、スーパー向け販売チャネルが思いのほか底堅く推移したこともあり、今期業績は何とか前年比10%程度の減少で着地できそうだった。

B社即ちB.O.FoodsのM&Aについての検討が東都産業内で始まったのは2ヵ月前のことであった。

地元商店向けの食品卸から事業を開始した後、全国の大手スーパーへと販路を拡大をしてきた東都産業は、売上ネットワーク拡大のため、2000年代以降にタイやシンガポールといった東南アジアを中心に海外進出も果たしてきた。

そんな中、東南アジアにおける所得向上・中間層の拡大を背景としたローカル需要の取り込みの新たな施策とし、本社からM&A検討の号令が掛かったのが昨年である。

タイは経済規模や所得水準が年々上がってきており、日本企業にとっては生産地ではなく、消費地としての魅力が少しずつ高まってきている。実際に近年、日本企業のタイにおけるM&A案件では非製造業の割合が上昇している※1。

本社の命令を受け、現地の佐藤や長谷川及び本社を中心に、M&Aアドバイザリー企業や証券会社などから紹介を受けた※2買収の候補先企業に対して投資の初期検討が進められてきた。

M&Aという慣れない業務に当初は戸惑った佐藤と長谷川だったが、アドバイザリー企業が開催するセミナー参加等により少しずつ勉強を重ねてきた。

そんな中、初期資料を基にした検討※3が行われていき、新型コロナウイルスの感染拡大による先行きへの不安、M&A検討の優先度劣後によって中々検討は前に進まなかったものの、その内の1件についてようやくNDA(秘密保持契約)※4を経て詳細資料を受領し、NBO※5の提出を見据えた本格検討に至ることとなった。

先の見えない中でM&Aのような大きな投資を進めることに対して、本社内でも少なからず懐疑的な意見があったが、むしろこのような環境下だからこそ、将来への戦略的な種まきを進めるべしという意見が最後には勝り、社内で検討が進められてきた。

「B.O.Foodsはバンコクに本社を置く地元スーパーマーケット向け食品卸事業者で、直近売上は30億円。従業員数は約200名程度、現オーナーであるソムチャイ氏の引退を機に会社売却を考えており、オーナーが保有する株式100%の譲渡が今回の投資スキームです。なお、現時点の開示情報に基づき初期的に想定される投資金額は10億~15億円です」

本件M&AのFA※6を務めることとなるであろうDeloitte担当者からの説明を佐藤は改めて思い出していた。

数ある案件の中で、B.O.Foods向け投資がNBO提出を見据えた社内稟議に掛けられることとなった理由は、自社と事業内容が似通っており買収後の事業運営のイメージができ、案件の背景が明確、業績も比較的安定しているほか数十億円規模という買収金額が、本社要望と合致したためである。

案件自体は本社の基準を満たすものであったが、それでも佐藤には一つ、気がかりな点があった。それは、本社からのメールの後半に書かれていた本社副社長からの「そもそも、このコロナ禍において本件投資を実施する意義について、買収後のシナジー可能性も含め改めて整理してほしい」という宿題についてであった。

「本件投資の意義とシナジーですか。ちょっとこれはまた難しいお題ですね」

長谷川も横から困ったような顔を見せた。(続く)

用語解説と実務上のポイント

※1 タイにおける日系企業のM&A動向

2000年~19年までのM&A案件を業種別に見ると、非製造業の割合(件数ベース)が2000~04年:42%、05~09年:60%、10~14年:60%、15~19年:70%と上昇している。また、M&A件数は13年が30件とピークを記録し、14~19年は14~17件と横ばいで推移している(レコフM&Aデータベースより)。背景には買収価格が高水準であり、優良企業の売り案件が少なくなっていることや、日本企業によるタイへの進出が一巡してきている等の影響が考えられる。しかし、タイにおけるM&A需要は依然底堅く、COVID-19の影響で一時的に投資抑制をする企業がある一方、現地の優良企業で日本企業とのパートナーリングの可能性がある企業が存在している。日本企業だけでなく、東南アジア諸国、中国、欧米など様々な企業も買収を模索している。その中で優良企業とのM&Aを成功させるためには、タイでの戦略を検討し、タイ企業とどのような形で組んで価値を創出していくのかを明確化し、能動的にアプローチを行うことが重要である

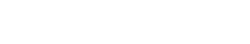

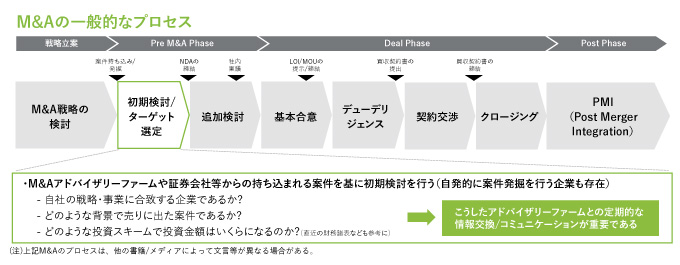

※2 M&Aにおける案件の発掘

M&Aに当たっては企業があらかじめ業種や出資金額・割合・スキームなどを明確化し、M&Aアドバイザリーファームや証券会社/投資銀行に伝える。例:自社ビジネスと関連する業界のタイ企業で、出資金額30億円までで100%買収が可能な企業。M&Aアドバイザリーファーム等はこれら会社の要望に基づき買収対象となる会社の発掘を行う。なお、自社でプロアクティブに戦略検討からロングリスト/ショートリスト(買収候補先企業のリスト)作成及び買収先へのコンタクトまでを行う企業もある

※3 初期検討/ターゲット選定

一般的にM&Aアドバイザリーファーム等から提示されるTeaser(匿名の会社概要資料。A4で数枚程度。設立年度、事業概要、直近業績と事業計画、投資金額/スキームなどを簡潔に記載)を基に初期的な検討を行う。初期段階の主な確認・検討ポイントは、案件の背景、投資金額、買収後の組織の在り方やビジョン及び事業計画、大きなリスク/イシューの有無などである

※4 NDA(Non-Disclosure Agreement)の締結

詳細検討を進めるにあたっては、会社組織図やマネジメントプロフィール、主な設備と稼働状況、セグメント別業績といった社外には公表していない秘密情報を開示してもらう必要があるため、NDAの締結が不可欠となる。秘密保持を前提に売り手は買い手から、IM(Information Memorandum)等の資料を受領し、ターゲット会社の譲渡金額について初期的に評価分析(バリュエーション)することとなる。IMとは主に入札案件において売り手アドバイザーから買い手候補に提示される対象会社の情報パッケージ。この時点で取引形態や税務ストラクチャーの検討を行うこともある

※5 NBO(Non-Biding Offer)

買い手が提出する法的拘束力のない意向表明。次回に詳述

※6 FA(Financial Advisory)

M&Aを検討している企業にM&Aにおける計画の立案からクロージング(成約)に至る一連の助言業務を行う事業者のことを指す

-

Deloitte Touche Tohmatsu Jaiyos Co. Ltd. 谷口 純平

2016年にデロイトトーマツ入社。20年よりタイ駐在となり、現在は日系企業向けM&Aや事業再編等の各種サービス提供。

-

Deloitteは会計・財務・税務・M&A等のサービスを世界各国で行うプロフェッショナルグループの一つであり、当方自身は主にタイの日系企業様向けにM&Aやリストラクチャリング/再編に係るサービス提供を行っております。

Deloitte Touche Tohmatsu Jaiyos Co. Ltd.

Financial Advisory

AIA Sathorn Tower, 23rd – 27th, Floor11/1 South Sathorn Road Yannawa, Sathorn

Tel:080-296-0250

E-mail:jumtaniguchi@deloitte.com

\こちらも合わせて読みたい/

ダウンロードができない場合は、お手数ですが matsuoka@mediator.co.th までご連絡ください。

※入力いただいたメールアドレス宛に、次回配信分から定期ニュースレターを自動でお送りしております(解除可能)