「世界の台所」を目指すタイ。産業の高度化を図る「タイランド4.0」構想の重点12分野の一つに「未来のための食品(Food for the Future)」を挙げ、2036年までに農産物や食料品の輸出額を586億米ドルまで拡大することを目指している。

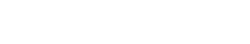

一方、国内の食品産業は国内総生産(GDP)の23%を占め、国民生活と経済を支える重要な役割を担っている。そこで今回は中間所得層が拡大するタイ人の食生活や食に対する意識の変化を調査し、購買動向・消費傾向を分析する。

協力:山田コンサルティング・グループ

「食事回数は1日3食ではなく、5食が当たり前です」――タイ人の友人が満腹の笑みを浮かべる。確かに街中を歩いているとそこら中で、小規模の飲食店や屋台が営業しており、バンコクでは真夜中でも食事に困ることはない。

そのためか、タイは家計の消費支出に占める食費の割合を示す「エンゲル係数(食費÷消費支出×100)」が高い。日本は25%、フランス24%、イタリア27%、米国15%程度に対して、タイは38%と他国と比べて突出している(経済協力開発機構、OECD)。この数値が上がれば上がるほど、一般的に生活水準が低いと思われがちだが、イタリアなど食文化が発達している国の数値は高い。

ただ、7百名超のコンサルタントを擁する山田コンサルティング・グループがタイの食生活に関する消費者の意識・行動を把握することを目的に行った「2019 タイ生活者の食に関する調査レポート」によると、2009年と比較した15年の家計消費支出に占める食費の割合は、タイ全体では0・2%、バンコクでは1・5%縮小しており、タイ人の胃袋に変化の兆しが見られた(図表1)。

小売・外食市場ともに年々拡大

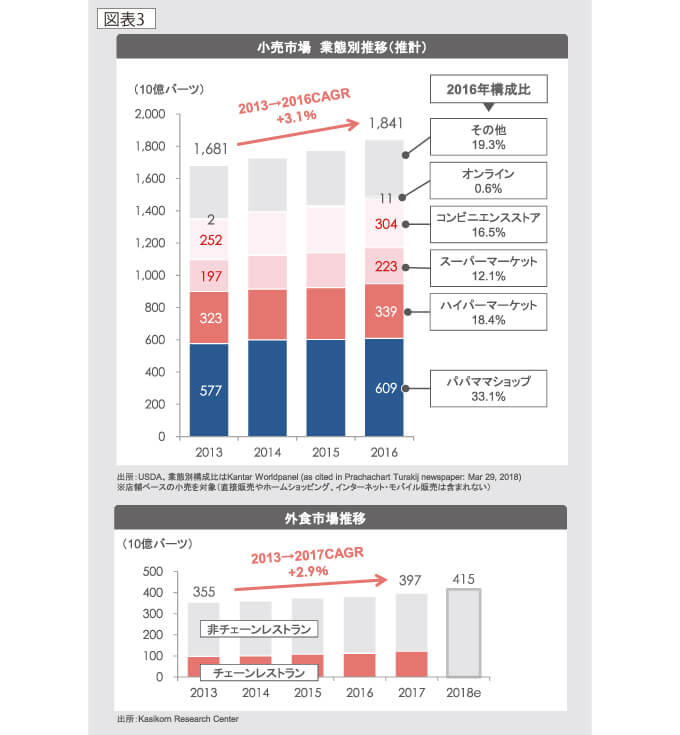

タイの小売市場を業態別にみると、「トラディショナル・トレード(伝統的な小売店または生業零細店)」であるパパママショップが3割以上を占めた(2016年)。小売市場の拡大に貢献する「モダントレード(近代的小売り)」の構成比を見ると、ハイパーマーケット(大型の総合スーパー)が最も大きいが、13~16年の伸び率は5%と鈍化。一方、セブン・イレブンがシェア6割以上を占め、圧倒的な強さを誇るコンビニエンスストアが20%増と急成長している。

外食市場も伸長傾向にあり、チェーン系レストランが約3割を占めた。根強い人気の日本食レストランの数は、07年の745店から17年に2774店と約3倍に急増。バンコク市内での出店ペースは鈍化しているが、他の地域では増加しており、国内全体では継続して拡大している(図表3)。

食事スタイルの実態と変化

食に対する「健康」「安全」の関心が高まり、中間所得層以上の生活者を中心に食生活が変化している。直近5年の食生活や食に対する意識の変化については、約75%の回答者が変わったと感じている。地域・所得階層別にみると、特に地方の中間所得層以上の変化が顕著である(図表4)。

では、食生活や食への意識は具体的にどのように変わったのか。最も多い回答は「健康や安全を意識するようになった」だった。高齢化社会、肥満人口など社会問題が顕在化するタイにおいて、所得増加を背景に、高齢者だけでなく若年層の意識にも変化が起きており、健康に良く安全な食品が普段の食生活で取り入れられ始めている。

グレーターバンコク(GB)に住む30代女性(高所得)は、「健康を意識し、安全な食品を選ぶようになった。例えば、オーガニック商品やメーカーの信頼性などを重視する」と述べた。

「前より健康に関心を持つようになり、料理や菓子を買うときに低カロリーのものを心掛けている」とソンクラーの30代男性(中間所得)。

チェンマイ県の20代女性も「健康に関心を持つようになって、低脂肪で栄養価の高い、コレステロールの低い健康に良い食料品を選ぶようになった」と自意識の変化を実感しているようだ。

中食 調理済み食品や冷凍食品など

手軽な「中食」が食生活に浸透

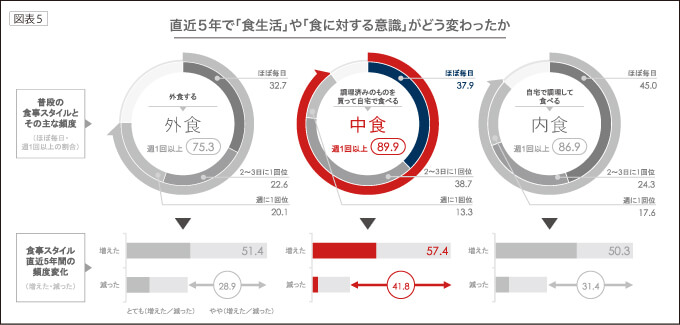

タイの生活者にとって、食事は手間なくすぐに食べられることが重要である。タイ全体で食事形態(外食、中食、内食)ごとに「ほぼ毎日」と回答した割合をみると、最も高いのは「内食」だが、3割以上が「外食」「中食」も利用している。このことからも、約9割の夫婦が共働きと言われるタイにおいては、手間をかけずにすぐ食べられることが重視されていることがわかる(※日本の共働き夫婦の割合は約65%)。

食事形態の頻度をほぼ毎日~週1回までを合計すると、中食が最も多い。中食事業の主な販売の形態は、屋台やフードコート、コンビニエンスストアなどの店舗販売による持ち帰り、もしくは宅配の2通りに分かれる。

直近5年間の各食事頻度の変化(増えた・減った)でも、中食が最も増え、また、減った割合が少ないことからも、手軽に家ですぐ食べられる中食を選択する人が増えていることが分かる(図表5)。

地方の中間所得層や高所得層を中心に、特に調理済み食品や冷凍食品などの購入が増加している。中食をほぼ毎日~週に1回以上利用を合計した割合は、どの地域・所得階層でも約9割。特に地方の中間所得(高)層が最も高く、約半数がほぼ毎日利用している。中食の直近5年間の頻度変化について減った分も加味すると、特に地方の中間所得層以上が増えており、地方でも中食市場は拡大傾向にある(図表6)。

要因として、単身・高齢者・共働き世帯や女性の社会進出の増加などが挙げられる。物流の効率化や冷蔵・冷凍技術の高度化、多様化する消費者のニーズに応えて健康志向の食材を使用するなど手間のかかった料理の普及も後押ししている。

同調査では「手間を省き、時間を節約するために、調理済み食品を買って食べることが増えた」という人が散見され、屋台やコンビニエンスストアで調理済み食品や冷凍食品を購入する人が増えている。

「食生活や食の意識変化は具体的にどう変わったのか」との問いに対して、プーケット在住の20代男性(中間所得)は「自炊からコンビニエンスストアまたは屋台で食品を買って食べるようになり、手間を省いている。休日は自宅で料理している」と語る。GBの50代男性(高所得)は「時間がないため、よく食べ物を外から買ってきて食べている。料理をするより便利だし、時間も節約できる」と述べた。

利便性が高く全国に浸透

調理済みの惣菜の主な購入場所は、伝統的な「露天商」のほか、「コンビニエンスストア」「ハイパーマーケット」などモダントレード(MT)の割合が高く、半数以上を占める。所得階層別にみると、高所得も他階層と同様に露天商を利用。低所得層においてもMTが半分以上を占める。

タイのコンビニエンスストアでは、弁当も40バーツ前後(約136円)と露天商とさほど変わらない価格で気軽に購入することができる。全国で1万店舗以上展開するセブン・イレブンは、チルド(低温冷蔵)食品をほぼ全店で取り扱っており、エリア・所得階層関係なく、気軽に購入しやすい環境が整備されている(図表6)。

8割が自己管理能力を重視

商銀大手のカシコン銀行は、タイ人消費者の健康意識が高まると同時に、より利便性の高い食品を選ぶ嗜好へと変化していると指摘する。

最近の消費者の特徴として、△高まる健康志向△増加する高齢者△時間に追われる生活△定期的な運動――が挙げられ、食品産業も調理済み食品や機能性食品といったより健康的で安全な食品の開発を続けている。

市場調査などを行うマーケットインテリジェンス大手ミンテルが行った調査(2018年5月実施 バンコク首都圏に住む16歳以上のインターネット利用者15百名が対象)によると、首都圏に住むタイ人消費者の79%がもっと健康に良い食事をとることを考えている。

また、約半数の48%が、自身の健康を考慮して、今後1年間で献立を見直す予定。うち、90%が「果物や野菜をもっと摂取」、53%が「肉の摂取を減らす」、45%が「菜食に目を向ける、もしくは食事療法を行う」と答えた。

健康的な生活を追求する首都圏のタイ人は、「健康食品は何か」という問いについては、「天然成分(67%)」「低脂肪(61%)」「有機(56%)」「低カロリー(55%)」「微糖(54%)」と認識。一方、「飽和脂肪(53%)」「精糖(43%)」「塩(33%)」「赤身の肉(33%)」を避けていることが分かった。徐々にではあるが、植物由来の食料・飲料への理解度が深まってきており、肉由来のものと同等の栄養があり、旨いことに気づき始めた。

一方、米系市場調査大手ニールセン・タイランドは、大多数のタイ人消費者は定期的な運動をするよりも健康を維持できる食生活を選択する傾向が3年以上続いていると指摘する。

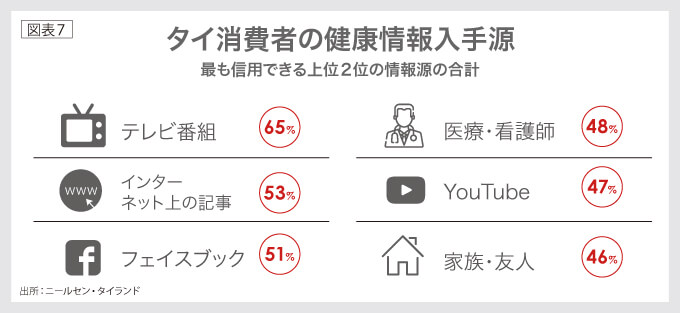

健康食品・飲料に関してかなり高い意識を持っているが、どのような恩恵を得られるかの知識は限られている。テレビ番組やソーシャルネットワークサービス(SNS)といった複数のメディアから入手した情報を元によい食品かどうかを判断する材料にしている(図表7)。

ただ、およそ4人に1人しか、「高繊維」「高タンパク質」などが、健康にどのような効果をもたらすかを理解していないようだ。

外食 路面屋台・レストランなど

強まる「外食」傾向

「中食」の代替は「外食」である。外食産業は付加価値化で中食との差別化を図り、客単価を増加させている。外食の頻度は、所得が増加するにしたがって高まる傾向にある。中間所得(高)層以上は、直近5年間で利用頻度が増加。ほぼ毎日~週1回利用する回数の合計が約9割を占め、グレーターバンコク(GB)だけでは約半数がほぼ毎日利用。外食頻度が増えている背景として、レストランの選択肢が増えていることや、SNS(ソーシャル・ネットワーキング・サービス)の発達による口コミ情報の影響が挙げられる。

地方での外食頻度の変化をみると、中間所得層以上が増加傾向にある。同階層は中食頻度も増えていることから、所得増加により外食と中食を柔軟に使い分けていることが窺える。日本食レストランはバンコク市内で飽和状態にあるものの、地方では増加する傾向にあり、今後さらに利用頻度が増えていくと考えられる。

では、食生活や食の意識変化は具体的にどう変わったのか。GBに住む40代女性(中間所得)は、「以前よりレストランの選択肢が増えてきたので、外食の頻度が増えた」と語る。

また、「何でも食べる。利用者が口コミを投稿している新しいレストランを試しに行くのが好き(20代女性 コーンケーン 中間所得)」、「外食が増えた。海外料理もたくさん食べるようになった。特に日本・韓国料理。新鮮度、清潔さ、安全性で安心できる店を選択している(30代男性GB 中間所得)」というコメントも聞かれた。

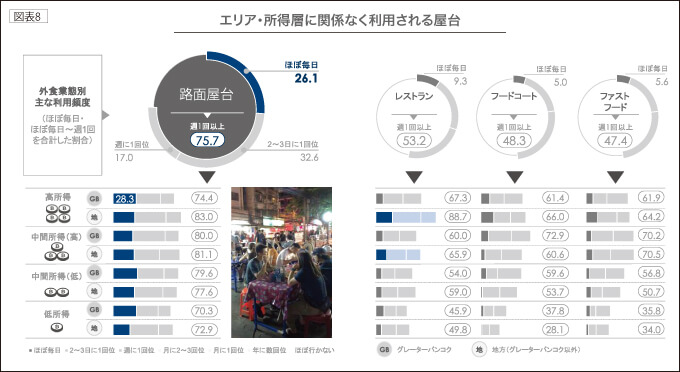

エリア・所得階層に関係なく、「路面屋台」が利用されている。外食業態別に利用頻度をみると屋台が最も高い。ほぼ毎日利用する割合は、エリア・所得階層に関係なく高い。GBの高所得層も約3割がほぼ毎日利用しており、安価で気軽に利用できるため、幅広い層に根強く支持されている(図表8)。

根強い屋台人気

「レストラン」や「フードコート」等のモダントレード(MT)を、ほぼ毎日~週1回以上利用する割合は約5割を占める。前述したように、外食比率が高い中間所得層以上で、MTの利用頻度が高まることから、MTも重要な選択肢となっていることがわかる。地方のレストランをみると、中間所得(高所得)層以上はGBより利用頻度が高く、モダントレードの需要は高まっている。

内食 自炊

健康・安全志向から内食に切り替えも

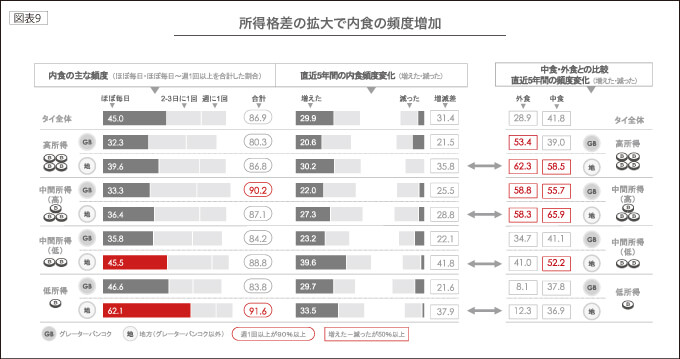

所得格差の拡大により、特に地方の低所得層による「内食」の頻度が増えている。主な頻度(ほぼ毎日)の割合をみると、所得が減少するにつれて一貫して高まり、GBと地方とでは傾向に差がある。これはGBでは一人暮らしが多く、内食より外食するほうが安上がりで、高級コンドミニアム・アパート以外にはあまり調理施設(台所)が設置されていないことが一因として挙げられる。

内食頻度のほぼ毎日~週1回利用までの合計をみると、タイ全体で8割を超える。頻度の差はあるが、GBの高所得層も自炊している。中間所得(高)層以上の内食頻度が増えた要因の1つとして、健康・安全志向の高まりから自炊するようになったという声もある(図表9)。

コーンケーン在住の50代男性(中間所得)は、「野菜をとる量を増やして肉や脂肪の多いものを控えるようにしている。選べれば有機食品にしている」と語る。バンコク首都圏では料理教室に通う女性が増えており、ブルーエレファントや日本のABCクッキングスクールなどが人気を博している。

食品購買の傾向、利便性がカギ

コンビニエンスストアがトラディショナルトレード(TT)を上回り最も利用されている。食品に限らず、購買チャネルの種類別に買い物に行く頻度をみると、コンビニエンスストアが最も高い。タイの主要購買チャネルである「露天商」などTTは、タイ生活者全体の約3割がほぼ毎日買い物をしており、依然として日常的に利用する購買チャネルではあるが、コンビニエンスストアには及ばなかった。

各購買チャネルで買い物をする理由の上位3位をみると、ほぼ全てのチャネルで「利便性」が最も高い。コンビニエンスストアは、タイの小売業態内で圧倒的な店舗数を誇る「場所の利便性」と、営業時間の長さの「時間の利便性」を兼ね備えており、欲しい時にすぐ買えることが生活者を惹きつけているようだ(図表10)。

購買チャネルを使い分ける

露天商、生鮮市場、パパママショップといったTTとハイパーマーケット、オンラインストアで買い物をする理由の上位に価格の手頃さがある。

低価格を売りとしているハイパーマーケットは、TTと比べほぼ毎日購入する割合が低いことから、主に休日・週末に利用者が多いと考えられる。

一方、スーパーマーケットやデパートは、高品質で様々な商品をまとめて買える汎用性の高さから利用されている。中・高所得層や海外駐在員を主要ターゲットにしているスーパーマーケットは、取り揃えた幅広い高級商品や輸入製品に広く売場スペースを充てているのが特徴だ。

所得階層ごとに買い物の頻度に差はあるが、生活者は様々な購買チャネルを使い分けている。

中間所得層のほぼ毎日~週1回まで含めた割合をみると、6つの購買チャネルで最も低いスーパーマーケットにおいても約半数を占めていることから、購買チャネルの選択肢が多く、使い分けながら利用していると考えられる。パパママショップは低・高所得間で最も差があるが、高所得層の約45%が週1回以上利用しており、様々な購買チャネルを利用していることが伺える。

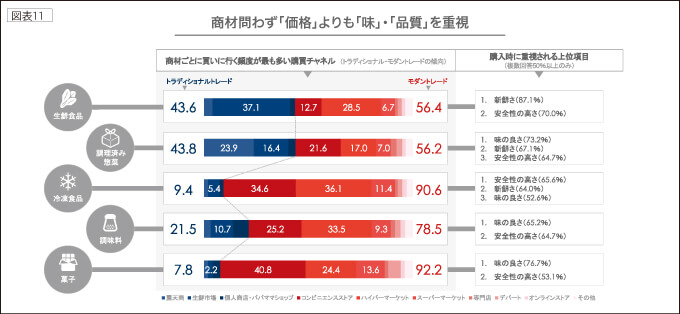

商材問わず「価格」よりも「味」・「品質」を重視

今回調査した5つの商材において、買う頻度が最も多いチャネルをTT、モダントレード(MT)に分けると、全ての商材でMTが半数を超えている。「生鮮食品」「調理済み惣菜」はTTの利用も多く、商材によって購買チャネルは様々である。

5つの商材の購入重視点(複数回答)で5割以上の項目をみると、全ての商材において「価格」は入らず「安全性」「味の良さ」「新鮮さ」など食品の味や品質に関する要望が多かった。

ただし、購買チャネルの選択理由で、価格面で強いTTやハイパーマーケットなども多く利用していることから、メーカー・業者はタイの現地価格に合わせることが必要となる(図表11)。

商材によって異なるニーズ

購買傾向の特徴を5商材別に見てみよう。

①生鮮食品:低所得層を中心に生鮮市場が支持される一方、ハイパーマーケットが主に利用されている。

エリア・所得階層でみると、低所得層を中心に生鮮市場が好まれており、グレーターバンコク(GB)の高所得層も利用している。ただ、所得が増加するにつれてハイパーマーケットを中心にMT比率が高まる。

②調理済み惣菜:エリア・所得階層問わず露天商が高い。中間所得(低)層以下は地方において、TT比率が高まる傾向にある。コンビニエンスストアやハイパーマーケットなどMTも高く、地方の低所得層においても一定利用されており、TT・MTが共生している市場と言える。

③冷凍食品:ハイパーマーケットとコンビニエンスストアが同程度で支持されている。同じ中食の調理済み惣菜と購入時に重視する点は同じだが、購買チャネルは異なる。

④菓子:地域・所得階層関わらず一貫してコンビニエンスストアが最も利用されている。GBの中間所得層以上はコンビニエンスストア以外のMTも好む。

⑤調味料:中間所得層以上はハイパーマーケットを最も利用している。内食が多い地方はややTTのシェアが高く、特に低所得層は生鮮市場・パパママショップが3割を占める。

商材を購入する際に重視する点の上位3位を所得階層別にみると、階層に関係なく、調理済み惣菜や菓子は、「安全性の高さ」よりも「味の良さ」が求められる。

味覚は日本人と異なることを十分理解し、現地の需要に合わせて商品開発をすることが必要である。

同じ中食に含まれる調理済みの惣菜とは異なり、冷凍食品は「味」より「安全性の高さ」「新鮮さ」が重視される傾向にある。その背景として、屋台などでの作り立て食品ではなく、使われている食材の鮮度や安全性に対する不安から、味よりも品質が重視されていると考えられる。

各商材で「国内ブランド」と「海外ブランド」の嗜好を比べると、いずれも国内ブランドが好まれる傾向にあり、タイ生活者の嗜好に合わせ、味・見た目・価格などの現地化が必要である。

菓子は所得が上がるにつれて海外ブランドの嗜好が高まる傾向にある。他商材より海外ブランド嗜好が高く、高所得層では逆転していることから、すでにタイでは海外ブランドが一般的に流通されている。

日本食の位置づけ

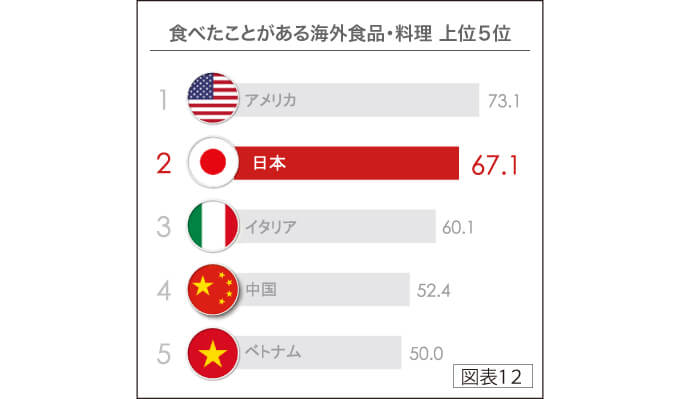

地域を問わず中間所得以上のタイ消費者にとって「日本料理」はポピュラーな存在で、中間所得層以上の大半が日本食を食べたことがある。今回調査した海外料理の中で「アメリカ(ハンバーガー・ステーキ等)」に次いで高かった(図表12)。

日本食を外で食べる機会について、「普段の食事」が約半数を占め、グレーターバンコク(GB)の中間所得以上の大半は日常的に日本食を楽しんでいる。低所得層や地方では「特別な時(イベント)」に日本食を外で食べる傾向が見られる。

バンコク市内の日本食レストランは飽和状態だが、地方では増加傾向にあり、今後は中間所得以上を中心に日常的な利用が増えることが期待される。

エリア・所得階層別でみると、エリア問わず低所得層は低い。この背景には低所得層が外食頻度や海外渡航経験が低いことや、タイ料理(屋台の食べ物など)と比較して海外料理は割高なことなどが挙げられる。

健康志向が高まるタイでは健康的なイメージの日本食にはまたとない商機だが、値頃感がないことが課題。健康志向が高まるタイでは日本食との親和性がある。

日本食に対するイメージの上位3位「美味しい」「品質が良い」「人気がある」に次いで「健康的」が4位にランクイン。所得が増加するほど「体に良く、健康的」が高まっており、近年健康志向が高まるタイは日本食との親和性があることから、今後も市場機会は大きい。

潜在ニーズ(客がこれが欲しいという商品やサービスの必要性をはっきり自覚している状態)があるが、食べたことがない多くの低所得者にまず試食してもらうことが課題である。

Check!

加速する都市化、調理済み食品を後押し

調理済み食品は健康的と思われていないが、便利さからついつい手が出てしまう。生活様式が変化しているが、消費者は利便性で健康を犠牲にする意思はなく、食品各社は健康的な調理済み製品の開発を迫られている。

都会の消費者はどの食品、どの飲料を選ぶかの判断として「栄養」と「新鮮」を重要な要因として挙げている。食品メーカーは高めの価格設定を正当化するために、屋台と露天商との競争で勝つには、栄養と新鮮に加えて衛生面での優位性をアピールする必要がある。

ミンテル・グローバル・ニュープロダクツ・データベースによると、サラダ製品の人気が上昇している。より健康的で、便利な調理済み食品を求める動きに乗じて、各社は取り組みを始めているようだ。タイ料理だけでなく、日本、メキシコ、イタリアなど外国料理から着想を得て新商品の開発を行っている企業もある。

また、宅配サービスでもレストラン並みの味を期待する消費者が増えている。テレビの料理番組から刺激を受けたミレニアル世代(一般的な定義は、1980年~90年代に生まれた世代)は大量に生産される調理済み食品に飽き足らない。タイではセブン・イレブンが「アイアンシェフ・タイランド(鉄人シェフ)」と連携して、入賞者が調理し厳選された12品を消費者に届けるサービスを行っている。

移動販売トラック、斬新な料理とアイデアで勝負

イベント会場などで馴染みの移動販売のフードトラックが、存在感を増している。初期投資が抑えられ、手軽に新規参入しやすい業種。価格設定は飲食店より安く、従来の屋台より高めだが、個性的なアイデアと料理で差別化を図っている。

2019年5月時点で670以上のフードトラック業者が加盟する「Food Truck Club (Thailand)」は今年2月に、バンコク国際展示場(BITEC)で「Food Truck EXPO 2019」を開催。同クラブによると、全国で1,300~1,500のフードトラックがあり、市場規模は130億バーツ。うち、7割がバンコク首都圏で営業をしている。

事業者はスズキの小型トラック「キャリイ」などの荷台を改造し、調理機器を設置。60%がハンバーガー、ピザなどの料理を、40%がコーヒー、アイスクリームなどの飲料・デザートを販売する。多様化する消費者に合わせた料理の提供や、顔が見える経営者によるきめ細かい対応などが強みと言える。

初期投資額は小型トラックを含めて10万~40万バーツ(新車もしくは中古車)程度。同クラブは加盟者同士が情報や知識を共有する機会を設けるなど、共存共栄を目指している。

工業省工業振興局は23年までに移動販売トラックの数を5,000まで増やすことを目標としており、国営銀行2行は起業家を低金利のSME(中小企業)ローンで支援する予定だ。

販売・決済などのIT機能を充実させた利便性を売りに、食事の宅配サービス市場が急成長している。宅配を専門に行う企業を中心に大手スーパーマーケットやコンビニエンスストアといった他業種のプレイヤーもサービスを強化しており、群雄割拠の様相を見せている。

カシコンリサーチセンターによると、食事宅配アプリケーションは、デジタル技術による破壊的変革の一例で、消費者行動だけでなく、レストランなど外食産業のサプライチェーンを変える「デジタルディスラプション」をもたらした。

食事宅配サービス市場の年間成長率は2014年から毎年10%以上伸びており、レストランの3~4%を大きく上回る。19年は昨年比14%増の330億~350億バーツに拡大する見通しだ。

同センターの調査では、同アプリの登場によって消費行動が変化したという回答者が63%に上った。スマホで料理を注文しオンライン決済するため、外食率が減る一方、ビジネスモデルの再考を迫られるレストランチェーンにとって、新たな顧客層を開拓し、業績を伸ばす好機でもある。副業で収入を増やす二輪車運転手も少なくない。

レッド・オーシャン化する市場

現在、シンガポール系の「Food Panda」、「GrabFood」、日系「LINE MAN」、インドネシア系「Get!」が、顧客獲得で激しい競争を繰り広げている。

老舗の「Food Panda」は、12年にタイで最初のオンライン食事宅配アプリによるサービスを確立。現在、バンコクなど全国8県で5千以上の料理店と提携し、約2千人の配達員を確保。4社で唯一、日本語での注文が可能だ。

「GrabFood」は17年11月に事業を開始。18年の宅配回数は計3百万回と前年から40倍に成長した。年内にチェンマイやパタヤなどにも進出する計画で、10バーツという低宅配料などを売りに差別化を図っている。

「LINE MAN」は16年にLINEのメッセージアプリから派生。利用者45百万人を誇るLINEの波及効果が大きなメリットだ。今年2月に新規参入した「Get!」に寄せられる注文の4割はバブルティーなどの飲料。平均の宅配時間は28分と利便性が高い。ほかに、「Uber Eats」や、ファストフードのマクドナルド、KFCなどは独自のオンライン宅配サービスを行っている。

オンライン食料品宅配プラットフォームの「HappyFresh」は14年に設立。スーパーマーケットの「Tesco Lotus」、「Big C」や「トンロー日本市場」などと提携し、宅配を行う。消費者が外出を控える雨の日に注文が増えるという「Food Panda」と「Grab Food」に対して、嵩張る生鮮食品を中心に扱う「Happy Fresh」は配達に苦労しているという。

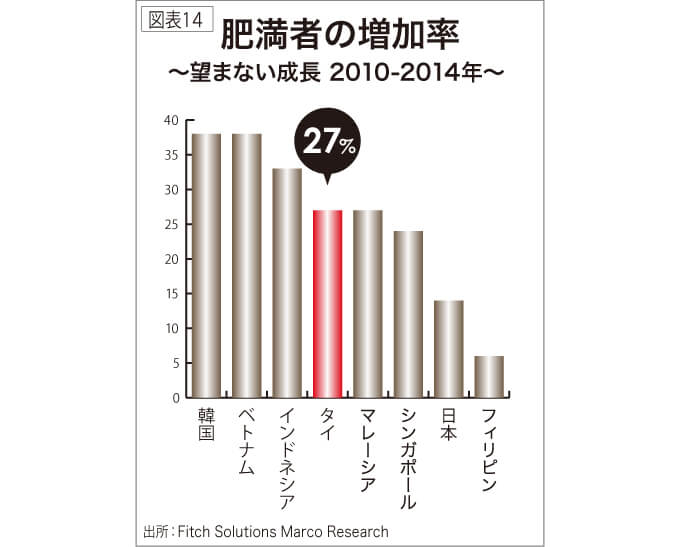

生活水準の向上や食生活の変化により、タイを含む東南アジア諸国連合(ASEAN)で肥満人口が増加している。格付け大手フィッチ傘下フィッチ・ソリューションズ・マルコ・リサーチによると、東南アジア6ヵ国(タイ、シンガポール、フィリピン、マレーシア、インドネシア、ベトナム)の肥満人口は2010~14年にフィリピンを除く5ヵ国で20%以上、タイでは27%増加した(図表13)。

体重と身長の関係から肥満度を算出する体格指数(BMI)でもタイは、肥満人口が二桁台(10%)に乗り、ASEANではマレーシア(15.6%)、ブルネイ(14.1%)に次ぐ高さだった(図表14 World Population Review 2019)。

タイの肥満者数は15年時点で2,100万人に上る(タイ厚生省)。アジア開発銀行(ADB)によると、肥満率は一人当たりのGDP伸び率と同じ速度で上昇している。地域別では、バンコクが男性38.8%、女性49.4%。中部がそれぞれ33.3%、44.5%、南部27.4%、44.7%、北部27.5%、36.3%、東北部が22.5%、39.1%と、一人当たりの所得水準が肥満率に反映されている。「運動量の少なさ」「生活様式の変化」「加工食品と炭酸飲料水の摂取」が起因とされるが、マヒドン大学のタニット栄養学者は、タイには余るほどの食糧があるため、肥満者になる環境が整っていると指摘する。

また、世界保健機関(WHO)は、成人の一日における砂糖摂取量を小さじ6杯分に抑えるべきと推奨しているが、タイ人は28杯分と4倍以上を摂取。1997年に19杯、2007年に25杯と年を追うごとに増えている。特に、女性の約4割が肥満と警鐘を鳴らす。国立チュラロンコン大学が行った調査では、食べ物を喜捨される托鉢僧の40%以上が高脂血症、約25%が高血圧、10%が糖尿病を患っていることが判明した。

危機感を持ったタイ政府は、17年から飲料製品に砂糖税を課し始めたが、相変わらず3食後に砂糖だけでなく、コンデンスミルクがたっぷり入ったアイスコーヒーを露天で購入するタイ人を見ていると、想定していたほどの効果は得られていないようだ。

タイ味の素社

経済価値と社会価値の共創を目指す

タイ味の素社 嵐田高彰 副社長

タイ味の素グループは基礎調味料、インスタントコーヒーから冷凍食品、即席麺などまで、幅広い品物を中部アユタヤ県、北部カンペーンペット県など10を超える工場で生産し、国内販売・輸出している。今後は、生活様式の変化や働き方の多様化で慌ただしい日々を送る会社員や主婦の調理負担を軽減する、簡便ながら本格的な味が楽しめるメニュー用調味料にさらに力を入れる方針だ。

嵐田氏は、「手軽に本物の味が出せることから、家庭だけでなく、屋台や小規模の飲食店でもご使用いただいています」と胸を張る。「タイだけでなく、ASEAN諸国では日本の『ほんだし』に相当する調味料の販売が好調です。ただ、各国で味覚・嗜好が異なることから、十分に市場調査を行い、現地に親しまれる品物づくりを心がけています」と語る。

タイ人の健康意識が高まっており、食品飲料メーカーは食生活の変化に対応する品物を開発する必要に迫られている。例えば、子供の低栄養を改善するため「Prottie(高タンパク・高カルシウム飲料)」を5月にタイで生産開始。ASEAN共通プロジェクトの一環で、タイだけでなく、ミャンマーとフィリピンの市場にも投入する予定だ。

日本で人気の「アミノバイタル(アミノ酸入り飲料)」のゼリータイプの生産もタイで開始。主にスポーツ愛好家をターゲットにしており、8月に初出荷した。嵐田氏は「スポーツを快適に楽しむためには、アミノ酸と水分の補給が欠かせません。タイでもマラソンなどを楽しむスポーツ人口が増えており、科学に基づくアミノ酸の補給をオススメしたい」と説明する。

ただ、「品物を投入すると同時に、プロテインとは何か、アミノ酸の効用など、簡単に分かりやすく説明し、正しく理解していただくことが求められています」と試行錯誤は続く。

時代の変化に対応

すでに知名度抜群の同社だが、さらにブランド価値や認知度を高めるために、工場見学やスポーツ関連イベントの協賛、健康管理のメニューフェアなどを定期的に行っている。年間約4万人が参加する工場見学ツアーでは、「我々は魂を込めて安全・安心な品物を生産しており、工場内での品質・環境・安全管理システム、限られた資源を大切に使い切るエコフレンドリーなモノ作りやバイオサイクルなどを見学・体験・実感していただけます」と歓迎する。

ユニークで効果的な広報活動も得意で、2009年に放送されたテレビコマーシャルでは、「うま味」という日本語をタイ人に浸透させた。

タイ人の感覚を尊重してCMの撮影現場を一任するが、「奇抜で面白いだけのものが出来上がることがあります。印象が強くても、伝えたいメッセージ性が欠如した場合は日本人が手直しすることもあります」と苦笑する。

調味料の購入先は従来の生鮮市場・路面小売店舗や大型のスーパーマーケットなどからセブン・イレブンなどコンビニエンスストアに徐々に移っており、「安全・衛生面や簡便性から購入場所が変化したり多様化するなど、消費者の意識が高まっています」と嵐田氏は指摘する。教育機関などと協力しながら、塩分や糖分を取りすぎる食習慣を見直すメニューを提案する考えもある。

「タイにおいても、安ければ良いという時代から移行しつつあります。少し割高でも信頼できプレミアムな商品が評価を受け伸長しています。タイ人社員と共に、経済価値と社会価値の共創を目指して、身体に良く、美味しく、楽しく食べられる品物づくりを目指します」と力強く語る。

ダウンロードができない場合は、お手数ですが matsuoka@mediator.co.th までご連絡ください。

※入力いただいたメールアドレス宛に、次回配信分から定期ニュースレターを自動でお送りしております(解除可能)