1 東南アジアM&Aの「これまで」

M&Aでもしのぎ削る日中

「これから」を語る前に、「これまで」の東南アジアM&Aを簡単に振り返っておく。

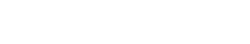

図表1は過去20年における日本と中国による東南アジアM&Aの件数推移である。日本は中国と共に東南アジア投資でしのぎを削ってきたが、15年あたりから差が付き始めている。

一帯一路政策の元で中国企業が勢いを付ける中、既に東南アジアの経済圏を創り上げてきた日本企業の勢いは減速してきている。このトレンドが新型コロナウイルスの影響を受けてどう変わるか。いち早くロックダウンを解除し、経済活動を再開した中国企業が割安となった東南アジア市場で「爆買い」をしていくというシナリオが一般的な見方だ。新型コロナウイルスからのリカバリーで中国に遅れを取る日本は、このまま東南アジアでの存在感を更に失っていくのだろうか。

必ずしもそうはならないはずだ。新型コロナウイルスによる割安市場を10年に一度の好機とばかりに飛びつくのは拙速である。というのも、新型コロナウイルスは、単に景気後退をもたらしただけではなく、社会構造に大きな変化をもたらそうとしているからだ。新たな社会構造の中で勝ち組となる企業は、必ずしもこれまでと同様とは限らない。「ニューノーマル」の在り方を正しく見極めて、適切なM&A機会を探ることこそが本当の好機だ。

では、「ニューノーマル」において、東南アジアの戦略的、地政学的位置づけはどのように変化するだろうか。そして、どのような業種、企業、テーマが「ニューノーマル」で注目されるだろうか。

2 「ニューノーマル」とは

「新型コロナウイルス危機」と 「金融危機」の違い

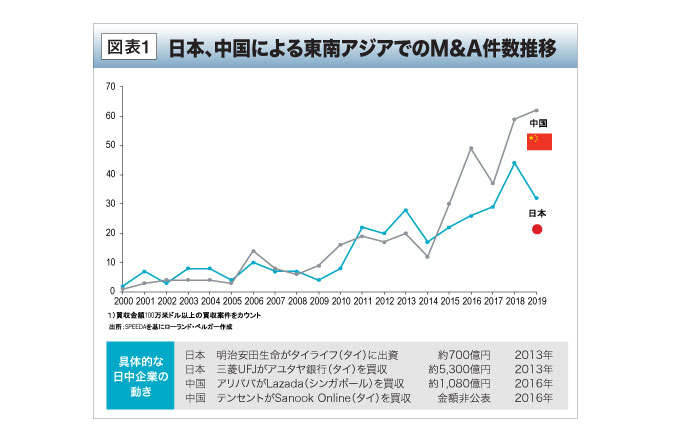

サブプライム住宅ローンの不良債権化に端を発し、リーマン・ブラザーズの経営破綻へと広がっていった08年の世界金融危機は、世界中で深刻な信用収縮をもたらした。信用収縮によって、M&Aの減退や消費の低迷など、実体経済に大きな影響が及んだ。その後、各国政府の大規模な財政出動によって徐々に回復へと向かう。

一方で、新型コロナウイルスの流行に端を発する20年の景気減退は、実体経済の縮小に端を発している点で大きく構造が異なる。新型コロナウイルスへの感染拡大とそれによる医療崩壊、人命へのリスクから、世界各国は、人の移動を大きく制限した。

移動が制限されたことで、工場閉鎖など企業の生産活動が制限され、サプライチェーンが分断、供給不足を引き起こしている。多くの業界の世界的なサプライチェーンの根幹にある中国に端を発したことも問題を大きくしている。

移動の制限は、消費の減退も招いた。観光など移動を前提とするサービスはもちろんのこと、アパレル、エンターテインメントなども不要不急の外出と判断され、店舗は一時的な閉鎖に追い込まれた。結果として企業業績は悪化し、人件費を含む支出削減に取り組まざるを得なくなった。こうしたことが、さらに消費心理を低下させ、実体経済を悪化させる、というサイクルに陥っている。「移動の制限」を伴うということが、今回の危機を正しく理解するための一つのキーワードである(図表2)。

もう一つのキーワードは、「医療崩壊」だ。世界各国政府の政策の根幹は、医療崩壊の阻止である。感染拡大によって医療機関が供給不足に陥り、新型コロナウイルス感染者のみならず、がんや心臓病などその他の重症疾患の患者へも医療を提供できなくなり、死者数が急増することをいかに防止するか、ということだ。

医療機関の供給体制が一朝一夕に増やせるものでない以上、感染者数は一定以下に抑え続けなければならない。したがって、程度の差こそあれ医療の供給側を破綻させないために、「移動の制限」を「数年に亘り続ける」という社会モデルが「ニューノーマル」の根幹である。

新しい需要も、新しい供給構造も、基本的にはこの社会モデルを前提に再構築しなければならない。

「ニューノーマル」が 各業界にもたらす影響

「移動の制限の継続」を前提とした社会モデルは、各業界にどのような影響をもたらすだろうか。 「リモート化」を支援する商品・サービスは、言うまでもなく成長が見込める。中でも、小売(Eコマース)、教育(オンライン教育)、金融(オンラインバンキング)、医療(遠隔医療)、外食(フードデリバリー)、公共機関(eガバメント)は、移動制限の継続中でも必須のサービスとして、急激な市場成長が見込めるだろう。

これらのサービスを支える産業にとっても大きな機会だ。例えば、EC市場成長の恩恵は、物流や決済、サイバーセキュリティなど、その周辺サービスにも及んでいる。遠隔医療では、5Gにも脚光が当たっている。フードデリバリーの進展によって、ゴーストキッチンのような新しい業態も生まれた。近年進んできたデジタル化のトレンドは、新型コロナウイルス危機を経て、さらに加速するのではないだろうか。

一方で、「移動の制限の継続」が需要を抑制する業界では、厳しい状況が当面続く。代表的なものは旅行や航空、自動車業界などだ。08年の世界金融危機では、自動車や航空産業は、他業界と比べても大きな落ち込みを経験したが、回復も早かった。ただし、今回は、状況を鑑みるに回復には時間を要すると思われる。

同時に注視すべきは、「移動の制限の継続」が需要抑制のみならず、行動様式そのものを変えてしまう可能性があることだ。

リモートでの会議が一定程度の市民権を得ると、これまで同様の出張需要はもはや望めないかもしれない。航空業界は、事業モデルそのものを大きく変える必要が出てくる。

同様のことは小売業にもあてはまる。消費者の購買がオンラインにシフトすることは、新型コロナウイルスの有無に関わらず避けられないトレンドであったが、新型コロナウイルスによるソーシャルディスタンス(社会的距離)確保措置は、店舗フォーマットそのものにも変化を要請する可能性がある。まさに、企業は生き残りを懸けて変化に対応しなければならない(図表3)。

3 ニューノーマルを見据えた

東南アジアM&Aの戦略的視点

「ニューノーマル」の根幹を、「移動の制限」を「数年に亘り続ける」という社会モデルと定義し、その影響を業界別に論じてきた。この論点は、世界全体の動きを追ったものだが、東南アジアにも同様にあてはまるものだ。一方で、東南アジアM&Aについて言えば、さらに大きく2つの戦略的視点が重要になってくる。

サプライチェーンの一角へ

18年夏以降の米中貿易摩擦と制裁関税の影響で、日系企業を含む世界中の企業が、「中国からの生産移管」を検討、実施してきた。その恩恵を受けてきたのが、ベトナムやタイなど、東南アジアの国々だ。米国商工会議所の調査では、回答した米国企業の54%が中国からの生産移管を検討しており、20%の企業が移管先の筆頭候補として東南アジアを挙げている。

東南アジア各国政府は、いち早く外資製造業優遇策を発表し、既にアップル(AirPods)、任天堂(Nintendo Switch)、シャープ(パソコン)、アシックス(ランニングシューズ)などがベトナムに、リコー(複合機)、コマツ(建設機械)などがタイに生産移管を実施済みだ。

これまで多くのグローバル企業にとって東南アジアの戦略的位置付けは、5億人の人口と高い経済成長による内需の取り込みにあった。換言すれば、東南アジアは販売先の市場として重要視されている一方、開発や生産など、バリューチェーンの上流工程における世界的な拠点として位置付けられることは極めて限定的だった。

それが米中貿易摩擦に端を発した中国からの生産移管によって、東南アジアの生産拠点を内需取り込みのための生産拠点としてだけでなく、米国向けをはじめとしたグローバルなサプライチェーン上の輸出拠点として位置付けられるようになりつつある。

新型コロナウイルス危機は、サプライチェーン一極集中のリスクを顕在化させた、という事実を鑑みると、今後、東南アジアのみに生産機能を集中させることはないだろう。それでも、中国からの生産移管がさらに加速すれば、東南アジアが「世界のサプライチェーンの一角」となる日は近い。

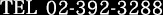

そこで問題となるのが、生産コスト増だ。東南アジアの製造業は近年、売上以上にコストが嵩んでおり、収益性が低下している。また、労働生産性の観点でも、中国と比較すると見劣りする。こうした事実が、東南アジアが「世界のサプライチェーンの一角」となることを阻害してきた(図表4)。

新型コロナウイルス危機による「生産移管需要」を獲得できるのは倉庫、物流、工業団地のようなインフラが整っている国になりそうだ。こうしたインフラの担い手となる産業にとっては追い風となり、M&A対象として魅力的だ。同様に、インダストリー4・0のように、技術面から生産性向上を支援している企業もM&Aターゲットとして存在感を高めるだろう。

中国企業との競争激化

中国からの生産移管を進めているのは、多国籍企業だけではない。中国企業そのものも同様の動きを進めている。ある調査によれば、サプライチェーンに大きな変更を加えることを計画している中国の製造業は80%に上る。生産移管先は、メキシコなど米国大陸と並び、東南アジアも有望な選択肢として検討されている。19年には中国のTCL集団が、テレビの生産の一部をベトナムに移管する計画を発表した。

これまで中国の製造業は、東南アジアを有望市場として評価しつつも、現地生産拠点を構えることには慎重だった。特にメコン地域は中国に隣接しており、また、先述した生産性の課題もある。5億人の人口といっても、その全てが消費市場の対象になるわけではない。魅力的な市場であることに疑いはないが、生産の現地化に見合う規模ではない、というのが大方の評価だ。

しかし、米中貿易摩擦と新型コロナウイルス危機によって、東南アジアは、「世界のサプライチェーンの一角」へと変貌しつつある。中国企業にとって、東南アジアへの生産移管の主眼は、最大市場である米国への輸出にあるとしても、現地に生産拠点を構えると決めた以上は、現地での販売にもこれまで以上に本腰を入れてくるだろう。

既に東南アジアに事業展開をしている日系企業は、これまで以上の競争激化に備えるべきだし、東南アジア現地企業へのM&Aを考える上でも、中国企業と本格競争をして勝ち残れる企業かどうか、見極めが必要だ。

インドネシアの物流業界を例にとってみる。この業界は、長らくJNEとTIKIという、創業家を同じくする現地物流企業2社がリーディングプレイヤーとして君臨していた。両社は保有トラック台数、ドライバー数、拠点数などでは群を抜いていたが、デジタル化では遅れが目立ち、EC市場の黎明期では物流の非効率が市場成長のボトルネックの1つとして名指しで非難されてきた。

それでも、EC市場に牽引されて小口物流が伸びることへの期待感から、JNE、TIKIを含む現地物流企業への投資を検討していた企業は、戦略投資家から投資ファンドまで、枚挙にいとまがない。

しかし、15年に中国系のJ&TExpressが創業。創業メンバーは同じく中国系携帯電話メーカーのOppoにルーツを持ち、テクノロジーにも精通していた。J&Tは、荷物のリアルタイムトラッキング、キャッシュレス決済などのデジタル技術を持ち込み、デジタルマーケティングにも投資。一気に市場に浸透し、わずか数年でインドネシア最大の物流業者へと成長した。

中国企業と真っ向勝負をして勝ち残れる現地企業はどこなのか、もしくは、M&Aによって勝ち残るための支援をできるかという点は、多くの業界にとって重要な論点になるのではないだろうか。

4 おわりに

弊社が接しているクライアント企業からの相談内容は、新型コロナウイルスによるパンデミック当初のものとはずいぶんと変化している。

2月~3月頃は従業員の健康確保や、社会的隔離措置への対応など働き方の変化への対応、分断されたサプライチェーンの代替手段の模索、急激な売上減少に対処するための短期的な支出抑制、運転資金の確保など、まずは危機下における事業継続に向けた応急処置に関する相談が中心であった。

だが、今では企業も応急処置を一通り施したこともあり、相談内容が「ニューノーマル」に向けた事業の舵取りに完全にシフトしている。その中でも、新しいM&A機会を模索する企業が増え始めているのも事実だ。

背景には冒頭にも触れた、今の「割安感」を動機にするものも多い。だが、繰り返しになるが、「ニューノーマル」での東南アジアのM&A機会は、これまで検討してきたM&A機会と必ずしも同じではない。新しい社会構造を捉えたM&A戦略が不可欠である。

逆に言えば、資金力にモノを言わせた闇雲なM&Aではなく、正しい戦略に基づいたM&Aによって、業界の勢力図を一気に塗り替えることも不可能ではないはずだ。

-

Roland Berger

下村 健一 氏一橋大学卒業後、米国系コンサルティングファーム等を経て、現在は欧州最大の戦略系コンサルティングファームであるローランド・ベルガーのASEANリージョンに在籍(バンコク在住)。ASEAN全域で、消費財、小売・流通、自動車、商社、PEファンド等を中心に、グローバル戦略、ポートフォリオ戦略、M&A、デジタライゼーション、企業再生等、幅広いテーマでの支援に従事している。

-

会社情報

Roland Berger Co., Ltd.

Tel:+66 95 787 5835(下村)

Mail:kenichi.shimomura@rolandberger.com

URL:www.rolandberger.com

\こちらも合わせて読みたい/

ダウンロードができない場合は、お手数ですが matsuoka@mediator.co.th までご連絡ください。

※入力いただいたメールアドレス宛に、次回配信分から定期ニュースレターを自動でお送りしております(解除可能)