松下 駿太郎

Manager

2009年にあらた監査法人に入所、日本において製造業を中心に約5年間監査業務に従事。

2015年9月にPwCタイに赴任。タイ国日本企業の会計監査、内部統制監査などの監査業務のサポートだけでなく、会社設立やビジネスライセンス取得、事業再編などを税務および法務面でサポートしている。日本国公認会計士。

+66(0)2 344 1466(直通)、+66(0)98 282 1372(携帯)

matsushita.shuntaro@th.pwc.com

<質問>

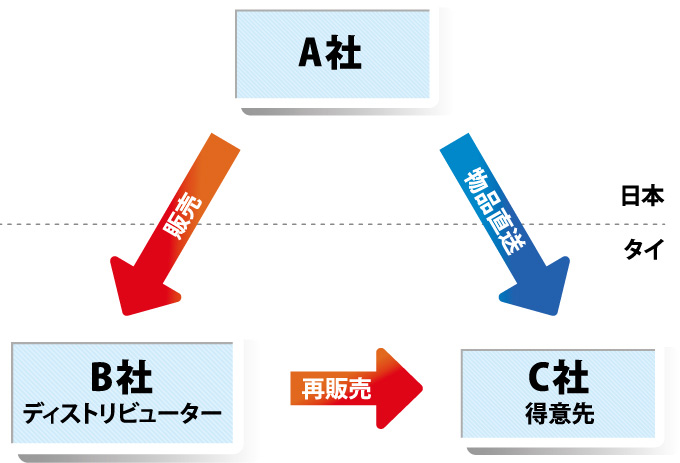

日本法人A社は、ディストリビューターであるタイ法人B社に物品を販売し、B社は得意先であるタイ法人C社に再販売します。A社は物品をC社に直送し、C社は輸入の際に関税およびVATを支払います。B社は、C社に販売する際に再度VATを回収しなければなりませんか?

<回答>

歳入法典77/2条によると、VATは次の取引に課されます。

①物品の輸入

②タイ国内で実施された販売取引

③タイ国内で提供または使用されたサービス

同77/1条によると、「輸入者」とは、「輸入を行う事業者またはその他の者」と定義され、「輸入」とは、「タイに物品を持ち込むこと」と定義されています。

さらに、同78/2条によると、輸入車は、輸入関税の支払時、または輸入関税に係る保証設定時にVATを支払う義務があるとされています(但し、輸入関税が免除されている物品の輸入については、通関証書の発効日にVAT課税が発生するとみなされます)。

同77/1条によると、「販売」とは、対価の有無に関わらず、物品の処分または譲渡を行うことと定義されています。これには、国外企業への物品の輸出も含まれています。

さらに同78条によると、販売者は、物品の発送時に物品販売に関わるVATを回収することとされています(但し、物品の発送前に所有権の移転、タックスインボイスの発行、代金の受領があった場合には、その時点でVATの回収義務が生じます)。

質問のケースでは、B社は輸入物品をC社に販売するとともに、輸入通関義務もC社に移管しています。したがって、C社は輸入関税の支払い義務を負い、同時にVATを支払わなければなりません。さらに、B社とC社の取引はタイ国内取引ですので、この販売取引にもVATが課されます。よってこの場合、原則として①輸入時と②国内取引時にそれぞれVATが課されることになります。

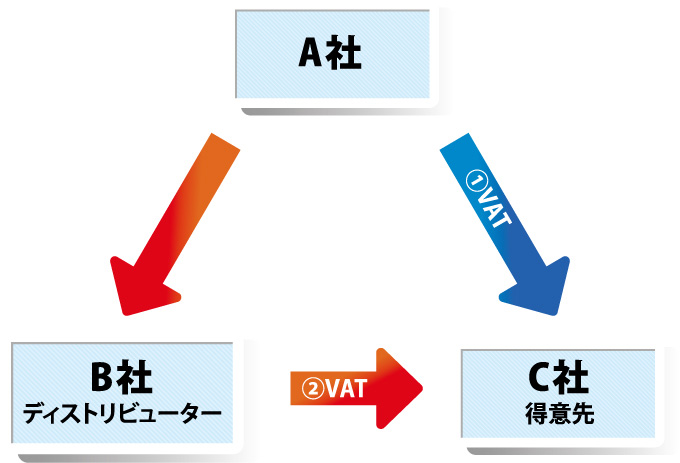

歳入局は、このVATの二重払いの問題に関し、歳入局長官通達40号、および歳入局通達、仏暦2543年Paw101号を発行し、次の要件を全て満たす場合には、国内取引に関するVATを免除できるとしています。

(1)ディストリビューターがVATの登録事業者であること

(2)得意先が輸入時に税関にてVATを支払済みであること

(3)得意先が、税関の発行したVAT領収書のコピーをディストリビューターに渡していること(ディストリビューターは税務調査の際、調査官に提示できるよう、このコピーを保管しなければなりません)

これら全ての要件を満たす場合、国内販売における販売価額が輸入物品の課税価額と乖離しても、ディストリビューターはタックスインボイスを発行する必要はなく、得意先からVATを回収する必要もありません。

例えば、B社がC社に対し、1万バーツで物品を販売する契約を取り交わしたとします。契約上、C社が輸入手続を行い、物品を直接入手するよう決められています。通関時の課税価額は、CIF価額に輸入関税とその他費用を加えた9千バーツとします。この場合、通関時に、契約価額と課税価額の差額千バーツを課税価額に加える必要はありません。また、購入者からVATを回収するためのタックスインボイスを発行する必要もありません。

しかし、いかなる理由(例えば、BOIによる輸入関税免除や関税免除地区での輸入関税免除恩典など)があっても、C社がB社に対して税関の領収書を提示できない場合、B社はC社から国内販売に関するVATを回収することが要求されます。

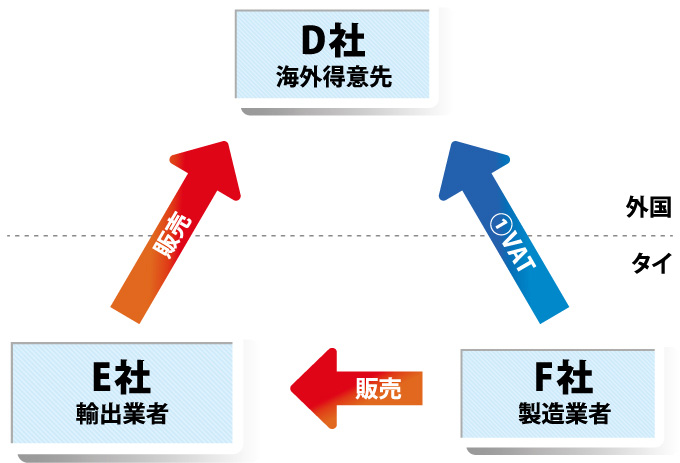

タイから海外へ輸出する場合はどうなりますか?

歳入法典第77/1条によると、 「輸出者」とは、「輸出を行う事業者」として定義されています。歳入法典第78条によると、輸出者は輸出関税の支払時、または輸出関税の保証設定時にVATを支払わなければならないとされています(但し、輸出関税が免除されている物品を輸出する場合については、通関証書の発効日にVATが発生するとみなされます)。但し、輸出に関するVATは、0%の税率が適用されます。

輸出取引の場合、輸出者は、通関証書上に自分の名前を明記する必要はありません。また、輸出業者は、物品を輸出販売する場合、輸出業者自身が通関手続を行うか否かに関わらず、輸出者になり得ます。

例えば本事例の場合、D社へ物品を販売するE社が、F社に対して直接物品を輸出するよう指示し、E社がインボイスを発行してD社から代金を受け取る場合には、E社は0%のVAT率を適用できる輸出者となります。

F社は、E社からの指示に基づき物品を製造し、E社に納品するため、この取引は国内販売取引とされ、それに関わるVATを回収するためのタックスインボイスを発行しなければなりません(最高裁判例、仏暦2540年3413号)。

なおこの場合、E社が輸出について0%のVAT率を適用するためには、歳入局通達仏暦2543年Paw97号の規定する下記の書類を整備する必要があります。

(1)外国の得意先(D社)が物品を輸出業者(E社)から購入したことを証明する書類(例:Proforma invoice、注文書等)

(2)輸出業者(E社)が国内の製造業者(F社)から物品を購入したことを証明する書類、およびその者(F社)が発行したタックスインボイス

(3)輸出業者(E社)の名前が記載されたインボイスに基づき支払が行われたことを証明する書類(例:L/C、支払受領書等)

(4)通関済輸出通関所のコピー(国内の製造業者(F社)の名前が記載されているもの)

PricewaterhouseCoopers Legal & Tax Consultants Ltd.

15th Floor Bangkok City Tower, 179/74-80 South Sathorn Road, Bangkok 10120, Thailand

Tel : 0 2844 1000