2019年1月から12月までの所得に対する確定申告書(PND91)の申告期限は、20年3月末(電子申告の場合は延長恩典有り)となります。今回は個人の給与に直結する、タイの個人所得税率と控除科目について解説していきます。

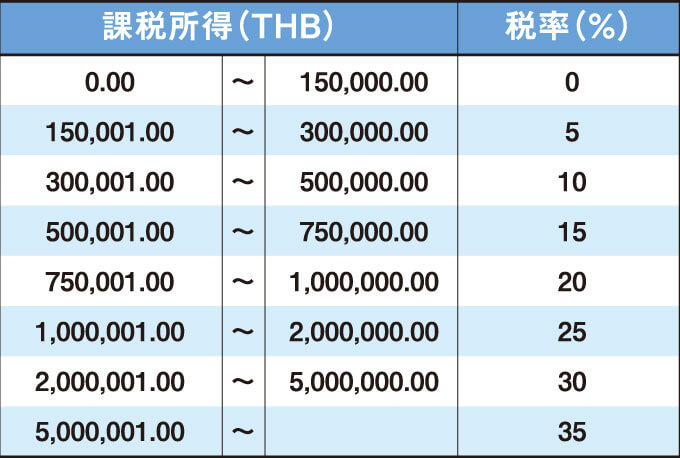

タイの個人所得税の計算方法は、日本と同じく累進課税方式を導入しているため、所得額が増えると高い税率を適用されます。現在の個人所得税率は表①の通りです。

■表①

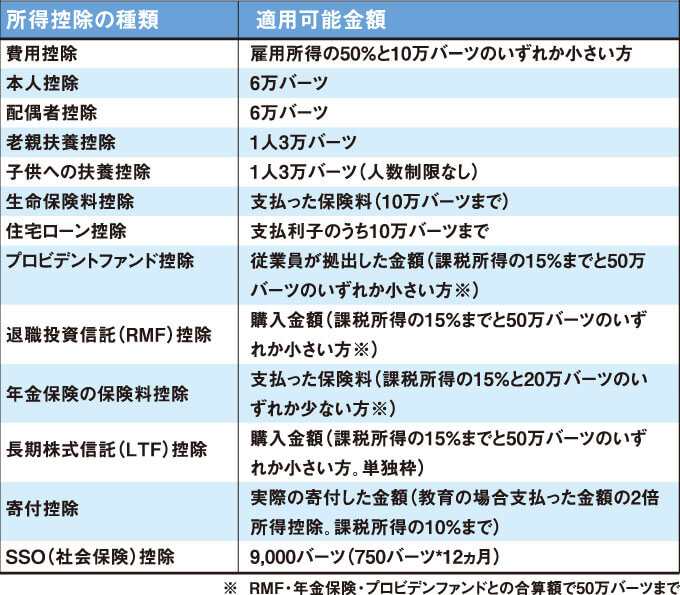

タイの所得税法上、給与以外にも家賃手当や特定の個人に対して支払われる子女教育手当なども所得に含まれるため、高い税率の適用を受けることになります。少しでも個人所得税の支払い額を抑えるために、タイでは表②のような控除があります。

■表②

保険等の控除は保有期間の下限設定があります。また、長期投資信託(LTF)は満55歳以上でないと売却ができないなど、任期のある駐在員の方などは受けづらい項目となります。

ただ、19年でLTFによる所得控除は廃止され、代わりに20年からはSSF(スーパー・セービング・ファンド)が導入されました。最低保有期間が10年と設定されているため、売却できるのは29年1月1日以降となります。

J Glocal Accounting Co., Ltd.

Managing Director

坂田 竜一

大学卒業後、証券化に特化した会計事務所勤務を経て2009年来タイ。大手日系会計事務所で5年間勤務し、日系金融機関ほか多くの日系企業の会計・税務・監査業務に従事する。2013年12月、J Glocal Accounting Co.,Ltd.を設立、タイと日本の会計・税務の専門家として日系企業へのサポートを行う。

www.jga.asia

\こちらも合わせて読みたい/