タイの社会保険料 〜医療保険・老齢年金・労災保険〜

- この記事の掲載号をPDFでダウンロード

メールアドレスを入力後、ダウンロードボタンをクリックください。

PDFのリンクを送信いたします。

2002年4月1日以降、従業員が1名以上の会社は社会保険への加入が法律上義務付けられており、日本から赴任される駐在員においても、雇用主側ではなく労働者側の立場で職務を行う場合はタイの社会保険への加入が必要です。今回はタイの社会保険制度の負担額および内容について解説していきます。

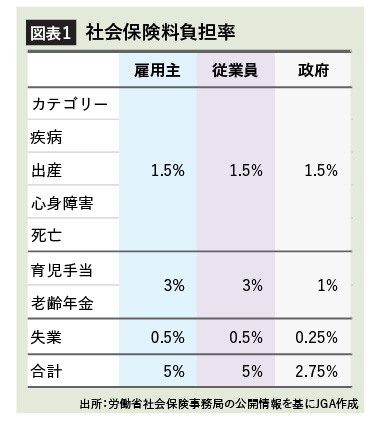

タイの社会保険は社会保障基金(SSF)と労災補償基金(WCF)の二つの基金を設け運営しています。社会保障基金は、賃金に対し図表1の保険料率で雇用主と従業員、政府が拠出金を負担しています。ベースとなる賃金は1,650~15,000バーツ/月の制限値があるため、最低賃金が5万バーツの日本人の場合、社会保険算定上限である15,000バーツで計算され、雇用主負担、従業員負担は各750バーツとなります。

雇用主負担分の社会保険料は会社の経費として全額控除可能で、従業員側も支払った社会保険料を個人所得税計算上控除可能です。

過去15ヵ月で3ヵ月以上の納付実績がある場合、237の主な提携病院(公立159、私立78)から指定病院を一つ選び、登録した医療機関のみ無料で診療(処方薬込み)を受ける事ができます。

また、老齢年金については満55歳になった際、これまでの社会保険納付期間によって一時金としての受け取りか年金としての受け取りかが決まります(図表2)。納付期間に応じて支給方法が決定されるため自身の選択で受取方法を決める事はできません。

労災補償基金については、保険料は全額雇用主負担で、年に一度支払います。労災保険料率は社会保険事務所が定めるリスク区分や事業区分の種類によって決定され、支払った労災保険料全額が会社の経費として控除可能です。

任期の短い駐在者であっても満55歳を迎えると受給権利があるため、帰任時には社会保険番号などを会社に確認しておく事で一時金の受け取りが可能です。

-

J Glocal Accounting Co., Ltd.

Managing Director坂田 竜一大学卒業後、証券化に特化した会計事務所勤務を経て2009年来タイ。大手日系会計事務所で5年間勤務し、日系金融機関ほか多くの日系企業の会計・税務・監査業務に従事する。2013年12月、J Glocal Accounting Co.,Ltd.を設立、タイと日本の会計・税務の専門家として日系企業へのサポートを行う。

-

URL : www.jga.asia

言葉、文化を超えてグローバル日系企業が本業に専念できる環境を提供します。

- この記事の掲載号をPDFでダウンロード

メールアドレスを入力後、ダウンロードボタンをクリックください。

PDFのリンクを送信いたします。