タイ財閥最新動向-変貌を遂げるアジアのコングロマリット

- この記事の掲載号をPDFでダウンロード

メールアドレスを入力後、ダウンロードボタンをクリックください。

PDFのリンクを送信いたします。

タイ財閥の成り立ちと特徴

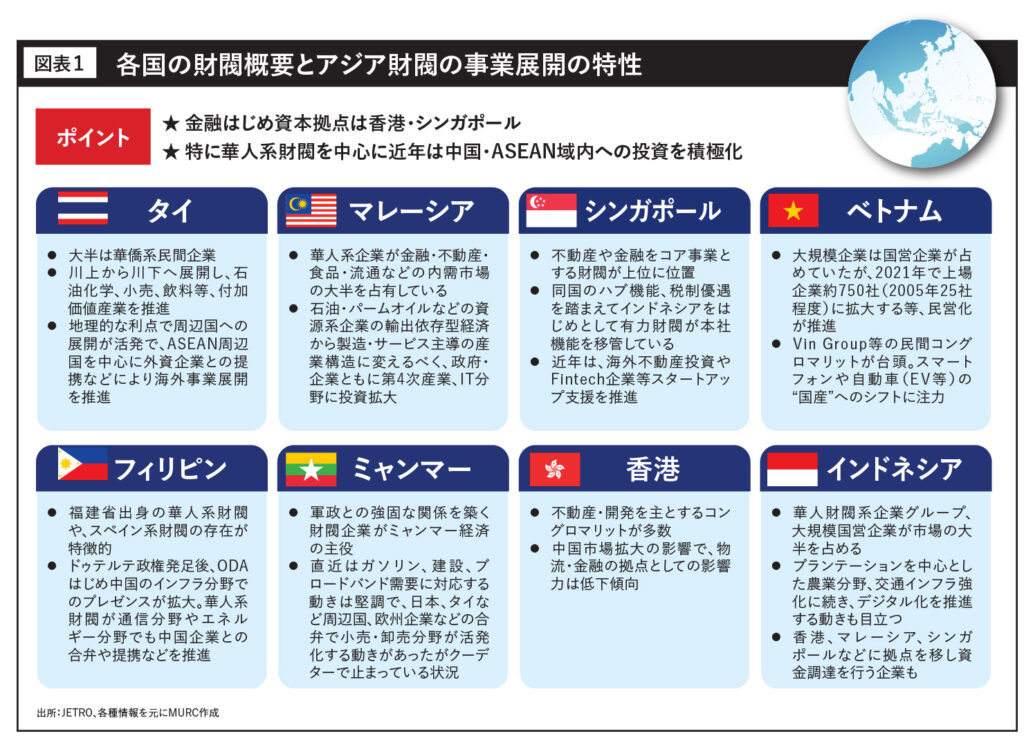

まず周辺国との比較で見たタイ財閥の位置付けについて解説する(図表1)。

タイは歴史的にほとんどが華僑系の民間企業である。例えばタイ証券取引所(SET)に上場する企業の約75%がファミリービジネスであり、タイの国内総生産(GDP)の80%以上も占めるほど存在感を持っている。

歴史的にもタイと中国の繋がりは緊密で、13世紀のスコータイ王朝の時代より中国商人の往来や移住などが活発だった。タイの華人系人口については、ASEANではインドネシアに次いで700万~1,000万人存在すると推定され、タイの食品・小売を主とする有力グループであるチャロン・ポカパン(CP)グループは、そのルーツを辿ると潮州系である。

同様に主要財閥は、大半の出身が中国南岸部に集中しているなどの特徴があり、中国の政財界との人脈が太い財閥も多い。

2点目は海外展開、特にASEAN域内への投資に積極的である点である。タイ国内市場が飽和し、自社の競争力維持のためにもベトナムやインドネシアなど潜在市場への展開が、今後の伸び代として期待されている。

中でも2010年代に積極的に域内投資を手掛けてきたサイアムセメントグループ(SCG)は代表的な事例である。SCGは19年、インドネシアのパッケージング企業であるPT Fajar Surya Wisesa Tbkの株式55%を6億6,500万米ドルで買収し同国への事業強化を図った。17年に地場の建材企業を買収するなど、最も力を入れている国の一つであるベトナムには石油化学コンビナートを造成しており、22年稼働開始を目標に19年から22年にかけて約56億米ドルの投資を計画している。

また、タイ最大の小売財閥であるセントラルグループも、16年にベトナム小売り大手ビッグCを11億4,000万米ドルで買収するなど積極的な姿勢を見せている。

タイの主要財閥の概観

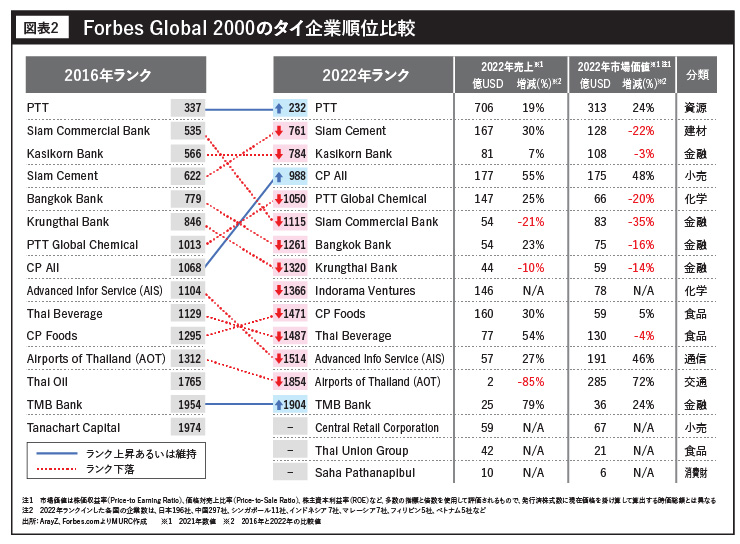

具体的なタイ財閥の顔ぶれについては、世界の上位公開企業2,000社を順位付けした「Forbes Global 2000」が有益な情報源となる(図表2)。今年5月に発表された22年版では、タイからランクインした企業は14社となった。

周辺国のASEAN財閥同様、金融系が約4割を占め構成比が高い点は共通しているが、国営の資源最大手のPTTがトップを維持し、王室系のSCGやタイ商業銀行(SCB)が上位にあり、またタイを代表する食品・小売大手のCPグループが躍進したことが特徴といえる。

本ランキング圏外の企業名などを見ても業種別にはさまざまであるが、タイが「アジアの食卓」という別名を持つだけあり、前述のCPグループをはじめベタグロなど農業、食品・飲料由来のコングロマリットが多く見られる点も特徴として挙げられる。

また、近年は「中進国の罠」からの脱却を図るタイ政府の産業高付加価値化の施策にリンクし、「Thailand 4.0」などの政策に連動した注力分野への投資も見られる。特にEV、デジタル、IoTなどの事業に参入する動きが多く見られるのも特徴である。

タイ財閥の海外投資動向

コロナ以降の投資傾向は二極化、投資対象国はベトナム転換傾向

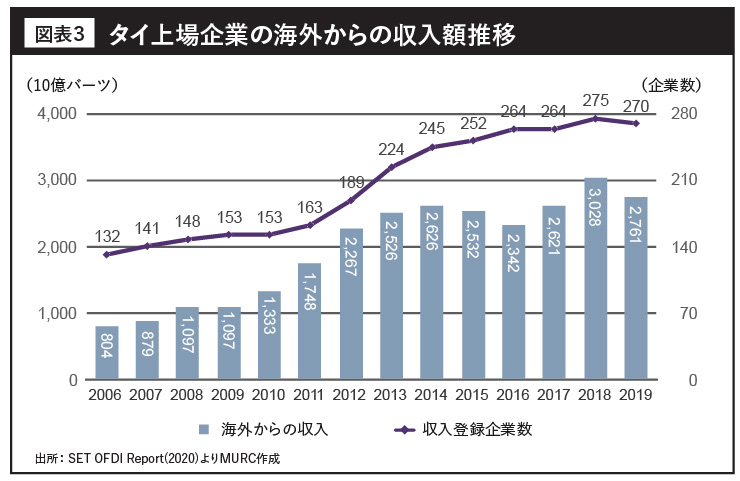

2000年代に入り、タイの主要財閥は海外展開に舵を切り始めた。海外売上も増加傾向にあり、18年にはタイ上場企業の海外売上が3兆バーツを超え、収入全体の約3割を占めるに至る(図表3)。

タイ国としても18年にマレーシアを抜いてASEANで2番目に大きい対外投資国となっているが、その背景としては、国内市場の成長鈍化、人件費の上昇、ASEAN経済共同体(AEC)発足などによる域内交易の円滑化などが挙げられる。

また、新型コロナ以降の近年の傾向として、CPグループなど経済の停滞をむしろ好機ととらえ、積極的なM&Aなどにより新たな事業を組成する企業がいる一方で、サイアムセメントグループやセントラルグループなど既に参入している分野の育成や既存事業の拡大を主目的とした施策を採用する財閥も見られ二極化している。

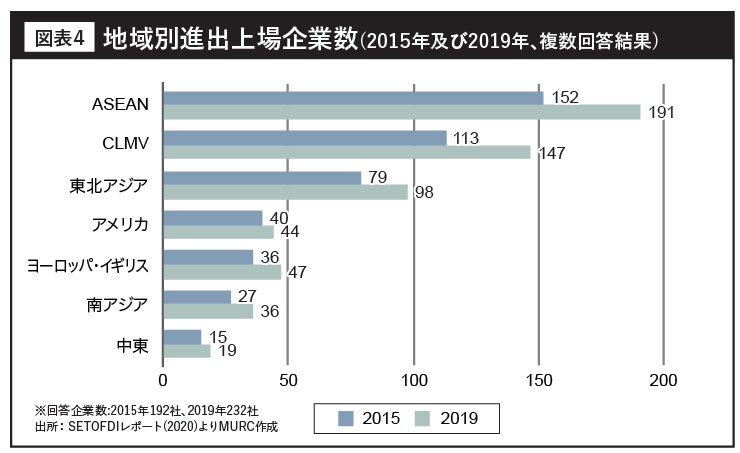

投資対象国を進出した企業数でみるとASEANが最も多く、15年に海外投資した192社中152社、19年には232社のうち191社がASEANに投資しており、進出は増している。その中でもCLMVへの進出が8割近くを占めている(図表4)。

CLMVをさらに細分化するとベトナムとミャンマーが1、2位を争っていたが、直近のミャンマーの政治状況により、ベトナムへの投資転換はしばらく続くことが予測できる。

直近では投資形態に変化も。スピーディかつ低リスク投資傾向へ

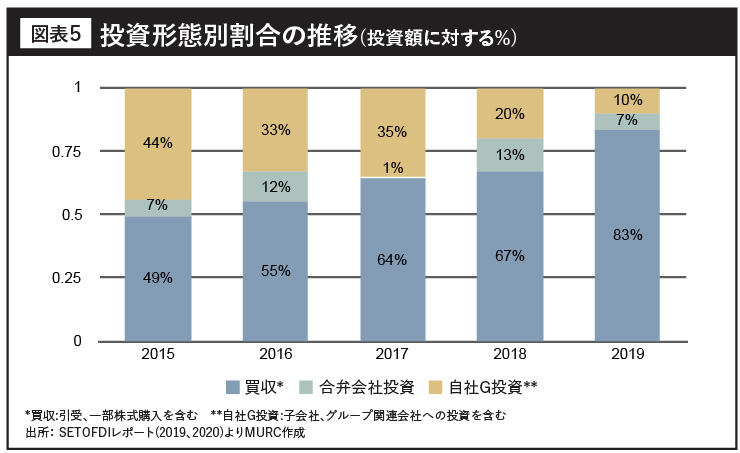

直近の投資形態を見ると、企業買収、株式購入や合弁など、パートナーを伴う投資が伸びていることが分かる。買収・株式購入・合弁への投資が2015年に6割程度だったことに対して、19年には9割に至るほど投資形態が変わっている(図表5)。

既存事業への投資やパートナーとの合弁に投資をすることにより、スピーディーな投資効果や比較的に低いリスクを企業が求める傾向がより明確になっている。

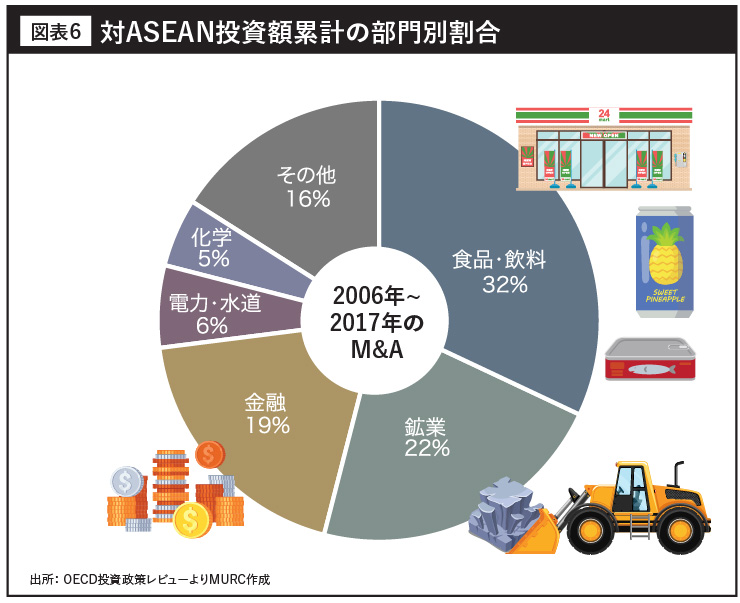

タイ企業の対外M&A取引による投資の構成は、製造業(食品・飲料系)および鉱業から金融などのサービス分野が上位を占める(図表6)。

CPグループ、TCCグループのタイビバレッジ、ブンロッド、セントラルグループなど、名だたるタイ財閥が食品・飲食系であることからである。直近ではコンビニ、スーパーなどの小売店、レストランなどの外食店に対する投資も活発であり、近隣国の増加する消費市場の需要を取り込むケースも多く見える。

タイ・ユニオンの事例から考察するタイ企業の海外投資目的

タイ大手企業の海外展開の代表事例として挙げられるのはタイ・ユニオンである。すでに世界トップレベルの水産大手として、1997年から海外進出に成功しており、現在各国に協業先や子会社を有しており、2021年の売上では93%を国外から稼いでいる。グローバルレベルで有望市場に漁業権を持つ一方で、加工工場などを開発しながら、流通網も積極的に確保している。

流通網は特に北米で大きく展開しており、水産業オリオン・シーフード・インターナショナルや外食レストランであるレッド・ロブスター・シーフードなどを傘下におさめている。

すでに同社の積極的な海外投資は一段落したところであり、近年では国内やASEAN域内で豊富な水産物を使った高付加価値製品の開発などに注力している。近い将来、それらの製品をグローバルレベルで確立した販路に乗せ拡販を進めることが想定される。タイ・ユニオンおよびその他の投資事例などをもとに、タイ企業の海外投資の目的を考えると次の3つが挙げられる。

① 調達・生産拠点の拡大によるサプライチェーンの強化

② 販路拡大による顧客確保

③ 投資分散による収益源の確保

まず1点目のサプライチェーンの強化を目的とした対外投資は、原材料の調達先拡大からそれらの加工・生産、製品の販売流通までの垂直展開が挙げられる。アグリ分野から食品加工、販売までをセットで抑えるCPグループが代表例である。

また、直近ではサイアムセメントグループがベトナムでは化学部門、インドでは建材部門において積極的に投資をしているが、ベトナムは原材料調達から生産までの川上、インドでは製造から販売までの川中〜川下強化など、いずれもグループ主要事業のバリューチェーンの強化を目的とする動きである。

2点目の販路拡大による顧客確保は、既に販売網を構築している海外の地場企業を買収することで、円滑な参入と事業拡大を志向するものであり、消費財メーカーに多く見られる。タイ・ビバレッジ(TCCグループ)が、ベトナムの酒類大手であるサイゴン・ビアやミャンマーのウイスキー最大手グランド・ロイヤルグループに出資を行ったことがこのケースに該当する。

3点目は投資分散による収益源の確保である。タイ国内での内需の停滞の補完を目的として、CLMVなど新興エリアでの投資を進めたり、さらなる技術やブランド確保のために高単価・安定収益が見込める欧米など先進国への投資を進めることが挙げられる。代表的な業界は小売業であり、近年積極的に周辺国への展開している点が目を引く。セントラルグループのベトナム進出、TCCグループのカンボジア、ラオス進出などが代表例である。

以降では、タイの主要大手企業がどのような狙いで近年海外での投資を行っているのかケーススタディをもとに考察する。

CPグループ

【投資傾向】

● 良質な原材料調達を通じてサプライチェーンを強化する

● 流通販路拡大でタイ国内の中小サプライヤーにも商機を与えて共存する道を模索する

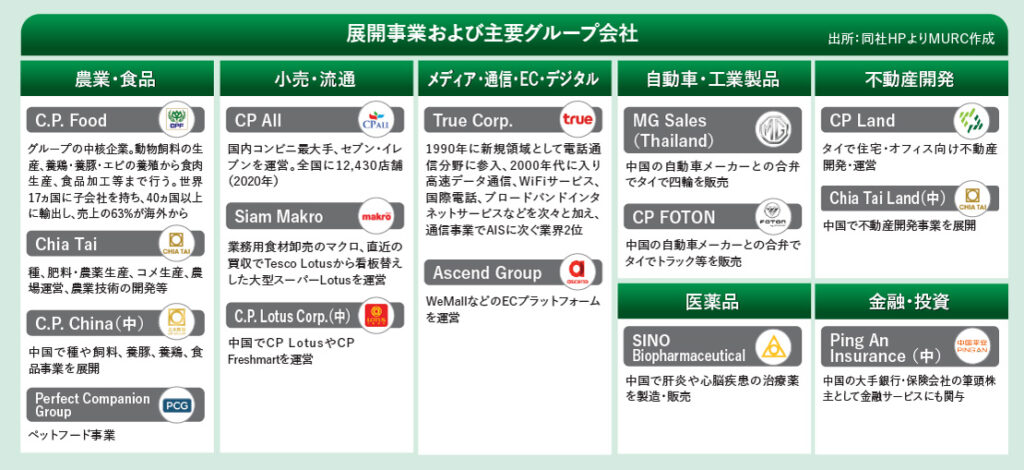

Charoen Pokphand(CP)グループは、川上のアグリ分野から食品加工、小売分野に至るまでの垂直展開を進めている点が特徴である。同グループの投資の代表例として中国市場が挙げられ、1978年の改革開放当時から参入。時を経て、2012年には保険事業として平安保険の株式を総額93.9億米ドルで買収、15年には中国最大の国営コングロマリット・中国中心集団公司への出資など様々な事業での進出を行っている。

その他市場でも、19年にはカナダの最大級の養豚・豚肉加工企業であるハイライフ・インベストメンツを買収しているが、主要国における養鶏などのアグリ分野への投資はもとより、東南アジア、特にカンボジアやラオスなどの近隣諸国へのCPオールの展開や、マレーシアでのテスコ買収などが目立った投資である。

販売網の拡大はEコマースにおいても進められている。20年には香港のオンラインオークションサイト「WeMall」を提供するチリンドを買収した。さらに、Eコマース決済を容易にするため、米国のインターステラー社と提携し、ステラー・ブロックチェーンを利用した越境Eコマースをより安価で容易に行えるよう目指している。

また、同グループは近年中小企業支援を打ち出しており、会長のタニン氏は海外展開を「市場を牽引するCPグループが担う責務」と定義している。同グループが海外進出することで、タイの中小企業や中小規模農家の販売先を増やすことが狙いである。近年目立ったニュースとしてはドイツの流通大手メトロのインド事業の買収などが挙げられる。同事業は総額12億米ドル相当であり、グループの最重要テーマとしてインド国内での販売網獲得に向けた取り組みを進めている。

CP企業概要

| 業種 | 食料品、通信、小売 等 |

| 設立 | 1921年 |

| グループ会社 | 200社超(世界21ヵ国) |

| 従業員数 | 延べ36万人 |

| 総売上高 | 680億米ドル(2020年) |

コンビニエンスストアのセブンイレブンやスーパーマーケットのロータス、食料品卸売のマクロなど、タイに住む人なら誰もが知っているであろう店舗を展開するタイ最大の民間企業CPグループは、1919年に中国からやってきたChia Ek ChorとChia Seow Hui兄弟が、21年に開業した小さな種の輸入店舗Chia Tai社から始まった。今は農業・食品だけでなく小売、メディア・通信、IT、不動産、自動車、製薬まで、様々な分野でその存在感を発揮する巨大多国籍コングロマリットへと発展した。現在の中核事業は大きく分けて食品、小売、デジタルの3つ。原点である農業・食品分野においては動物飼料事業で世界1位、畜産事業で世界第4位、養鶏事業では世界6位など世界有数の企業に成長している。

TCCグループ

【投資傾向】

● 中核のタイビバレッジグループのM&Aを通じて周辺国のサプライチェーンを強化・ 拡大

● 大型小売ビッグCで近隣国の小売市場の先占を狙う

タイ国内の事業拡大において、相次ぐ買収を行ってきたThai Charoen Corporation(TCC)グループは、第2世代による経営に移行し、根幹事業が固まりつつある。その中で、飲料のタイビバレッジや消費財のベルリーユッカー、小売のビッグCやメトロといったグループ企業が海外展開を進めている。

流通事業では、2016年にベトナムのメトロ・キャッシュ&キャリーを買収、タイでビッグCを買収して市場参入するなど、早期からASEAN市場への展開を視野に入れていた。ビッグCについては19年にカンボジア、ラオスに展開している。特にカンボジアでは今後5年以内に市場トップとなることを目指し、今年になって現地コンビニチェーンである「キウイマート」を買収するなど積極的な動きを見せている。

グループの中核企業であるタイビバレッジは、早期から積極的な買収を続けており、過去にはシンガポールの食品・飲料大手のフレーザー&ニーブ(F&N)社を買収し海外での販路を入手するとともに、物流や倉庫などに関するノウハウも獲得した。タイビバレッジはその他にも、ベトナム醸造最大手サイゴン・ビアとミャンマーのウイスキー最大手のグランド・ロイヤルグループを買収しており、アルコール飲料では域内最大企業となっている。

タイビバレッジの代表取締役社長であるタパナ氏は、「ASEANは他の地域と比較して、成長が見える市場であり、人口も6億人を誇る。この地域に展開することが我々の事業の課題である」と述べており、タイビバレッジとTCCグループにとってのASEAN市場の重要性を説いている。特にTCCグループ内では、ポストコロナのASEAN市場は再びリセットされた状態にあると考えており、様々な事業体を通して海外進出する好機ととらえ、小売のビッグCや飲料のタイビバレッジを主軸に展開を加速していく方針である。

TCC企業概要

| 業種 | 飲料、不動産、小売 他 |

| 設立 | 1960年 |

| グループ会社 | 100社超(世界10ヵ国以上) |

| 従業員数 | 延べ6万人 |

| 総売上高 | 540億米ドル(2020年) |

TCCグループは飲料・食品部門以外にも流通・製造部門、不動産開発部門、金融部門、農業部門の5つの事業グループにて構成されている。事業のコアは、東南アジアでも最大級の酒類・飲料企業を筆頭とした飲料・食品部門で、酒類のみならずノンアルコール事業にも積極的に参入。日本食レストランや即席食品を展開するOishiグループを有する他、パッケージング分野も自ら手掛けることで一気通貫で事業の展開が可能である。また、同部門以外にも川上の農業分野から川下の総合商社Berli Jucker PCL(2001年買収)、タイを代表する小売ブランドであるハイパーマートのBig C(16年買収)まで事業範囲を拡大させており、典型的な垂直統合型の企業グループと言える。

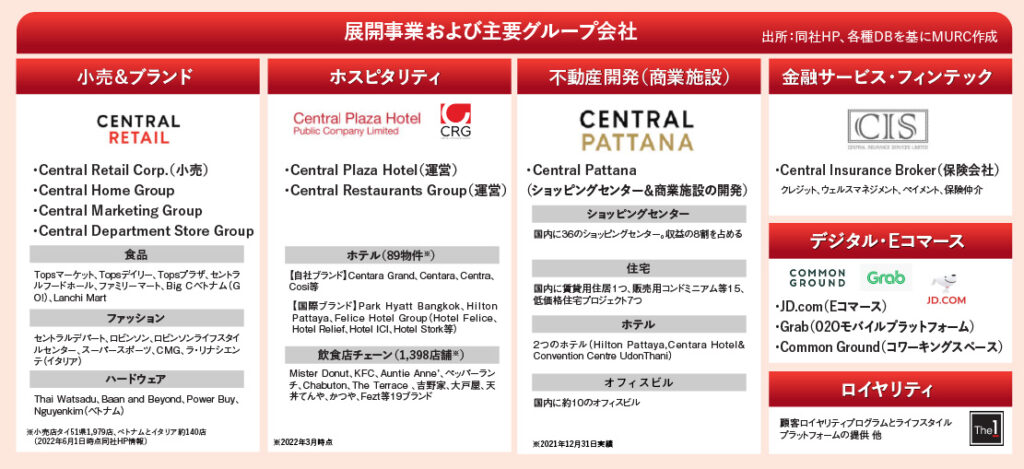

Centralグループ

【投資傾向】

● 高級ブランドや店舗はセントラル・パタナが、生活分野に近い小売店舗はセントラル・リテールが中心となって展開

● ベトナムとマレーシアを中心にモダントレードの普及で市場獲得を狙う

セントラルグループは小売最大手財閥として既にタイ国内でショッピングモール事業やスーパーマーケット、ホスピタリティ事業などを展開している。海外進出はグループを挙げての目標であり、タイに依存しない中所得層や新興国市場の深耕を志向している。直近ではベトナム進出を強化しており、2018年から22年にかけてベトナムにおいて約665億バーツの投資を続けている。

グループCEOのトス・チラティヴァット氏は「我々は、毎年10%超の成長を続ける国内総生産と9,300万人超の人口を有するベトナムの経済規模に、強いビジネスチャンスを感じている。更に、ベトナムの人々は強い購買力を有している」※と述べている。特にベトナム市場では、21年だけで66億バーツかけて5店舗の新規展開を行い、ベトナムの2大都市だけではなく他地域の主要都市への展開を目指している。現在はスーパーマーケットやホームセンターがメインであるが、今後に向けてはセントラルブランドとしての出店や百貨店「ロビンス」の展開も視野に入れた戦略を発表している。※: 2017年インタビュー時点

ベトナム以外のASEAN市場で大規模投資を行っている先はマレーシアである。セントラル・パタナ社を通して、マレーシアのI-Berhadと協業し、85億バーツを投資してセランゴール州の首都、シャーアラム内のi-Cityにショッピングモールを開発した。東南アジア市場以外にも、イタリアやイギリスの老舗百貨店の買収、グッチやボッテガなどの高級ブランドへの出資など、自社グループの百貨店やショッピングモールの体制強化の動きを進めている。

Big Cは、ベトナムでは「GO!」として事業を展開(16年に買収)

Central企業概要

| 業種 | 食品&ブランド 他 |

| 設立 | 1947年 |

| グループ会社 | 50社超(世界13ヵ国) |

| 従業員数 | 約8万人 |

| 総売上高 | 推定約80億米ドル(2021年) |

タイ小売における最大手セントラルグループはデパートやスーパーマーケットを含む食品&ブランド事業、ホテルや飲食店を含むホスピタリティ事業、大型商業施設やオフィスビルを含む不動産開発事業といったハード面の他、近年は金融・ファイナンス事業、デジタル・Eコマース事業など多岐に渡るビジネスを展開。

なかでも着目すべきは、食品・ファッション、ハードウェアなどの小売・ブランド事業を担うCentral Retail Corp. PCL(1947年創業)で、タイでは51県約1,980店、海外ではベトナムとイタリアで約140店の小売店を展開する。特に食品事業は収益の40~50%を占め、店舗はTopsマーケット、セントラルフードホール、ファミリーマートなど。2020年にはタイ証券取引所に上場している。

Siam Cementグループ

【投資傾向】

● アジア各地域の成長性とそれに乗じた開発需要を見込んで進出国と進出形態を決める

● 建材事業の優先国はインド、化学・包装事業の優先国はベトナム

サイアムセメントグループはタイ及びASEAN域内最大の建設資材関連財閥である。成熟傾向にあるタイ市場からの多角化は同社の経営課題であり、海外展開によりタイ市場だけでなくASEAN市場を代表する存在になっている。

また、同グループ最高経営責任者ルンロート氏は、「今後数年でベトナムが我々の最優先市場になるとみている」と述べているが、同国ですでに現在20社以上の傘下企業を抱えており、ベトナム発のサプライチェーン強化と事業多角化を同時に展開している点が特徴である。事業別には、同社の根幹であるセメント・建材事業がタイ建材小売ブンタウォンとの協業でカンボジアへ進出しており、一定の成果を上げている。一方で自社単独の動きとして、サプライチェーンの強化を狙いベトナムのセメント最大手ベトナム・コンストラクション・マテリアルを買収しており、タイ以外でのセメントの生産能力を大幅に飛躍させている。

また、2018年にインドネシアホームセンター大手のカトゥール・セントーサ・アディプラナと提携しており、同国の小売建設セクターへの進出を目指している。また、近年注力している化学及び包装材事業で特に注目すべきはベトナムのロンソン石油化学コンビナートの建設である。同事業はグループにとって、10年以上投資して築いたベトナム事業の集大成ともいえる約4.4億米ドルをかけた大型投資であり、ベトナム政府からも支援を受けている。同コンビナートの完成によりベトナムからASEAN全域へ石油化学製品の供給を想定している。このように川上事業の安定化を図るとともに、近年は包装材メーカーを多数買収し生産拠点を拡大している。19年にはインドネシアでファジャール社を、20年にはベトナムでビエン・ホア・パッケージング社とドゥイタン・プラスチック社を、そして21年には英国でゴーパックUKを買収している。

Siam Cement企業概要

| 業種 | 建設資材、化学、包装 他 |

| 設立 | 1913年 |

| グループ会社 | 342社(世界14ヵ国) |

| 従業員数 | 約54,000人 |

| 総売上高 | 16,179百万米ドル(2021年) |

タイ及び東南アジア最大かつ最古の建設資材財閥。1913年に国王ラマ6世(ワジラウド)の勅令によりタイ初のセメント工場を設立するために設立され事業を拡大してきた。現在はセメント・建設資材、化学、包装の3つを軸にそれぞれの会社が事業を運営している。筆頭株主は現国王ラマ10世(ワジラロンコーン)で、34%弱を保有している。はじめはセメントを中心とした建築資材の製造が主要産業であったが、国内では建設市場成熟による需要が減っており、高付加価値製品を生産する化学事業が大きく成長。2021年はグループ全体の売上の44%弱を占め、全体の33%を占めたセメント・建材事業を上回っていた。22年6月に化学事業の中核会社SCG Chemicalsが上場し、今後のさらなる事業拡大が期待される。

SAHAグループ

【投資傾向】

● 食品・消費財部門を主軸としたASEAN諸国及び新興国への展開拡大

● デジタルをキーワードとした小売事業のチャネル強化

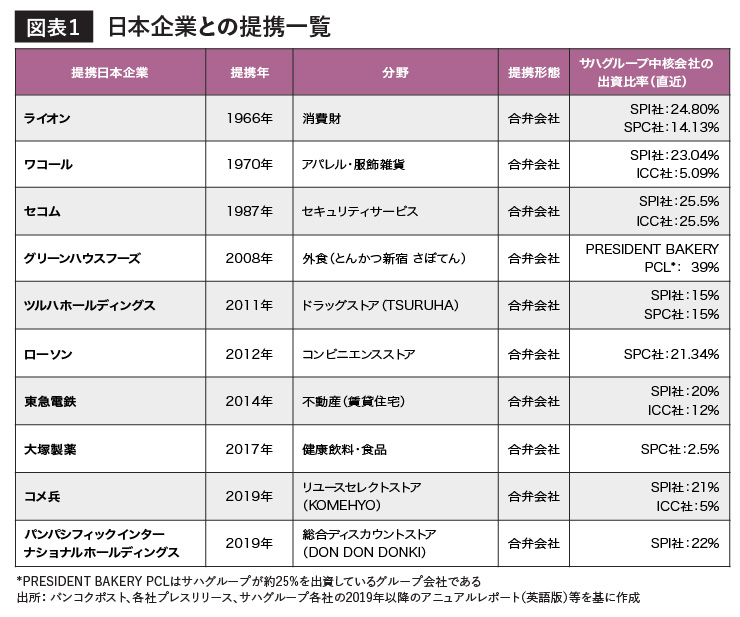

ワコールや、ライオンなど 日本企業との多くの取り組み

サハグループは、グループ会社約300社のうち80社近くが日本企業との合弁であり、ワコールや、ライオンなどタイを代表する多くの日本企業とのパートナー成功事例が見られる(図表1)。

また、タイ全土にわたる流通・小売ネットワークを背景とした強力な販売力が同グループの強みの一つであるが、製造分野からその受け皿としての工業団地運営までのノウハウを有しており、日本企業がタイで事業を行う上で必要なノウハウを全面的に提供できる点が特徴である。

これには戦後の経済成長期に、日本の商売への姿勢に触れて理解を深めていったグループ総帥にあたるブンヤシット氏のバックグラウンドが大きく影響している。同グループの日本企業との主な提携実績は図表1の通りであるが、相対的にマイノリティ出資が多いのも特徴である。

直近では、株式会社コメ兵と合弁会社 を設立し、2019年にバンコクで第1号店をオープンした。同社はカバン、時計などの高品質の中古ファッション製品の買取・販売事業を立ち上げており注目されている。また、総合ディスカウントストア事業として、日本のパン・パシフィック・インターナショナルホールディングスとタイ地場企業TOAとの合弁会社DONKI Thailand Co., Ltd.を設立し、25年末までに20店舗を目指し出店拡大を支援するなど、今後も日本企業との提携は変わらず続いていきそうだ。

サハグループの海外事業展開とチャネル拡大戦略

今後の同社の方針として、①既存事業の海外展開による拡充と、②デジタルを駆使した新しいマーケティングチャネルを構築し、強みである販売力をさらに強化するという2点が挙げられる。

①について、ブンヤシット氏は「国際的な拡大は主にASEAN、特にミャンマー、カンボジア、ラオス、およびバングラデシュや特定のアフリカ諸国などのいくつかの新興市場に焦点を当てる」※1とコメントしている。実際に、食品・飲料事業の中核を担うタイ・プレジデントフーズ(TPF)がアジアはミャンマー、カンボジア、バングラデシュに3工場、欧州はハンガリーに1工場を有する。

22年2月にTPF社のディレクターであるPojjana氏は「海外市場からの収益部分を現在の29%から26年に総収益の50%に引き上げることを目指している」※2と述べ、今後1〜2年間で、ハンガリーに駐在員事務所を設立し、インド、マレーシア、ベトナムに代理店設立を目的とした投資をする。また、米国、中東、アフリカに工場を設立し、今後5年間で5大陸に5つの生産拠点を設ける計画をしている。26年に海外収益150億バーツを目指す。

②ついては、デジタル戦略を軸としたチャネル拡大に力を注いでいる。17年には東南アジアのEコマース大手のLAZADAと業務提携するなど、時代に合わせた事業展開も行ってきた。また、グループ傘下のサン・ベンディング・テクノロジーは、タイの自動販売機業界のリーダー(21年で市場シェア約46%)であり、23年までに工場、MRT駅、ガソリンスタンドやマンション、病院など、全国で2万台の自動販売機設置を目指している。また、今後は25年までに自社自動販売機の約75%をスマート化(キャッシュレス化等)することを表明している。

※1:バンコクポスト2014年6月27日記事より ※2:バンコクポスト2022年2月16日記事より

メタバース(仮想現実)技術などデジタル市場にも注力

新たな動きとして注目を集めたのは、2022年6月下旬に開催した第26回サハグループフェアでの、メタバース技術を取り入れた買い物体験だ。また、タイのデジタル資産・仮想通貨取引所Bitkubと提携し、即席麺ブランドMAMAのNFTカードを配布し注目を集めた。タイは暗号資産の保有率世界一、タイ政府観光局が22年4月に仮想ドリアン果樹園の探索を可能にする「アメージングタイ メタバース」の開設を表明するなど、デジタル市場としてのポテンシャルも高く同グループも本分野への投資に積極的に取り組んでいる。

SAHA企業概要

| 業種 | コンシューマプロダクツ 他 |

| 設立 | 1972年 |

| グループ会社 | 200社超(世界約10ヵ国) |

| 従業員数 | 約10万人 |

| 総売上高 | 推定約80億米ドル(2021年) |

サハグループを統括するのはSAHA Pathana Inter-Holding PCL(SPI)である。売上の6割を占めるコンシューマプロダクツ事業は、I.C.C. Internationalを中核とし繊維・ファッション、家庭用品、美容・化粧品などへの投資を行っている。続いて2割を占める食品・飲料事業の中核は、即席麺の製造、パン・ベーカリー製造・販売である。3つ目の工業団地開発およびその他の事業への投資については、警備会社大手セコム等のサービス業への投資の他に、生産能力拡大及び政府の地域産業拡大政策を支援するために行っており、タイ国内4ヵ所で自グループ工業団地を運営している。近年は、日本をテーマにしたショッピングモール「Jパーク・シラチャー日本村」に約5億バーツを投資し第2期開発に乗り出している。

-

MU Research and Consulting (Thailand) Co., Ltd.

池上 一希 Managing Director日系自動車メーカーでアジア・中国の事業企画を担当。2007年に当社入社。大企業向けの欧米、中国、アセアン市場での事業戦略構築案件を中心に活動。18年2月より現職。バンコクを拠点に東南アジアへの日系企業の進出戦略構築、実行支援、進出後企業の事業改善等のテーマに取り組む。

-

MU Research and Consulting (Thailand) Co., Ltd.

金 勲貞(キム フンジョン)Senior Consultant韓国で大学卒業後、主に米国系事業会社にて営業支援、人事、マーケティングなどを経験。2006年に渡日、一橋大学大学院にてMBA取得後、日系大手事業会社で人事、国際業務、新規事業企画などを歴任。15年よりタイに移住、日系企業タイ現地法人にてマーケティング、人事、その他管理全般を経験。18年に当社入社。

※当2名の他、池内勇人(アソシエイト)が執筆

MU Research and Consulting(Thailand)Co., Ltd.

Tel:+66(0)92-247-2436

E-mail:kazuki.ikegami@murc.jp(池上)

【事業概要】 タイおよび周辺諸国におけるコンサルティング、リサーチ事業等

- この記事の掲載号をPDFでダウンロード

メールアドレスを入力後、ダウンロードボタンをクリックください。

PDFのリンクを送信いたします。