タイコロナ、そして米中貿易摩擦でどう変わった?不動産の潮流2023-物流・工業団地編-

- この記事の掲載号をPDFでダウンロード

メールアドレスを入力後、ダウンロードボタンをクリックください。

PDFのリンクを送信いたします。

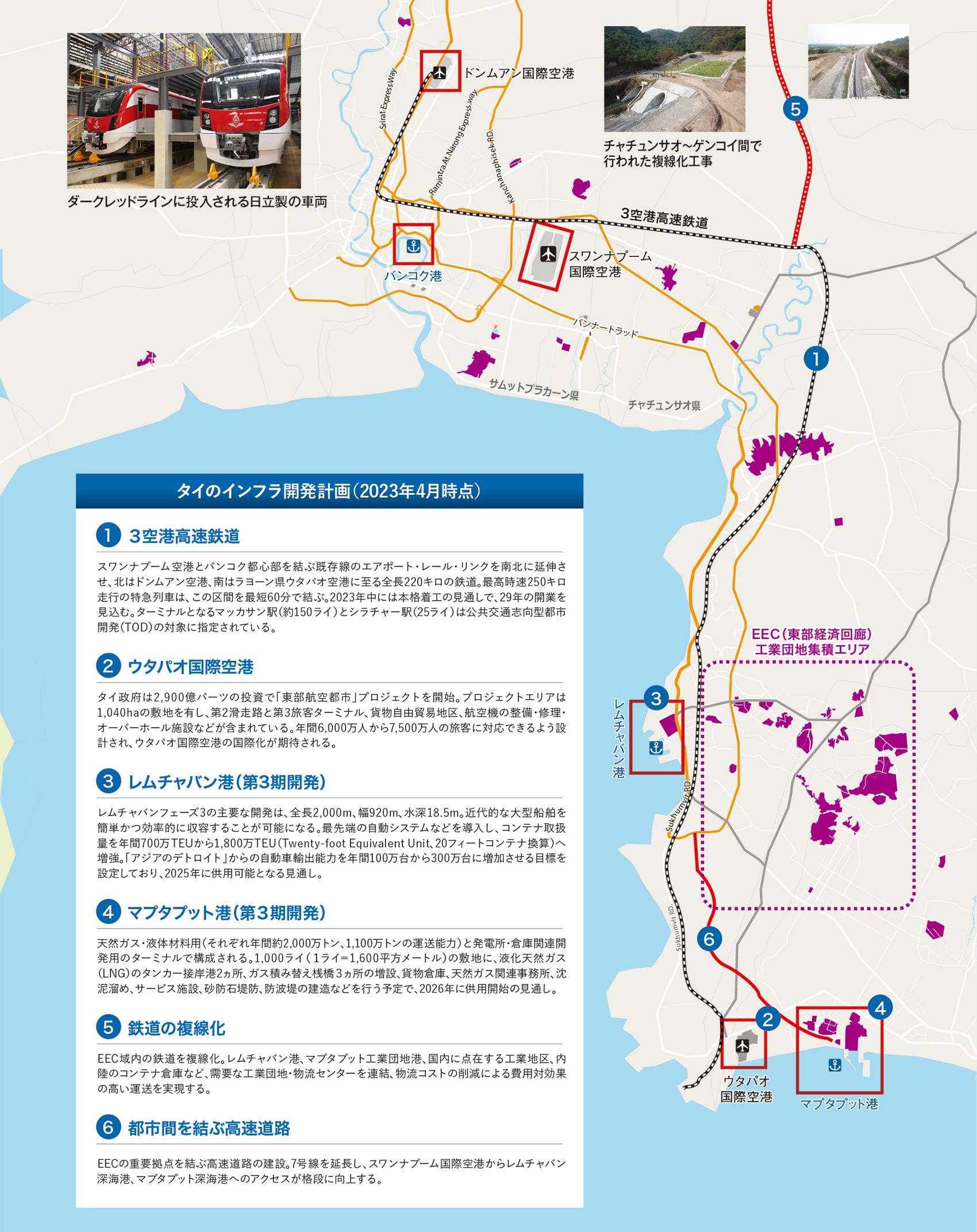

インフラ・物流網

中国からの生産移管の動き

米中貿易摩擦はアメリカと中国だけに影響を及ぼしたわけではない。中国に進出している外国企業が中国での操業はリスクになるという考えを持つきっかけの1つになった。また、中国における人件費や原材料費などの高騰も相まって、日系企業も同様に中国リスクを無視できなくなっていた。

さらに、コロナ禍の中国による「ゼロコロナ」政策による供給網混乱や半導体不足の深刻化により製造業が停滞したことで、日本のサプライチェーンの脆弱性が顕在化した。それを受け、経済産業省では、2020年から「サプライチェーン対策のための国内投資促進事業費補助金」を実施している。これは、海外における生産拠点の集中度が高く、かつ、サプライチェーンリスクが大きい製品・部素材に関し、サプライチェーンの強靱化を図ることを目的として、国内の生産拠点等の整備を進める場合に支援するものである。

製造拠点としての求心力が弱まってきた中国において、中国に拠点を置いていた日本企業や外国企業に限らず、中国企業までもが国外へ拠点を移す動きが活発化しており、その移転先の一つとしてタイが注目されている。

タイの製造業を支える物流網

タイ製造業における特長の1つに製造業が集積しているエリアの密度が挙げられる。タイの主要な工業団地群はバンコクから車で3時間圏内にあり、例えばバンコクの北側にあるアユタヤからタイ東部に位置する東部経済回廊(EEC)内にあるラヨーン県のイースタンシーボードまで約200km、ほぼ高低差もなく車なら2時間半程度で到着できる。製造業の中心地であるバンコク近郊からEECエリアにある工業団地群であれば、あらゆる部品が半日もかからずに入手できる環境にあるということになる。

この製造業の中心地には強固なサプライチェーンが構築されている。これはトヨタが1964年に製造を開始して以降、さまざまな企業の努力により長年かけて蓄積してきた貴重な資産と言えるだろう。ほかの国が真似しようとしても短期間で取って代われるようなものではない。

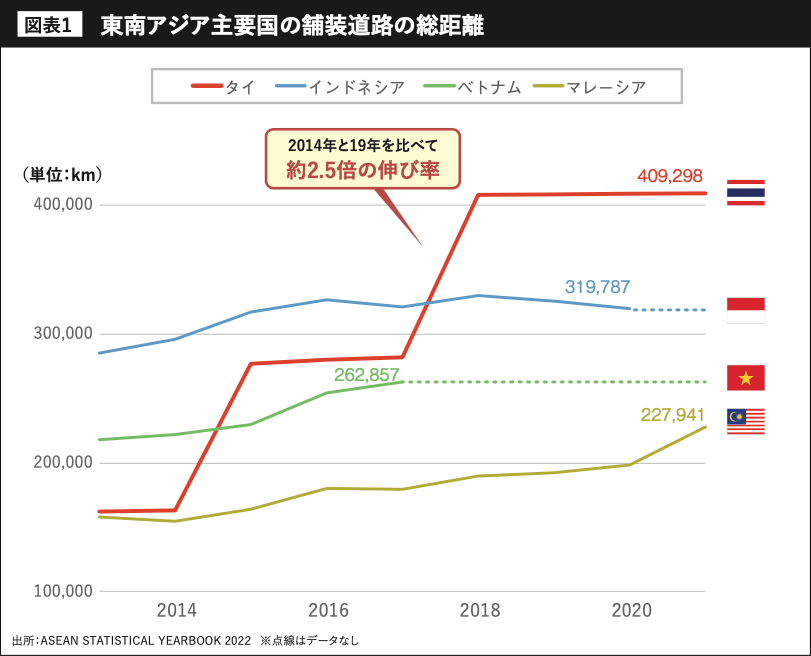

前述のように、主要な工業団地間を3時間圏内で運送可能にしているのが、発達したタイの物流網だ。各国の舗装された道路の総距離の推移(次頁図表1)を見ると、タイは14年から19年にかけて約2.5倍と他国と比較しても高い伸びを見せている。タイ政府が主導してインフラ整備に注力しているためだ。

製造業の発展には充実した物流網は欠かせない。部品や完成品が滞りなく移動することで、スピード感をもったものづくりが実現できる。物流基地(ハブ)を戦略的に配置し、ハブとハブの間を結ぶ幹線ルートとハブ周辺をカバーする集配網を構築するハブアンドスポーク戦略は、この充実したタイの陸路網によって下支えされている。

さらにタイは陸路物流以外にもレムチャバン港やウタパオ空港、スワンナプーム国際空港の整備・拡張など、海運、空運ともにバランスよく整備を進めている。整備された陸路輸送、そして同時に海路、空路を融合した国際ゲートウェイ機能は、タイが世界の輸出拠点として確固たるポジションを獲得するためには欠かせない。

タイの恵まれた立地も忘れてはならない。東南アジア、特にカンボジア、ラオス、ミャンマー、ベトナムの中心的位置にあることを生かし、また、周辺国ネットワークを活用したビジネスモデルはタイ政府の政策も奏功し、この地域のハブとして独自の位置付けが確立されつつある。

物流企業にとって立地は重要だ。狭いエリアで配達件数が多い場所は、効率良くものを運べるため、物流の最適なエリアといえる。バンコク周辺やEECなどは顧客が密集しているため、物流業者にとって、魅力的な立地だといえよう。以前、BOIの恩典がなくなった労働集約型の製造拠点は近隣国に移し、最終完成だけタイで行うという効率化の話もあったが、現在ラオスやカンボジアの人件費も高騰しており、また、各国で現地法人を設立する手間や長距離になる輸送コストなどを考えると、タイ国内にまとめようというのが今の潮流と言える。

アジア全体で見ても、今後市場は拡大していくことは明白だ。タイはこの膨大なアジア市場へ容易にアクセスできる立地にあり、製造・輸出拠点としてさらに重要な位置付けになっていくだろう。製造業においては、この成長市場の需要に応えるための中長期的な視点が必要となる。

異業種からの物流業界への参入

近年、物流業界に異業種からの参入が増えている。その理由としては、物流市場の拡大、成長性、ニーズの多様化が挙げられる。特に、電子商取引(EC)の発展やグローバル化により、物流ニーズが増加している。

異業種が物流業界に参入する旨味は、自社の製品やサービスと物流サービスの組み合わせによる新たな価値提案や差別化が可能になることだ。また、独自の技術やノウハウで競争力を高めることができる。

無論、参入にはメリットとデメリットがある。メリットは、新規市場へのアクセスや事業の多角化によるリスク分散である。デメリットは、物流業界への理解不足や初期投資が大きいこと、既存の物流業者との競争や規制への対応が課題となることだ。

異業種からの参入が物流業界に与える影響は大きい。業界全体の競争力が向上し、効率化や技術革新が促進される。異業種の知見が取り入れられることで、サービス水準が高まることも期待できる。しかし、市場の過剰競争や業界再編が進むことで、既存の物流業者には厳しい状況が続く可能性がある。

このように異業種からの物流業界参入は、新たなビジネスチャンスや競争力向上の機会を提供する一方で、デメリットや業界への影響も考慮する必要がある。業界参入を検討する企業は、これらの点を総合的に評価し、適切な戦略を立てることが重要である。

物流業界の高度化~自動化、冷凍冷蔵、危険物保管~

タイの物流業界も世界の潮流同様に、ECの拡大やグローバル化、消費者の多様化したニーズに対応するために、高度化が求められている。

自動化技術は物流業界で重要な役割を果たしている。労働力不足やコスト削減、効率化を実現するために、AIやロボット技術を用いて倉庫内の作業を自動化することで、労働力を節約し、より迅速な配送が可能になる。

冷凍冷蔵技術は食品や医薬品などの品質を維持するために欠かせない技術であり、物流業界での需要が高まっている。より高度な温度管理技術を持つ物流サービスが求められ、冷凍冷蔵技術を活用することで品質の維持や安全性の確保、製品の鮮度維持などが可能になる。

危険物取扱に関しても、可燃性物質や化学物質などの危険物の輸送が増えており、安全かつ効率的な運搬手法が求められている。物流業者は、適切な包装や運搬方法を研究し、危険物の取り扱いに関する知識や技術を向上させることが重要である。安全な輸送に対するニーズが高まる中、危険物取扱に関する技術はますます重要になっている。

ロジテムタイランド、ロジャナ レムチャバンに物流施設を新設

ロジテムタイランドは、倉庫・配送サービス事業拡大のため、2023年3月に物流施設を竣工した。レムチャバン港に近いロジャナ工業団地レムチャバン内に立地する。倉庫面積は約14,000平方メートルで、一部に危険物倉庫の機能を兼ね備えている。

シノ・ロジスティクス、サラ・エステートと提携

シノ・ロジスティクスとサラ・エステートは2023年3月、タイの物流事業で戦略的パートナーシップを締結した。両社は保税倉庫や冷凍倉庫の共同開発を行う。この提携により、サラ・エステートの不動産・インフラ知識とシノ・ロジスティクスの物流専門知識を組み合わせ、顧客への多様な選択肢を提供し、タイの物流産業発展への貢献を目指す。

TMX、タイに支社設立を発表。アジア市場にサービス展開

デジタルサプライチェーン管理コンサルティング会社TMXは2023年3月にタイ支社の設立を発表した。シンガポール、マレーシア、ベトナムを含むアジア市場にサービスを展開。タイをアセアン域の物流ハブとして戦略的重要点と位置付ける。TMXは、地域のサプライチェーンの機敏性と適応性を高めることで、東南アジアの成長を支える役割を果たす。

SCGロジスティクスとJWD、合併手続き完了

タイの素材最大手サイアム・セメント・グループ(SCG)傘下の物流会社SCGロジスティクス・マネジメント(SCGL)と地場物流会社JWDインフォ・ロジスティクスが合併に向けて実施した株式交換が2023年2月14日付で完了した。合併により誕生したSCG・JWDロジスティクスの売り上げ規模は2社の21年時点の業績の単純合算で255億4,800万バーツ(約997億円)となり、同社はASEAN最大の物流企業への成長を目指す。

THPD、スワット・モビリティと提携しAIと機械学習を活用

タイ・ポスト・ディストリビューション(THPD)はシンガポールのスワット・モビリティと2022年7月に提携し、AIと機械学習を活用した配送負荷とルートの最適化を共同研究することで合意した。この提携により、THPDの物流業務が強化され、カーボンニュートラルなモビリティへ推進を狙う。スワット・モビリティのAI搭載システムは、ルートプランニングを自動化し、車両の積載量を最適化することが可能となる。

プルクサ、オリジン・プロパティ等タイの物流市場に異業種からの参入が相次ぐ

バンコク周辺やEECでは物流業者が数多く参入していることから、ただ運ぶだけでなく付加サービスが求められるようになっている。実際、プルクサ(住宅開発デベロッパー)がバンナーエリアに100ライ超の土地を取得し、物流センターの開発の準備を進めているほか、東急不動産はシンガポール子会社の東急ランドアジア(TLA)を通じて、オリジン・プロパティ(不動産デベロッパー)などとバンコクで2つの物流施設開発事業に乗り出すなど、異業種から参入する動きがある。そのため、冷凍・冷蔵や、半導体などの温度管理が重要となるものの定温輸送、危険物取り扱いなど、各社で差別化が進んでいる。そのほか、スマート物流センターなどを整備し、自動化による業務効率を向上させることでコスト削減を進めるといったことも始まっている。

物流業界インタビュー

拡大する自動倉庫需要〜タイ経済成長の原動力に

タイの物流現場が抱える課題

「所得が向上するなど鮮度の高い生鮮品を求めるようになった一方で、過酷な物流倉庫の現場では人手不足が顕在化しつつあるのがタイの市場。そこに、自動化・省人化の技術が生かせる余地はまだまだある」と話すのは、IHIのタイ・アセアン地域の統括法人IHI ASIA PACIFIC (Thailand) Co., Ltd.の横山雄太マネージャー。今後も市場のニーズは拡大していくと読む。

自動倉庫がもたらす効果

その最大の理由が数多くある利点だ。極低温という環境下では労働力の確保が難しいことに加え、どうしても人為的なミスが起こりがち。物流の現場では、自動設備の導入によって先入れ先出しの徹底はもちろん、誤出荷の防止、保管効率の向上も図ることができる。ある顧客のケースでは、高さを有効活用することで最大5倍の同効率をアップすることができたという。

人手によるフォークリフトの作業も減ることから、荷物の破損リスクも大幅に低減。フォークリフトの台数そのものも削減することが可能となった。溢れた在庫を外部に委託、横持ちする機会も減ることから、この分野の費用も削減可能となる。結果、大幅なコスト削減が図れた事例は数に限りがない。

もちろん、初期投資や年間維持費が必要となるものの、リース方式を組み合わせることで単年度の支出を抑制することもできる。「(導入後の)トータルコストで考えた時、自動化・省人化がもたらす効果は計り知れない。在庫管理が確実になされ、作業品質が向上することでステークホルダーからの信頼にも繋がる」(横山氏)というのが同社の見解だ。

IHIの自動倉庫

動画で見る

世界の自動倉庫の潮流

欧米や日本市場では、すでに50年以上も前から導入が始まった自動倉庫。コロナ禍を経験した昨今はECの普及から、仕分けやピッキング分野での自動化ニーズの高まり、パレット単位からピース単位への取り扱いの細分化など、個配需要が拡大している。自動倉庫は他の物流機器との組み合わせにより、こうした分野にも柔軟に対応が可能だ。市場が未発達だったタイでは長らくニーズが直結せず、労働力の安さもあって人海戦術が主流を占めてきた。そこに登場したのが、折からの市場の変化だった。つい10年ほど前のことだ。

タイにおける自動倉庫需要の変化

生活スタイルの変化や所得の向上に伴い質の高い食材等を求めるようになったタイの中間所得層。加えて冷蔵冷凍製品やペットフードなどの輸出が拡大し、世界の台所としての地位が高まったことも大きく作用した。一方、労働市場は少子高齢化の加速から労働力の確保が今後ますます困難になっていくと予想される。今後も拡大するコールドチェーンや社会課題に対応するためには、自動化・省人化はもはや緊急の課題と言える。

新時代を迎えたタイの物流倉庫事情。横山氏は「タイが産業の高度化を実現し、今後も経済成長を続けて高所得国入りを目指すならば、更なる自動化の流れは不可避だ。物流品質の向上は産業を育成させ、海外企業を呼び込む原動力にもなる」と話す。

◆ IHI企業情報

造船や航空宇宙事業で知られる株式会社IHI(旧石川島播磨重工業)。コロナ前の2018年にはタイで最大級の冷蔵冷凍物流センター設備を受注。マイナス25度以下帯、0~4度帯、常温帯と3温度帯に対応する広さ2万5000平方メートルの大規模倉庫を整備し、話題をさらった

電話 : +66-2-236-3490

Eメール:ihiapt-sales-thai@ihi-g.com

工業団地

タイ製造業の歴史

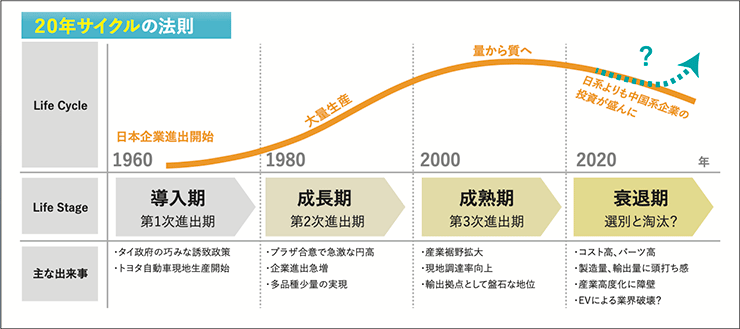

1960年代初頭までは、タイはまだ農産国だった。タイ政府が外国企業の誘致政策に踏み切ると62年にトヨタ自動車が販売会社と工場を立ち上げ、タイが工業国へとシフトしていくはじめの一歩となった。トヨタに続いてホンダなど日系メーカーがタイに進出を始めた。

70年代に入ると繊維や食品関係の企業を誘致し、徐々にタイ国内でサプライチェーンが構築され始める。そして、80年代は、85年のプラザ合意を契機とした円高の急進によって、日本国内の製造業が日本から東アジア、東南アジアを中心に海外進出を推し進めた時代である。電子・電機メーカーが急成長した時代で、パソコンやハードウェアなど、セットメーカーと部品メーカーが強固な結びつきを持ち、ともに日本国外での大量生産体制を築いてきた。

90年代にはアジア通貨危機が起こる。金融的には大ダメージを被ったが、タイの製造業においては99年までにV字回復を見せた。その逆境を見事にはね返したタイ製造業は、その強さをアピールする絶好の機会となった。

2000年代は、多種多様な業種が進出を図った。ものづくりとサービスが融合し、産業の高度化が図られた時代だ。そして、競合が進出しているから自社も負けてはいられないと海外進出するといった機運も高まっていった。

10年代に入ると、タイ製造業はさらなる高度化を目指す。そこで行われたのがタイ投資委員会(BOI)の投資奨励制度のルール変更だ。今までの旧投資奨励制度では、バンコクから離れるほど税制優遇を行うゾーン制などの投資誘致を行っていたが、この改正では、タイ政府が推進したい高度産業の業種別に恩典が与えられることになった。そして、タイは産業高度化を進め、中所得国の罠からの脱却を目指し、「タイランド4.0」構想の実現に向けて歩み始める。当時タイが推し進めた高度産業は、①次世代自動車②スマート電子機器③高付加価値の観光・メディカルツーリズム④効率的な農業・バイオテクノロジー⑤将来のための食料―の既存産業分野5つと、①自動機械・産業用ロボット②航空宇宙③バイオ燃料・バイオ科学④デジタル産業⑤医療・健康産業―の新規産業分野5つを合わせた10の産業分野だった。

そして、次の20年に向けて動き出そうとした矢先の2020年を迎えるころ、新型コロナウイルス感染症によるパンデミック(世界的大流行)で世界中のサプライチェーンが大混乱に陥り、各拠点や製造体制の見直しが迫られた。21年ごろからタイ国内での日系製造業の拡張の動きが本格化してきていると思われる一方で、コロナ禍の影響で撤退や縮小を決めた企業も増加している。

重要な岐路に立つ今後20年間

今後20年間は、タイの製造業にとって難しい舵取りが求められるが、非常に重要な時期であり、事業環境の変化に伴う苦難の面もあれば、同時にチャンスも潜在している。産業の多様化、技術革新・オートメーション化、環境対策の強化、国際競争力の向上への対応が欠かせない。またEVの普及に伴う製造環境の変化やタイ政府の政策方針にも柔軟に対応することでビジネスチャンスも生まれてくるだろう。大局的にこれからの20年は重要な分岐点であることは間違いない。

近年のタイの主要エリア別投資動向

直近4年の各エリアへの投資状況

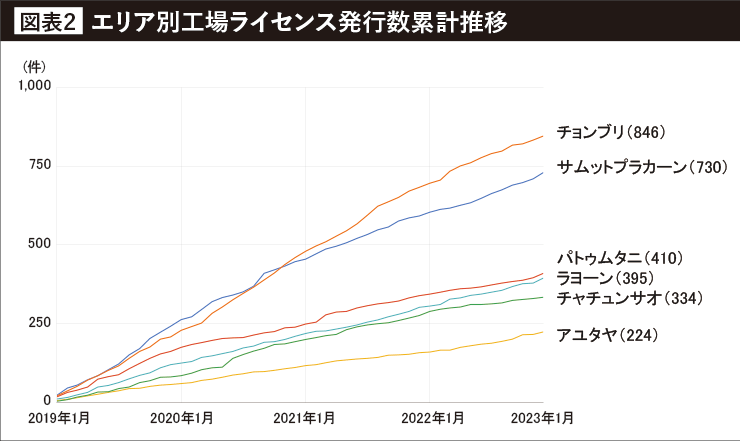

図表2は2019年1月から22年12月までの4年間の主要エリアごとの工場ライセンス取得件数の推移を示したものである。工場ライセンス取得件数は、新しい工場または製造ラインが増えたことを示し、どのエリアへの投資が増えているかを知る手がかりとなる。タイ政府が投資推奨するEEC3県への投資が突出して高く、全体の約54%を占めている。また都心部に近いサムットプラカーン県への投資も根強くある点も伺える。11年の大洪水で大きな被害を受けたアユタヤ、パトゥムタニエリアも徐々に製造拠点としての信頼を取り戻していると見受けられる。

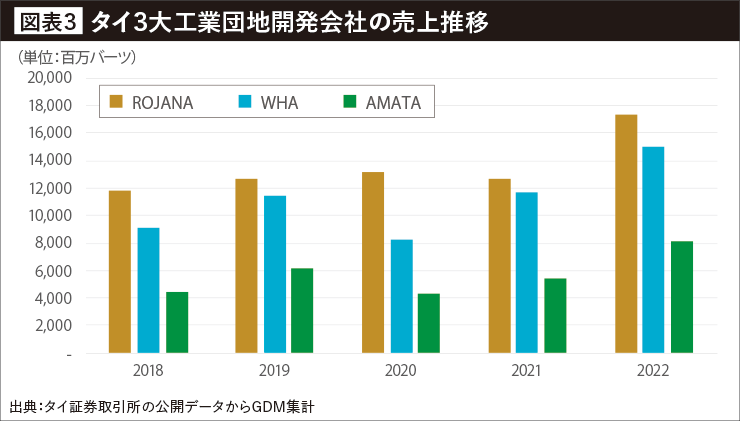

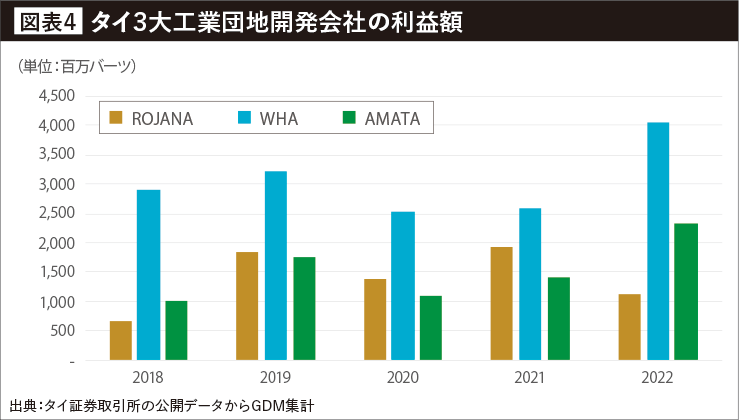

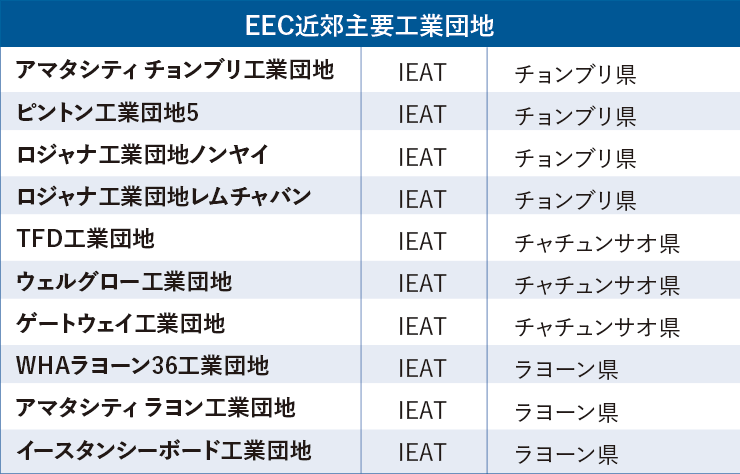

タイ工業団地御三家

タイの工業団地開発は、30年ほど前までは主にタイ工業団地公社(IEAT)が主体となっていたが、近年は民間企業との共同開発が一般的となっている。民間資本の導入により、工業団地開発・運営のレベルが高まり、特にインフラの安定供給が大きく改善された。このようなタイの工業団地開発をけん引してきたのが、ロジャナ、WHA、アマタの3社であり、彼らはタイの工業団地御三家と言える。3社に共通しているのが、電力や水道などのインフラ販売によって安定的な収益を得ており、中長期的に安定感のある経営が可能だ(図表3・4参照)。今後20年を見据えると、この3社がタイの工業団地開発運営の主軸である可能性が高い。

バンコク周辺の工業用地動向 ―― 都市部に近い工業団地のニーズは今だ根強い

1960年代にトヨタ自動車がバンコク近郊に設立したサムロン工場を皮切りに、多数の製造業がバンコク周辺に進出した。当時は洗練された工業団地はまだ存在せず、工業団地外で土地を取得し、工場を操業する企業が多数であった。

しかし、経済発展の結果、都市化が進み、住宅と工場が隣接するような環境になり、音や振動、においなど近隣住民とのトラブルや火災、爆発事故などの影響が甚大になる問題などが生じている。このため、バンコク近郊の工業団地の拡張が難しくなり、新規の工業用地供給が著しく少ない状況だ。

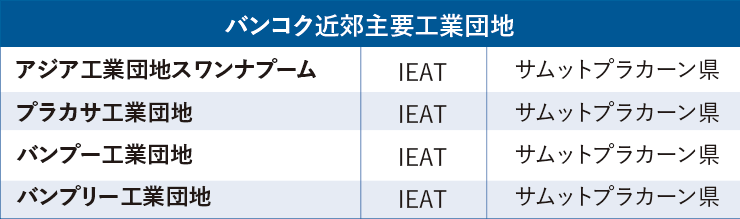

バンコク隣県のサムットプラカーン県でも新規の工業用地供給は著しく少なく、拡張が困難な状況にある。特に、バンプーエリアは30年以上にわたって製造業が集積してきたが、都市化の影響で新規の拡張が難しい。そんな中、バンプー工業団地横に開発されたプラカサ工業団地は、開発からわずか3年で70%近くが成約した。このことは都市部に近い工業団地のニーズは根強いということを示している。その要因は高度人材の確保や交通アクセスの良さ、顧客ニーズへの迅速な対応、研究開発や技術革新のための企業間情報共有などが挙げられる。

東部経済回廊(EEC)の工業用地動向 ―― 最近10年でおよそ倍にまで価格上昇

前述したが、タイ政府は産業の高度化や高付加価値化を目指す「タイランド4.0」を推進している。その中心的なエリアがバンコクの東側に位置するチョンブリ、ラヨーン、チャチュンサオの3県にまたがる東部経済回廊(EEC)だ。

EECがあるタイ湾東部地域は、元々30年ほど前から工業団地などの開発が行われており、石油化学産業や自動車産業が多く集積している。特にレムチャバン港やイースタンシーボード工業団地を中心としたエリアは、自動車産業が集積していることから「東洋のデトロイト」と呼ばれたほど、この港から多くの自動車が輸出されている。自動車産業に加え、タイ政府は12のターゲット産業※を推進する方針を示した。

特に電気自動車(EV)やプラグインハイブリッド車(PHV)といった次世代の自動車産業をはじめ、医療、航空、ロボットなどのハイテク産業といった特定業種の投資促進が進められている。EECへの投資促進施策として、EVの組み立てや重要部品の製造に対して最長10年間の法人税を免除する恩典や、PHVでは同最長6年間を免除するほか、輸入機械の関税を3年間免除の対象とするなど、免税や減税の恩典を付与している。それと同時にウタパオ国際空港、レムチャバン港、マプタプット港のほか、鉄道や高速道路など、陸海空のインフラ整備も進められている。

その中で、2022年には中国EV大手BYDや米アップルから製造受託する台湾のフォックスコンと、タイ石油会社PTTの合弁会社であるホライゾンプラスがEEC内でEV製造工場を立ち上げることを発表した。さらにそのEV関連サプライヤーやAWSのデータセンター、四会富仕電子のプリント基板(PCB)工場も多数タイに進出を決めており、土地売買が活性化している。EECエリアの工業用地の値段は最近10年で倍ぐらいまで上昇しており、今後も需要の強さを勘案すると更に上昇していく可能性が高い。

※このターゲット産業とは、タイで新たな育成対象となる産業のことを指し、対象業種は①医療②バイオテクノロジー③デジタル③航空⑤自動システム・ロボット⑥防衛⑦人材開発・教育⑧電気電子・エレクトロニクス⑨石油化学・化学⑩農業・食品加工⑪自動車・部品⑫観光の12分野のことをいう。

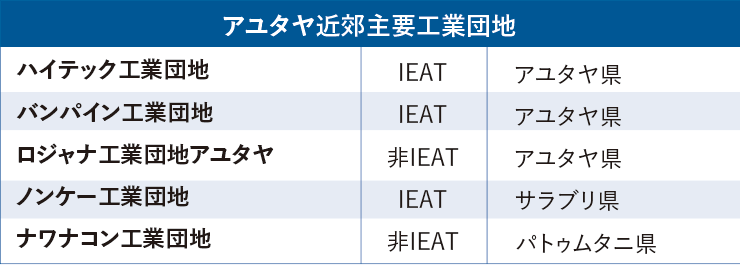

アユタヤ近郊の工業用地動向 ―― 大洪水を経験も、現在はリスクファクターが軽減

アユタヤは2018年の米中貿易摩擦以降、中国をはじめとした電子・電機メーカーのプリントサーキットボード(PCB)、電子部品、ケーブル類の製造拠点として、進出が活発化している。

アユタヤは2011年に大洪水が発生した際、多くの工場で浸水被害があったエリアだが、現在は日本のODA(政府開発援助)による洪水対策が施されている。ODAで行われた洪水対策では、パサック川左岸の低地部の雨水排水をパサック川に導く水路に2基の水門を設置。さらに10台のポンプ車の配備を支援した。これにより11年の洪水で大きな被害を受けた水路南側に位置する多くの工業集積地を含む地域において、パサック川の逆流による洪水被害の軽減が図られるという。また、ロジャナ・アユタヤ工業団地やナワナコン工業団地では、5mを超える防水提や防水壁を設置しており、11年時の大洪水が発生したとしても浸水は免れるよう対策が取られている。

製造業の進出はEECへ活発に行われているが、多くの製造業が進出しているため、労働力が不足するという事態に陥っている。そのため、給与が高い方へすぐに転職できる状況になっており、人件費の高騰が起こっている。また、進出拠点としてのニーズも高く、今後もこのニーズは続くことが予想されているため、土地の価格もさらに高騰していくことは間違いないだろう。

対照的に、アユタヤの製造エリアでは、2011年以降企業の流出が続出した結果、求人数と求職数にギャップが生まれている。つまり、EECエリアと比較すると、企業サイドは人を採用しやすく、また採用後のジョブホッピングに悩むことも少ない。洪水というリスクファクターが軽減されたアユタヤは今、製造拠点として再評価されてもいいエリアと言えよう。

中国・台湾企業の進出動向 ―― 工業団地外の進出も多数

中国メーカーのタイ進出における背景

アメリカは2023年1月、華為技術(ファーウェイ)への輸出許可を停止した。19年からファーウェイがアメリカにおける国家安全保障の脅威になり得る活動に関わっているとして制裁措置を発動しているが、これによりすでに停止している半導体などに加え、全面的にアメリカから製品の輸出はできなくなった。アメリカの制裁に加え、習近平独裁体制の長期化確定により、先行きが不透明でリスクは高い。そのため、中国国内から脱却して、タイなど工業が発展している国へ製造拠点の移転が活発に行われている。

タイの新たな工業用地バブル中国系メーカーの進出が火付け役

EV市場が盛り上がりを見せるにつれ、バッテリーやボディーなどのEV関連サプライヤーのタイへの進出が活発化している。チョンブリやラヨーンの工業団地ではまさに土地が飛ぶように売れている。特に中国系メーカーの意思決定の早さは目を見張る。筆者が担当した直近の事例では、60ライ(96,000㎡)や30ライ(48,000㎡)の土地を購入決定するのに要した期間は1~2ヵ月である。

タイの工業用地取引では2012年、13年頃にも“工業用地バブル”があった。2011年のアユタヤの大洪水からの復旧、移転需要のためである。この時はアユタヤからチョンブリ、ラヨーン、プラチンブリへの移転であったため市場の拡大というよりもゼロサムの様相があった。しかし今回は新規進出が多数であるためプラスサムとも言える。チョンブリ、ラヨーンエリアを中心に旺盛な工業用地需要によって、今後もますます土地の価格は上昇していくであろう。

先端産業以外の業種の中国メーカーも多数進出

特にEVや電子部品産業に注目が集まっているが、それ以外の業種からの進出も多い。例えば、ホームスピーカーのグーグルホームにおいても、全世界へ向けた輸出拠点が着々とタイで構築されている状況だ。この流れは、アメリカの大手スーパーマーケットチェーンであるウォルマートや住宅リフォーム・建設資材・サービスの小売チェーンであるホーム・デポ、さらには住宅リフォーム・生活家電チェーンのロウズなど、様々な分野のアメリカのスーパーやディスカウントストア、専門ショップ向けの製品を製造する中国企業もタイへ進出している。

これらの動きは、タイがアジアにおける製造業のハブとして位置付けられていることを象徴しており、今後もタイはこのような進出を受け入れ、地域経済の発展に寄与していくことが期待され、タイの産業構造はますます多様化し、国際競争力を高めることができる機会である。

工業団地の外へでも果敢に切り開く

年商6兆円規模に迫りフォーチュン500社にランクインするクアンタ・コンピューターは約250ライ(約40万㎡)の敷地を購入し、既に20万㎡近い新工場の建設を完了させた。また自前の保税区も開発を予定している。コンシューマー向け電子機器製造受託のプリマックス・エレクトロニクスはWHAイースタンシーボード工業団地2至近に、電子デバイス製造のチコニー・エレクトロニクスはアマタシティ・チョンブリ工業団地の北側にそれぞれ大型の工場を建設した(前掲の工業団地マップ参照)。工業団地の外のメリットは、人材引き抜きの回避や、宿舎・エンターテインメント施設などの設置の自由度の高さ、立地の自由度の高さ、土地仕入れが安く済むことなどが挙げられる。工業団地の外であっても力強く、スピーディーに開発していく姿勢には見習う点も多い。

タイ進出の先鞭をつけるEV関連メーカー

◆ GWM(長城汽車)

タイのEVメーカーとして台頭しているのが、中国系のGWM(長城汽車)である。GWMは、2020年の進出時に3年で毎年3モデルのEV・ハイブリッドを発売する「9 in 3」戦略を発表。21年10月末から小型EVの「ORA Good Cat」の販売を開始し、22年には約4,000台を販売、EV市場で首位に立った。

◆ BYD

2022年8月末に中国最大のNEV(新エネルギー車:BEV(電気自動車)、PHEV(プラグインハイブリッド車)、FCV(燃料電池車)の総称)メーカーであるBYDがタイで24年までに179億バーツを投じ、年産15万台規模の工場を設立すると発表した。22年10月からタイでの販売を開始し、5年以内にタイ市場でトップ5入りを目指す。同時に関連サプライヤーが多数タイへの進出を決定している。

◆ Foxconn

タイ石油公社PTTは2022年に台湾のFoxconnと合弁会社Horizon Plusを設立した。22年11月に同社はロジャナ・ノンヤイ工業団地にてEV組立工場の起工式を行い、24年にEV生産を開始することを明らかにした。当初の生産能力は5万台から、30年までに15万台まで増やす。また、同社ではFoxconnが開発したEVプラットフォームを生産し、EVメーカーに供給するビジネスモデルを目指している。

◆【番外】 Apple

アメリカのアップルが2026年に一部自動運転機能を持つ電気自動車(EV)を発売するという報道が流れた。同社が開発している自動車は、ハンドルやペダルを備えた従来型の車両と同じ設計で、完全自律走行は高速道路に限られるとみられる。そのアップルカーの製造をタイが担うという噂も業界内でささやかれている。車以外にもマックブックのタイでの製造も検討されているという。

-

GDM (Thailand) Co., Ltd.

高尾 博紀早稲田大学商学部卒業。2008年来タイ。ホテル・オフィス用地や工場倉庫用地及びホテルやオフィス、商業施設などの事業用不動産売買に強みを持つ。タイ国内において960,000㎡を超える不動産取引実績を有し、企業の不動産取得支援を行っている。

-

電話 : 086-513-7435(高尾)

Eメール : takao@gdm-asia.com

57, Park Ventures Ecoplex, 12th Fl. Unit 1211 Wireless Road, Lumpini, Patumwan, Bangkok 10330

- この記事の掲載号をPDFでダウンロード

メールアドレスを入力後、ダウンロードボタンをクリックください。

PDFのリンクを送信いたします。